MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los factores medio ambientales del sector bancario ya son evaluados por las agencias de riesgo a la hora de dar una calificación

Con la implementación y desarrollo de programas como los Objetivos de Desarrollo Sostenible de la Organización de Naciones Unidas y el Acuerdo de París, la comunidad internacional le ha puesto la lupa a la adaptación de diversos sectores que inciden en la cadena de valor de las industrias más contaminantes del planeta.

Entre estos se encuentra el sector financiero, el cual ha tenido que adaptarse a nuevas formas de financiación y aspectos relevantes a la hora de desarrollar y diversificar su portafolio.

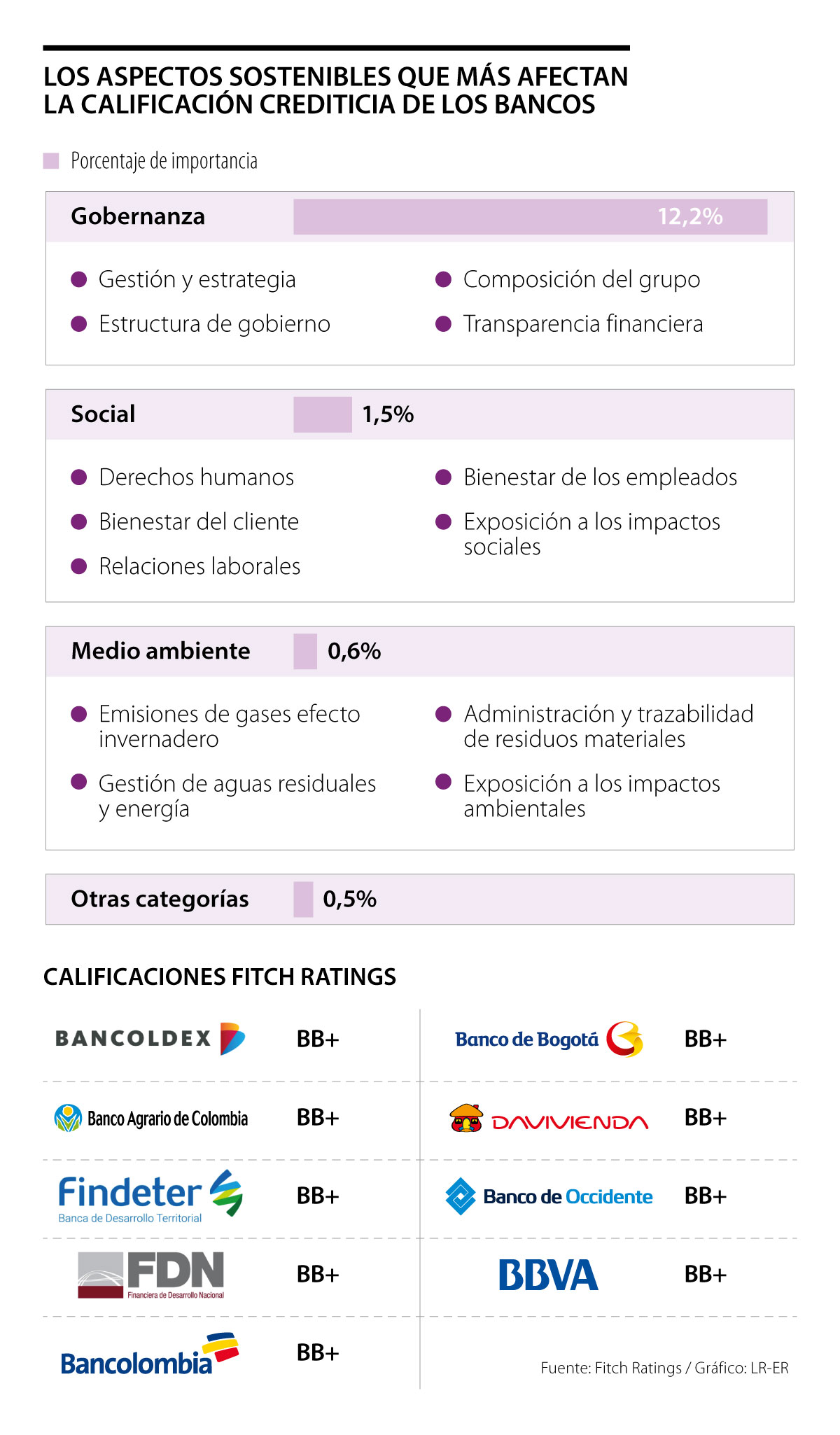

Un informe reciente de la firma Fitch Ratings determinó el impacto en las calificaciones crediticias de aspectos como la relevancia ambiental, social y de gobernanza, siendo este último el de mayor determinación a la hora de ser evaluados. A finales del primer trimestre de 2021, Fitch había asignado esta categorización a 940 bancos a nivel mundial, excluyendo a los bancos supranacionales.

Sin embargo, a 16% de las entidades calificadas a finales del primer trimestre de 2021 se le había asignado al menos una puntuación elevada en materia de gobernanza, lo que indica que los problemas en este sentido son relevantes para el crédito y tienen un impacto negativo en las categorizaciones crediticias de estos bancos.

Dentro de este aspecto se sitúan elementos puntuales como la gestión y estrategia, la estructura de gobierno, la composición del grupo de trabajo y la transparencia financiera.

Respecto al impacto de las cuestiones sociales, se evidencia todavía un nivel muy bajo de incidencia. Cerca de 3% de las calificaciones bancarias mundiales se ve afectado por un eje expuesto con la crisis económica del covid-19 y que terminó aumentado la desigualdad.

Otro de los elementos determinantes a la hora de evaluar una entidad está el papel que esta ejerce en materia de derechos humanos, bienestar de clientes y empleados, así como las relaciones laborales y la exposición a impactos del entorno.

Antoni Ballabriga, director global de Negocio Responsable en Bbva, destacó que “la sostenibilidad está remodelando el mundo y la industria financiera, por lo que se debe asumir este tema con todo el compromiso que lo requiere mediante la materialización de acciones que aporten no solo al ambiente, sino también a la sociedad”.

Hasta ahora, según la agencia, el medio ambiente y el compromiso por su desarrollo no tienen un impacto muy relevante a la hora de evaluar el desempeño de estas compañías. Aun así, esto puede dar lugar a que los analistas asignen calificaciones más elevadas a medida que aumenta la divulgación de dichas actividades y una forma de medirlos.

En contraste, advierte que la exposición a los sectores industriales más intensivos en carbono aún no se ha incorporado a los regímenes de capital prudencial de los bancos que se utilizan en la actualidad.

Para Mario Pardo, presidente de Bbva Colombia, es indispensable “asegurarnos de que todos los consumidores son responsables en la demanda de productos que requieren, para lo cual estamos acompañando esta transacción con tasas muy competitivas en todos los productos”.

Bonos en América Latina

Para la firma, las operaciones sostenibles en los mercados de bonos están ganando presencia en América Latina, por lo que espera un constante avance entre los emisores de deuda por la mayor conciencia e interés en asuntos de este tipo.

Sergio Isaza, fundador y CEO de Gestión de Riesgos Sostenibles (GRS), destacó que, en estos casos, “por medio del blockchain es posible registrar innumerables transacciones hechas entre dos o más partes que incluso, pueden no conocerse”.

Agregó que este tipo de instrumentos buscan que las empresas que contaminan el medio ambiente a partir de sus operaciones, se valgan de otros métodos para compensar los perjuicios causados.

El sector es el mayor emisor de bonos verdes y sociales en Colombia

Durante los últimos cinco años, en Colombia se han realizado al menos siete emisiones verdes para un total de 10 bonos que representan $2,3 billones otorgados y $3,4 billones demandados en el proceso de subasta. Además de realizar importantes inversiones en proyectos sociales, el sector está incursionando en el mundo de los bonos sociales, un instrumento de deuda que usa la entidad para financiar proyectos con una buena causa. En el país se han colocado bonos de este tipo por $872.500 millones.

La entidad explicó que se encuentran resolviendo el problema, por lo que recomiendan hacer transacciones en la sucursal virtual o utilizar las tarjetas

Esteban Velasco, CEO de Sempli, explicó que este nuevo producto va enfocado a las micro y pequeñas empresas, las cuales tienen dificultades para la primera financiación

A través del uso de Tag Aval, una llave personalizada, los clientes del banco podrán recibir dinero sin la necesidad de compartir datos personales o sensibles como números de cuenta