MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los principales actores del mercado dicen que un exceso de impuestos afecta tanto a empresas como clientes

Esta semana se han llevado a cabo diferentes foros en los que participa el sector financiero para dar luces a la discusión sobre las recomendaciones que la Misión del Mercado de Capitales entregó al Gobierno.

Tanto en el congreso ‘Futuro del Mercado de Capitales’ en Bogotá como en la versión número 31 del ‘Simposio de Mercado de Capitales’ en Medellín, los costos que se generan en el acceso a la Bolsa fueron uno de los temas transversales de discusión, por lo que LR preguntó a diferentes actores del sector sobre las claves para la reducción de los mismos.

Fernando Hinestrosa, presidente de Davivienda Fiduciaria, comentó que hay espacio para bajar costos, pero que “debe haber un frente común para saber cómo se va a realizar la tarea”, para que se logre de la mano entre Gobierno y sector privado. El directivo mencionó que se presentó “una ponencia para cobrar impuestos sobre comisiones de los Fondos de Inversión Colectiva”, lo que a su parecer deja un doble mensaje pues “por un lado estamos promoviendo como sector reducir costos”, con iniciativas como la revisión de duplicidad de funciones en reguladores, “pero por otro lado se está viendo de dónde sacar impuestos”.

La duplicidad en la regulación fue tratada también por Michel Janna, presidente del Autorregulador del Mercado de Valores (AMV), quien indicó que no ve que haya tal efecto, así como explicó que “el autorregulador siempre está pensando en reducir sus costos de operación para no generar carga a las entidades”.

Ahora, mientras la Misión espera que se quite carga al sistema, propone que la Unidad de Regulación Financiera (URF) se fortalezca con contribuciones de las firmas, a lo que Janna replicó que “este gasto debe ser asumido por el presupuesto nacional y no por la industria”.

Los impuestos fueron ampliamente mencionados por los participantes del mercado como un palo en la rueda para lograr un mercado más holgado.

Y es que, pese a que todos opinan igual en el sentido que la digitalización ayuda reducir costos, el esquema actual no lo permitiría, por lo que Ana Fernanda Maiguashca, codirectora del Banco de la República, propuso “mejorar los costos del ecosistema de pagos digitales para promover acceso a más colombianos”, una visión que comparte Mauricio Wandurraga, presidente de la Fiduciaria Bbva, quien dijo que “en el caso de los fondos de inversión, el impuesto de 4x1.000 es brutal para las operaciones digitales porque desde el punto de vista operativo siguen siendo mecánicas”.

A modo de ejemplo, Wandurraga comentó que si una persona va a trasladar recursos de su banco a un fondo administrado por otra entidad, “resulta haciendo la operación pasando el dinero entre cuentas, pagando este impuesto de 4x1.000 y encareciendo el producto cuando la inversión continúa siendo del mismo titular”.

Precisamente, la Misión explica en un aparte que el entorno regulatorio y fiscal, con impuestos como el 4x1.000, “encarece las transacciones, no solo para los agentes sino aún más a los ciudadanos”.

El presidente de la comisionista Global Securities, Álvaro Aparicio, dijo que “el costo es un determinante para que la persona natural se sume a la Bolsa”, más aún con un mercado accionario que calificó como “pobre”.

Para el directivo, efectos como el que generó la reforma tributaria “de colocar doble tributación al mercado”, tienen una consecuencia “de cero impacto en las finanzas del Estado y sí afecta el crecimiento del mercado al que le dio muy duro, encareciendo procesos”.

En defensa de las empresas salió el presidente de la Bolsa de Valores, Juan Pablo Córdoba, quien mencionó que se debe hacer una revisión sobre tributación, pues su exceso “afecta la formalización”. Así mencionó que el impuesto de registro “atenta contra las firmas y es muy oneroso para las que están en Bolsa”, pues cada aumento de capital que quieran hacer las compañías “aumenta el costo en 0,7% del valor de la nueva emisión de capital”.

Costos impactan en salida de inversionistas

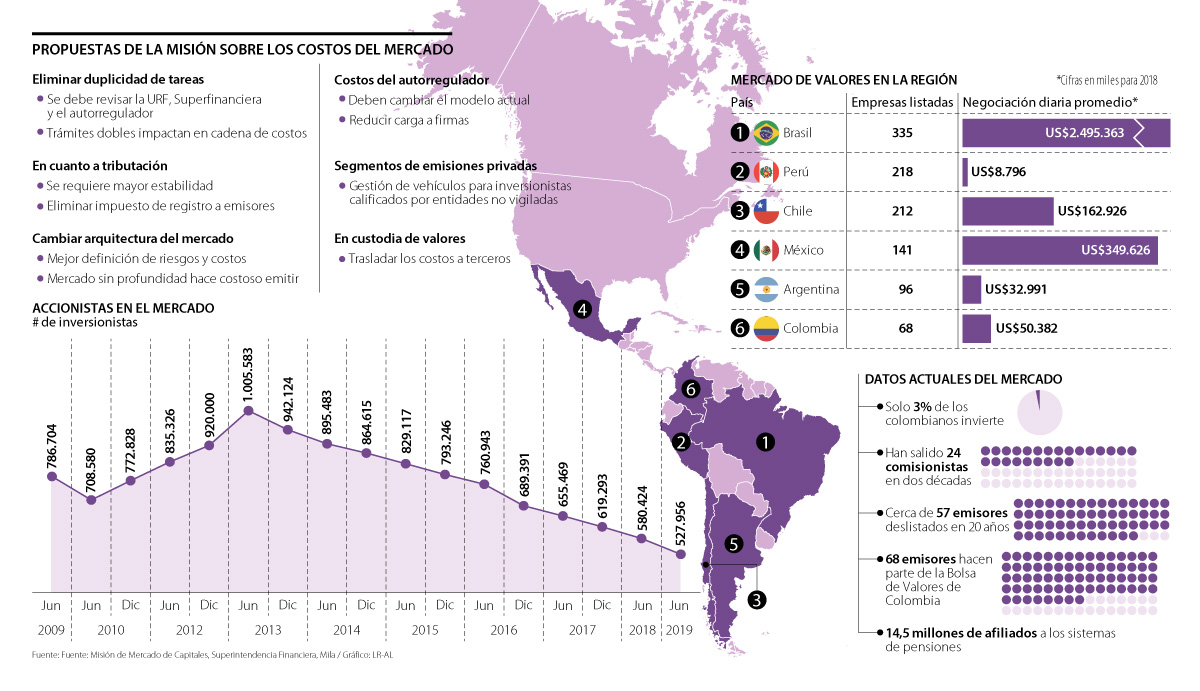

El analista bursátil Andrés Moreno, comentó que los altos costos que se han generado para las empresas y los inversionistas han causado una salida del mercado por parte de estos últimos. De acuerdo con un reciente informe basado en datos de la Superintendencia Financiera, a junio de 2019 había cerca de 527.956 inversionistas en el mercado, frente a los 786.704 que se contaban hace una década y los más de un millón que se tenían en los registros en 2011 con el auge de emisiones protagonizado por Davivienda, Ecopetrol y la Empresa Energía de Bogotá.

La entidad dijo que la información que circula en medios de comunicación es errónea, ya que no hay una cifra mínima para estar reportado en la compañía

De acuerdo con la 'Encuesta de Activos Financieros' para abril, de Davivienda Corredores, el riesgo fiscal es “tan alto” que la tasa de los Títulos de Tesorería subirán

Entre los ajustes tecnológicos para la normativa, que entraría en vigor en julio, se incluye la digitalización de 90% de los trámites