MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Se realizaron tres emisiones, por parte de entidades del sector financiero. Del total, 83% fue con objeto social y el 17% con objeto verde

En su propósito de las empresas de ser más sostenibles, la emisión de deuda temática privada ha tomado fuerza. De hecho, desde 2017 hasta el primer semestre de 2022, se han realizado 17 colocaciones, con un total que supera los $5,2 billones, que han representado demandas por $10,4 billones.

Solo en 2022, y con corte a junio, la emisión temática privada totalizó $740.000 millones, con un alza de 164% frente al mismo periodo de 2021. Así lo informó Casa de Bolsa a través de un informe que dejó ver que la demanda por deuda privada temática superó los $1,1 billones, equivalentes a un bid to cover de 1,56 sobre el total adjudicado.

La comisionista destacó que, a pesar de que el mercado de colocaciones de bonos registró un deterioro por el aumento de tasas de interés, el incremento de las primas de riesgo ante el retiro de los estímulos económicos y fiscales, y el riesgo político por las elecciones locales, el segmento de deuda temática mantuvo el buen dinamismo, con una participación de 37% dentro del total de la deuda privada emitida en los primeros seis meses de 2022.

En esta categoría se realizaron tres emisiones, todas por parte de entidades del sector financiero. Del monto total colocado, 83% fue con objeto social y el restante 17% con objeto verde.

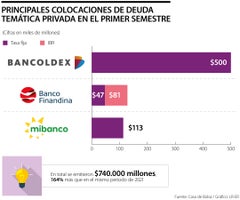

Al desagregar las cifras por entidades, la emisión más grande la realizó Bancoldex, con $500.000 millones. Le siguieron Banco Finandina ($127.000 millones) y Mibanco ($112.000 millones). Así, el promedio por emisión aumentó de $140.000 millones a $246.000 millones.

En el caso de Mibanco, los recursos provenientes de la colocación de los bonos, operación que fue estructurada por Credicorp Capital, serán utilizados por para financiar el crecimiento de la cartera de microempresas que sean lideradas y de propiedad de mujeres en Colombia.

"Creemos en que apostarle a estar al lado de mujeres que construyen y lideran sus propias vidas es un camino certero para contribuir al país. Estos recursos se van a articular principalmente a través de un producto que tenemos hace poco en el mercado que es Mujeres Pa’lante", expresó Gregorio Mejía, presidente de Mibanco Colombia.

En cuanto a Finandina, cuya emisión fue de bonos verdes, los papeles fueron emitidos a través de dos series a 24 y 36 meses. Los recursos permitirán generar portafolios de productos sostenibles.

"Nuestra primera emisión de bonos verdes en el marco de las 20 emisiones que hemos hecho a lo largo de estos años significa la posibilidad de contar con la generación de portafolios con productos sostenibles dentro de una empresa BIC, especialmente en términos de financiación de vehículos eléctricos, la puesta en funcionamiento de líneas que permitan la compra de estos autos y la creación de más líneas", aseguró Orlando Forero, gerente general de Finandina.

Dada la aversión al riesgo generada por la volatilidad en el mercado de renta fija, las emisiones de deuda temática se concentraron en el corto plazo, especialmente en la tasa fija a tres años, con $450.000 millones.

De hecho, 89% del total colocado en los primeros seis meses del año correspondió a bonos denominados en tasa fija y 11% restante a títulos indexados al Indicador Bancario de Referencia (IBR).

Para lo que resta del año, entre la deuda temática en trámite está Finsocial, con una emisión de bonos sociales con garantía parcial por el Fondo Nacional de Garantías (FNG) hasta de 70%.

Deuda temática pública

No solo ha sido el sector privado, sino que el público también se ha subido a la tendencia de la deuda temática y el año pasado el Ministerio de Hacienda emitió bonos verdes por primera vez, convirtiendo a Colombia en el primer país latino en emitir bonos verdes soberanos en moneda local.

El año pasado, la cartera realizó dos colocaciones, la primera con una subasta de $750.000 millones y la segunda, con $650.000 millones, completando un total de $1,49 billones en 2021.

Este año, el ministerio anunció la tercera operación de emisión de bonos TES verdes por $500.000 millones, realizada el pasado 29 de junio.

Los recursos de dichas emisiones permitirán financiar proyectos que contribuyan a cumplir con los compromisos ambientales y climáticos del país, tales como la reducción de los gases de efecto invernadero, y alcanzar la carbono neutralidad a 2050.

De acuerdo con el marco de referencia de estos bonos, esta transacción apoya la financiación de proyectos en gestión del agua; transición del transporte hacia un sistema más limpio y sostenible; protección de la biodiversidad; y la transición a fuentes no convencionales de energías renovables.

Además de su aporte a la sostenibilidad ambiental, expertos señalan que estas subastas atraerán a más inversionistas.

La marca del Grupo Pichincha reafirmó su promesa de ofrecer productos financieros simples, rentables y totalmente digitales

El nuevo diseño integral del banco será adaptable a cualquier dispositivo, pero este asegura una mejor experiencia desde el celular

Juan Carlos Mora, presidente de Bancolombia, dijo que esperan presentar la propuesta de recompra de acciones a la Asamblea en junio