MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

De acuerdo con Banca de las Oportunidades, 947.464 compañías contaban con por lo menos un producto financiero en 2018. De estos, 71,56% estaban vigentes

El hecho de que las empresas tengan acceso al sistema financiero es una prioridad para las economías, pues su formalidad impulsa el crecimiento y garantiza la legalidad, por ello es clave que usen productos como las cuentas de ahorros y corrientes.

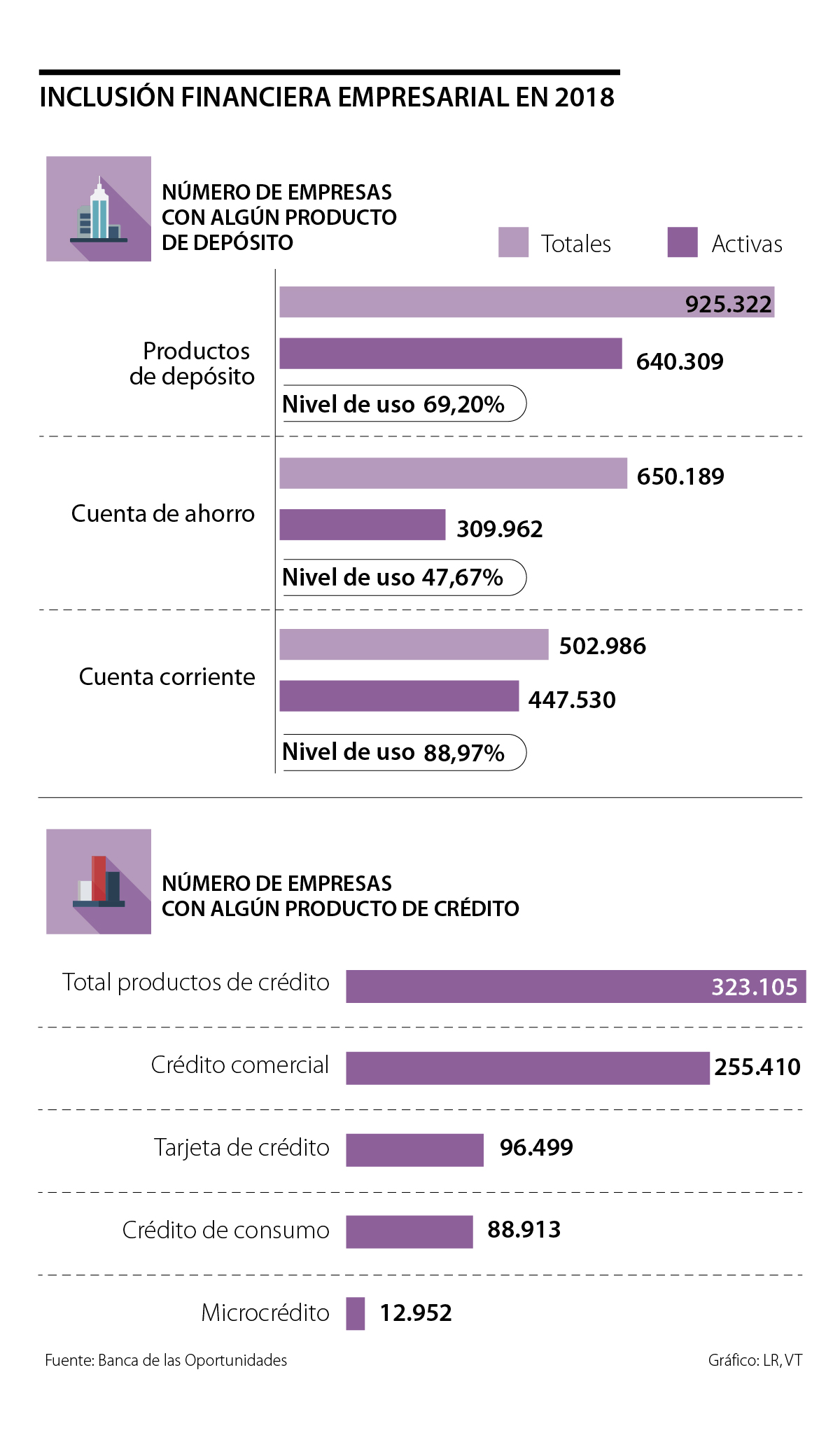

Al cierre del año pasado, 947.464 compañías constituidas como sociedades contaban con al menos un producto financiero formal, 1,24% más que las 935.880 empresas que tenían en 2017. Así se estableció en el informe sobre inclusión financiera que realizó Banca de las Oportunidades, en el que también se conoció que 71,56% de estas firmas tenía al menos un producto financiero formal en uso, mientras que el nivel de 2017 fue de 72,14%.

El servicio financiero de mayor penetración entre las empresas colombianas en 2018 fue la cuenta de ahorro, pues 650.189 sociedades tenían este producto, mientras que el segundo fue la cuenta corriente, con la que contaban 502.986 compañías.

A pesar de que se abren más cuentas de ahorros que corrientes, el nivel de uso de las segundas es mayor que el de las primeras. De las cuentas corrientes abiertas, 88,97% están activas, mientras que de las de ahorros, solo 47,67% están vigentes.

Rosmery Quintero, presidenta de Acopi, mencionó que el país debe aumentar su cultura de bancarización y que una de las barreras han sido los costos administrativos.

“Es muy probable que las empresas prefieran abrir cuentas de ahorro, porque estas generan una rentabilidad que las corrientes no producen. Este margen puede ser destinado a lo que cuesta tener ese producto financiero”, resaltó la líder gremial.

Así mismo, Alejandro Vera Sandoval, vicepresidente técnico de Asobancaria, señaló que uno de los retos es aumentar el uso continuo de los artículos financieros que se abren.

“La inactividad de muchos productos se debe en buena medida a un desconocimiento sobre su funcionamiento”, dijo.

El crédito comercial es el más solicitado

De los créditos que piden las empresas, el más popular y el que más creció entre 2017 y 2018 fue el comercial. Este fue solicitado por 255.410 compañías, 10,31% más que en 2017. El segundo crédito en solicitudes fue la tarjeta de crédito, que le quitó el puesto al de consumo con 96.499 sociedades usuarias. El préstamo de consumo sumó 88.913 firmas, lo que significa que tuvo una caída de 5,99% frente al número de empresas que lo solicitaron en 2017. En cuanto al microcrédito, 12.952 personas jurídicas lo solicitaron, -11,52% menos que en el año anterior.

Los viajes de descanso, aunque estén planificados, suelen traer gastos extras. LR conversó con expertos que entregaron ideas para ajustar su plata después del festivo

En Colombia, la negociación del dólar cerró la jornada al alza en $4.298,22 lo que representó un incremento de $15 frente a la TRM, certificada en $4.283,22

Este es el primer paso que consolida los requisitos legales necesarios para hacer la transacción que se concretará en los próximos días