MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Entre 7.000 y 8.000 personas se trasladan sin recibir doble asesoría

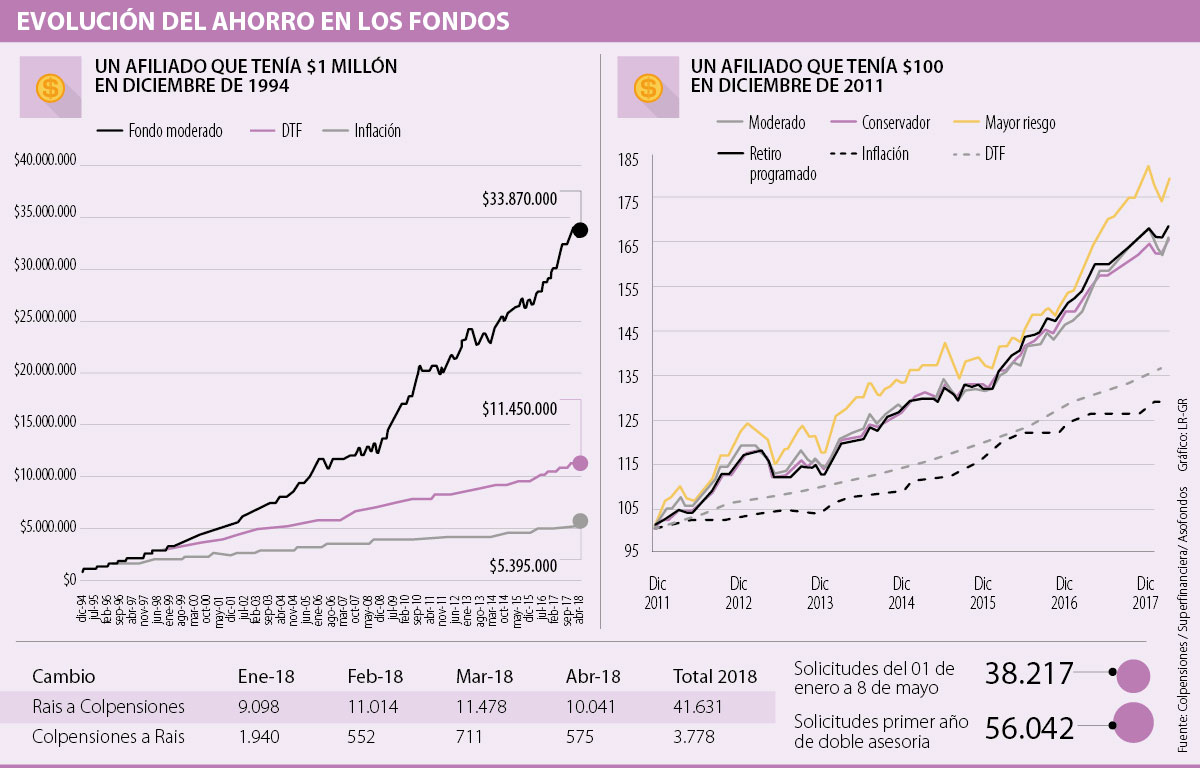

Desde el 1 de enero hasta el 8 de mayo de este año se han realizado en promedio 298 procesos de doble asesoría por día, eso significa un aumento de 94% frente a las cifras del primer año de implementación de esta herramienta, que mostraban en promedio 153 asesorías diarias.

Los pedidos habrían aumentado este año por el miedo que generaron las cifras negativas en los extractos de algunos fondos privados entre enero y febrero, que se vieron afectados por la volatilidad de los mercados.

Ahora, a pesar de que los traslados que se concretaron del Régimen de Ahorro Individual con Solidaridad (Rais) al de Prima Media (RPM) se han mantenido estables, con 10.408 traslados por mes en promedio este año; lo que preocupa a los expertos es que de esos afiliados solo cerca de 3.000 reciben doble asesoría a la hora de tomar la decisión.

Desde el 1 de enero de este año, este mecanismo es obligatorio para las mujeres mayores de 37 años y hombres mayores de 42 años. Por lo que el grupo que no recibe asesoría y que preocupa a los expertos es el de los afiliados más jóvenes, que serían entre 7.000 y 8.000 personas que están haciendo el cambio sin conocer si es o no lo correcto.

Según Carlos Manuel Uribe, fundador de Previsión, “el común denominador en estos cambios es el desconocimiento y las leyes no han exigido que los fondos entreguen la información adecuada a los afiliados. El miedo y el desconocimiento que se crea, por ejemplo, con eventos como la baja de las bolsas, impulsa los traslados de manera equivocada. No quiere decir que en sí el cambio sea malo, pero sí hemos visto que muchos de los traslados se hacen bajo el pánico y la incertidumbre y no sobre decisiones conscientes e informadas”.

Así, para Uribe a pesar de que cada caso es diferente, pocas personas saben en realidad qué es lo que más les conviene.

Con esta opinión, coincide Estefano Farné, director del Observatorio de mercado de trabajo y seguridad social de la Universidad Externado, quien explicó que las personas “piensan que por ejemplo en Colpensiones les va mejor por el promedio de los últimos 10 años, pero desconocen que en este régimen se exige un mínimo de semanas, o no tienen en cuenta qué sería lo adecuado si tienen un trabajo estable y con ingresos crecientes”.

Es por esto que los expertos señalan que será interesante analizar qué pasa a partir del 1 de octubre, cuando la herramienta de la doble asesoría sea obligatoria para todos los afiliados.

Con esta opinión coincide Adriana Guzmán, presidenta de Colpensiones, quien señaló que “es fundamental que cada vez más personas estén informadas sobre su proyección para alcanzar la pensión. En Colpensiones nuestro objetivo es pensionar a más colombianos para que tengan una vejez asegurada, por lo que una información clara, neutral y especialmente un análisis transparente, permite tomar la mejor decisión. Nos gusta mucho la doble asesoría porque las personas pueden trasladarse con la mejor información”, explicó.

Para David Cuervo, director de Wealth Mercer, es fundamental que “las personas se asesoren y entiendan las diferencias entre regímenes, pero en especial que analicen, de acuerdo a las características personales qué les conviene, porque la gente cree en el amigo y se olvida de los medios como la doble asesoría o asesores independientes”.

Otro tema que explican los expertos podría estar cobrando relevancia, es que el incentivo de los rendimientos ya no es suficiente para los jóvenes. En este sentido, señalaron que a pesar de que en los fondos privados hay rendimientos sobre el dinero que se ahorra (a diferencia del RPM donde solo se suma la inflación), para muchos este incentivo no es suficiente para “correr el riesgo” de la volatilidad del mercado. Esto, porque ven que al final las pensiones “son muy bajas”, y prefieren apostar por cumplir las semanas del régimen público y esperar a que en los últimos 10 años se aumenten los ingresos que reciben como salario.

Cinco errores a la hora de cambiar

Para Cuervo, hay errores comunes al hacer el cambio. Uno es no contemplar la proyección laboral, “si voy a tener trabajos formales o si conseguiré las semanas que pide el RPM. Dos, la proyección de si existirán periodos de expatriación que impidan cotizar. Tres, no asesorarse. Cuatro, creer las proyecciones y no ser consciente de las variables. Y quinto, no ver que hay discusiones de reformas, porque lo que hoy existe es muy seguro que no esté vigente en el futuro”.

La prima de los seguros para robo de celulares están entre $6.000 hasta $55.000 al mes con cobertura total o parcial del dispositivo

La propuesta de la empresa está enfocada en facilitar una estructura más eficiente, concentrando su flotante en el mercado colombiano

Todas las acciones de ambos grupos tuvieron un crecimiento de más de 6,5% en su valor en la BVC, alrededor de las 10:15 a.m.