MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

En enero, las ganancias de los bancos cayeron al menos 34% hasta $486.700 millones

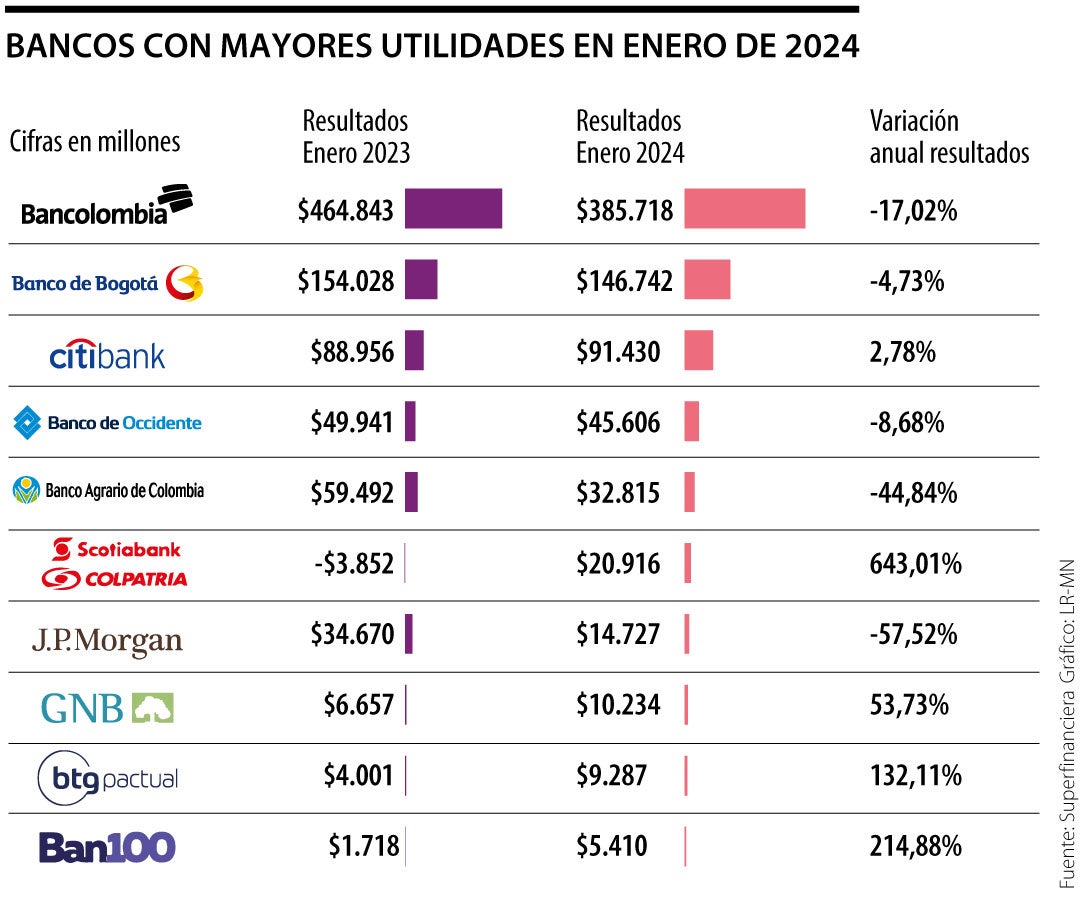

las ganancias más altas fueron las de Bancolombia ($385.718 millones); Banco de Bogotá ($146.742 millones); Citibank ($91.430 millones)

Los establecimientos de crédito cerraron enero con menores utilidades, en medio de la desaceleración económica, las altas tasas de interés y un menor dinamismo por parte de los consumidores.

Según las cifras de la Superintendencia Financiera, al cierre enero de 2024 estas entidades reportaron utilidades por $523.300 millones, $338.700 millones menos que las registradas en enero de 2023.

Por tipo de entidad, las ganancias de los bancos llegaron a $486.700 millones: las de las corporaciones financieras llegaron a $67.900 millones; las cooperativas de carácter financiero, $2.400 millones, mientras que las compañías de financiamiento tuvieron pérdidas por $33.600 millones.

En el caso de los bancos, las ganancias más altas fueron las de Bancolombia ($385.718 millones); Banco de Bogotá ($146.742 millones); Citibank ($91.430 millones); Banco de Occidente ($45.606 millones); Banco Agrario ($32.815 millones); Scotiabanck Colpatria ($20.916 millones).

Mientras que los bancos con pérdidas fueron: Davivienda (-$123.773 millones), Bbva Colombia (-$52.998 millones), Lulo Bank (-$99.795 millones), Banco Popular (-$40.301 millones), Bancamía (-$24.298 millones), Banco Pichincha (-$23.394 millones), Lulo Bank (-$7.324 millones) y MiBanco (-$6.634 millones).

Andrés Moreno, analista económico y bursátil, aseguró que este comportamiento se debe a que “en general aún estamos con tasas de interés altas, se dificulta su actividad de colocación de crédito, aumenta la cartera morosa, se dificulta el recaudo de créditos y las tasas de fondeo de recursos están aún altas. Es un ciclo y ya viene la recuperación”.

Para Juan Pablo Vieira, CEO en JP Tactical Trading, "los bancos siguen enfrentando momentos difíciles, como la mayoría de las empresas de este país. Producto de las altas tasas de interés, la perdida de confianza inversionista, el aumento del desempleo, la salida de capitales, todo esto en su conjunto esta generando un panorama muy retador para el sector financiero y para la industria en Colombia en general.

En 2023 ocho bancos quedaron con pérdidas

Según las cifras de la Supefinanciera, al cierre del año pasado estas entidades reportaron utilidades por $8,3 billones, $7,9 billones menos que las registradas en 2022. Los bancos con pérdidas fueron: Bancamía S.A. (-$41.584 millones), Mibanco (-$90.388 millones), Lulo Bank (-$99.795 millones), AV Villas (-$117.126 millones), Banco Pichincha (-133.118 millones), Banco Falabella (-$221.419 millones), Scotiabank Colpatria (-$300.303 millones) y Banco Popular (-$347.409 millones). Mientras que los que tuvieron más ganancias fueron las de Bancolombia ($5,9 billones); Banco de Bogotá ($1,02 billones); Citibank ($755.701 millones)

La entidad dijo que, en total, atendieron a 24,9 millones de usuarios durante el año pasado con relación a todos los países donde opera el banco

Entre algunas de las decisiones notificadas está la elección de una nueva Junta Directiva que estará desde este abril a marzo de 2027

Con este sistema, los ciudadanos podrán realizas pagos y transferencias en cuestión de segundos, con pocos pasos y sin importar el día o la hora