MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Eston son los bancos con tasas de interés más lejanas y cercanas a la usura de marzo

El indicador de referencia del sistema financiero toca su nivel más bajo desde julio de 2022. La tasa ha caído desde mayo de 2023

La tasa de usura, el máximo interés que los bancos pueden cobrarle a los usuarios para marzo será de 33,3%, según certificó la Superintendencia Financiera, una reducción en comparación de la que había en febrero que era de 34,97%. Así, la tasa máxima que le pueden cobrar a la hora de solicitar un crédito continúa cediendo y llegó a un nivel que no se veía desde julio de 2022.

Como se sabe, la medida impacta los créditos de consumo y ordinario, pero especialmente a las tarjetas de crédito, que suelen estar más cerca al nivel de la usura, por lo que pone a los bancos a replantear los costos que ofrecen.

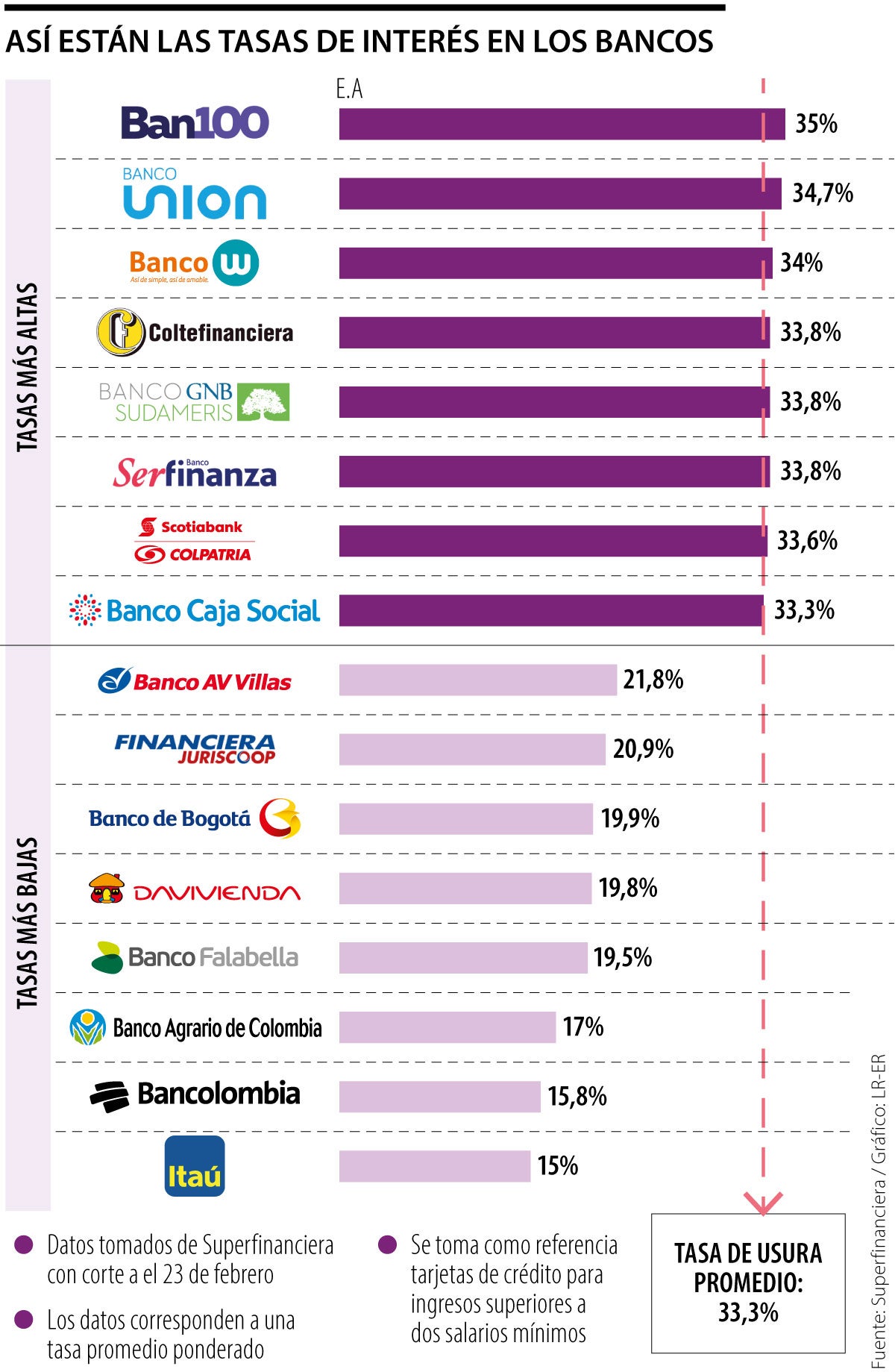

Según datos publicados por la Superfinanciera, con corte al 23 de febrero, Itaú (15,0% E.A.), Bancolombia (15,8% E.A.) Banco Agrario (17,0% E.A.) y Banco Falabella (19,5% E.A.), son los bancos que tienen las tasas efectivas anuales más lejanas a la usura.

Mientras que Ban100 (35% E.A.) y Banco Unión (34,7% E.A.), al igual que el mes pasado, son los que tienen los niveles más altos. Estas dos entidades financieras, junto con Banco W, Coltefinanciera, Banco GNB Sudameris, Banco Serfinanza y Scotiabank Colpatria, contaban con una tasa que supera la usura por lo que deberán ajustarse para este mes.

Los datos fueron registrados de la base de datos que recopila Superfinanciera, la cual toma como referencia las tarjetas de crédito para ingresos superiores a dos salarios mínimos y con esto realiza una tasa promedio ponderado.

“En lo que tiene que ver con el comportamiento de la tasa de interés de los bancos, inmediatamente el Banco de la República baje la tasa de intervención, la tasa de los bancos en el sector financiero tiene que ir cediendo y en ese punto la Superintendencia Financiera tiene que hacer una labor de seguimiento también para que eso suceda así”, afirmó Henry Amorocho, profesor de Hacienda Pública y Presupuesto de la Universidad del Rosario.

La tasa de usura ha continuado con la tendencia a la baja que arrancó en los primeros meses del año pasado, después de que los bancos iniciaran la llamada guerra de tasas, en medio de la alta inflación que sentían los colombianos en 2023.

El tipo de referencia del sistema financiero ha caído desde mayo del año pasado alrededor de 1.000 puntos básicos, por lo que ya completa 10 meses retrocediendo. Desde ese momento, la caída ha sido constante y ahora en marzo de 2024 se presenta el valor más bajo desde 2022, en medio de una política monetaria expansiva.

Los analistas esperan que la caída en las tasas de interés ayude a la reactivación del consumo y a la solicitud del crédito, luego del retroceso que se evidenció el año pasado. Según las cifras a noviembre, la cartera bruta del sistema financiero se contrajo 6,12%, con los retrocesos más grandes en el segmento de consumo.

Corferias informó las nuevas condiciones a través de la sección de información relevante en la página web de la Superfinanciera

El sector financiero cerró enero de 2025 con señales de recuperación del crédito, aunque aún enfrenta desafíos en las tasas de interés, advierte Bancolombia

La histórica caída del dólar refleja pérdida de confianza en EE.UU., presión sobre la Fed y cambio drástico en expectativas económicas globales ante temores comerciales inciertos