MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Lulo Bank, Banco Santander y GNB Sudameris son los que tienen los menores índices de mora. Expertos prevén que aumenten los indicadores

Continúa disminuyendo el índice de cartera vencida de los bancos. Según el último informe de la Superintendencia Financiera de Colombia (SFC), el indicador de cartera en mora de los bancos privados nacionales se ubicó en 3,7% en julio, lo que significó una caída de un punto porcentual frente a la cifra registrada en el mismo mes del año pasado (4,7%).

Para los bancos extranjeros, el dato fue de 3,1%, con una caída anual de 0,8 puntos; y para los bancos públicos fue de 6,1%, con una disminución de 0,9 puntos.

En total, la cartera y leasing vencido de los bancos sumó $21,9 billones, es decir, $1,82 billones menos que hace un año.

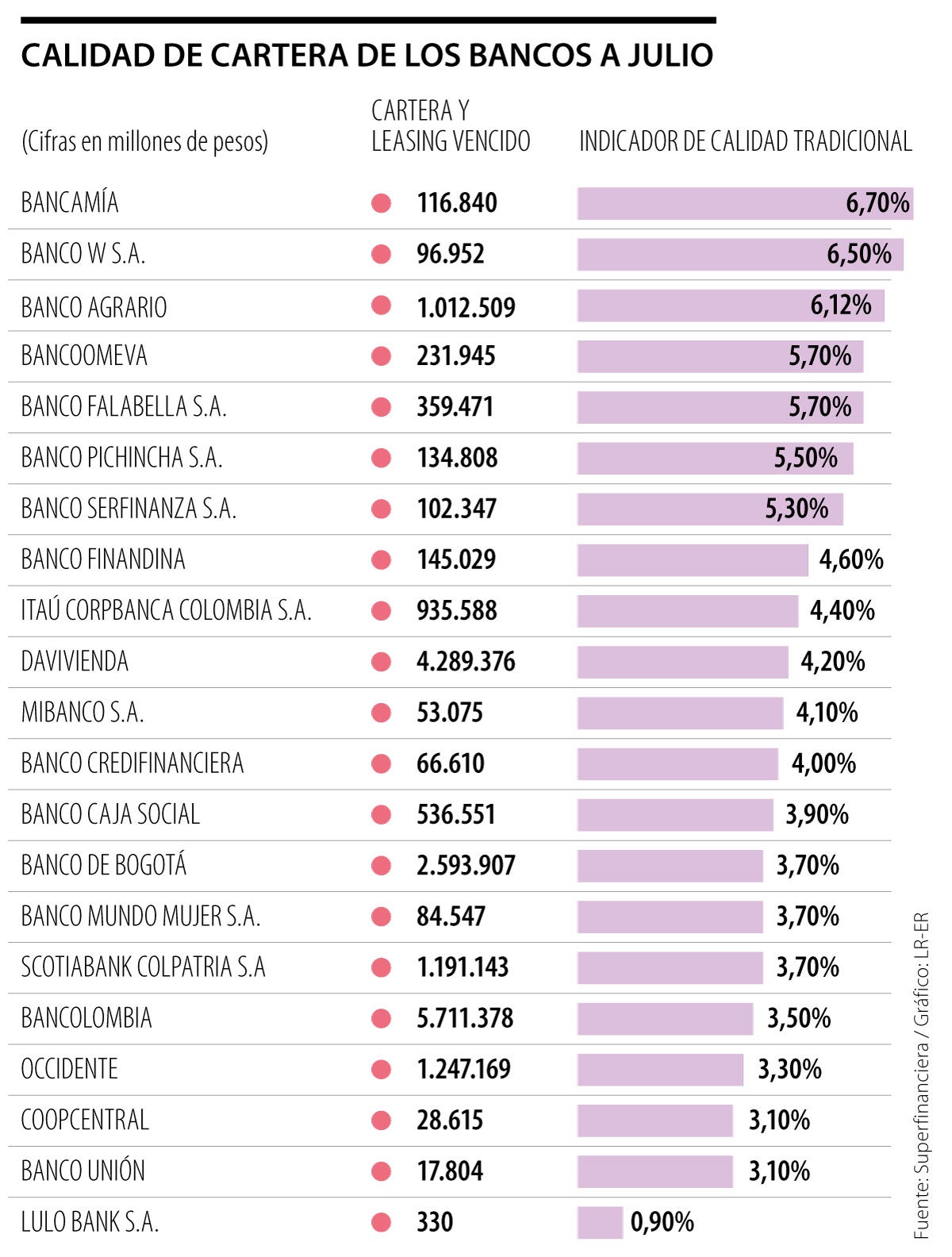

Si se hace la desagregación por entidades, el ente de control reveló que los bancos con los mayores índices de cartera vencida al cuarto mes del año fueron Bancamía (6,7%), Banco W (6,5%), Banco Agrario (6,12%), Bancoomeva (5,7%) Y Banco Falabella (5,7%).

Por el contrario, las entidades que registraron los menores indicadores fueron BTG Pactual, JP Morgan y Citibank, con 0%. Le siguieron Lulo Bank (0,9%), Banco Santander (1,4%), GNB Sudameris (1,4%) y Bbva Colombia (2,6%).

Por monto de la cartera, los bancos nacionales con más dinero comprometido en mora fueron Bancolombia, con $5,7 billones; Davivienda, con $4,2 billones; y Banco de Bogotá, con $2,5 billones.

Mientras que los extranjeros que más capital tuvieron comprometido fueron Bbva, con $1,6 billones; Scotiabank Colpatria, con $1,19 billones; e Itaú, con $935.588 millones.

Las entidades nacionales que menos dinero tuvieron en mora fueron Lulo Bank con $330 millones; Banco Unión, con $17.804 millones; Coopcentral, con $28.615 millones; Mibanco, con $53.075 millones; y Credifinanciera, con $66.610 millones. En cuanto a las entidades públicas, el Banco Agrario registró una cartera y leasing vencido por $1,01 billones.

“Con los indicadores se evidencia la voluntad de pago y el esfuerzo por parte de los usuarios del sistema financiero por mantener al día sus obligaciones . Es el resultado, además, luego de sufrir el golpe inesperado de la pandemia que impulsó a la banca con beneficios en plazo y tasa para mantener un nivel de cartera vencido manejable”, explicó Wilson Triana, experto y consultor en banca y seguros.

A pesar de que los indicadores de mora han ido disminuyendo, algunos expertos ya prevén que empiece a aumentar dado el alza de las tasas del Banco de la República y, por consiguiente, de las diferentes modalidades de crédito, como la usura, que ya está en 36,92% en octubre.

“Estamos en un momento turbulento, no solamente Colombia. Con la subida de tasas siempre viene un coletazo con el aumento de la mora entre 12 y 18 meses, entonces sí va a subir el indicador”, dijo Danilo Morales, presidente del Banco Credifinanciera.

Para Triana, “con la turbulencia económica interna, la reforma tributaria, la inflación y el cierre del año, que conlleva gastos extraordinarios, la banca debe ser responsable y cuidadosa con las ofertas de crédito, pues subir el endeudamiento en estos momentos lleva a una alta probabilidad de que en el corto plazo se convierta en cartera vencida”.

La solvencia del sector está en 17,57%

La Superfinanciera también indicó que, con corte a julio, la solvencia total se ubicó en 17,57%, mayor en 8,57 puntos porcentuales respecto al mínimo requerido (9%). Mientras que la solvencia básica, compuesta por el capital con mayor capacidad para absorber pérdidas, llegó a 13,83%, superando en 9,33 puntos el mínimo regulatorio de 4,5%. La cartera comercial creció 3% anual en términos reales, consolidando en julio el octavo mes consecutivo de crecimiento en terreno positivo. En términos intermensuales, el saldo se incrementó en $4,2 billones, ante el dinamismo en los segmentos corporativo y moneda extranjera.

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

Algunas de las recomendaciones de los analistas son invertir en CDT, ETF o acciones locales e internacionales, con el fin de diversificar ingresos

Los precios del crudo declinaban el jueves, después de que la Fed indicó que ralentizará el ritmo de recortes de las tasas en 2025