MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

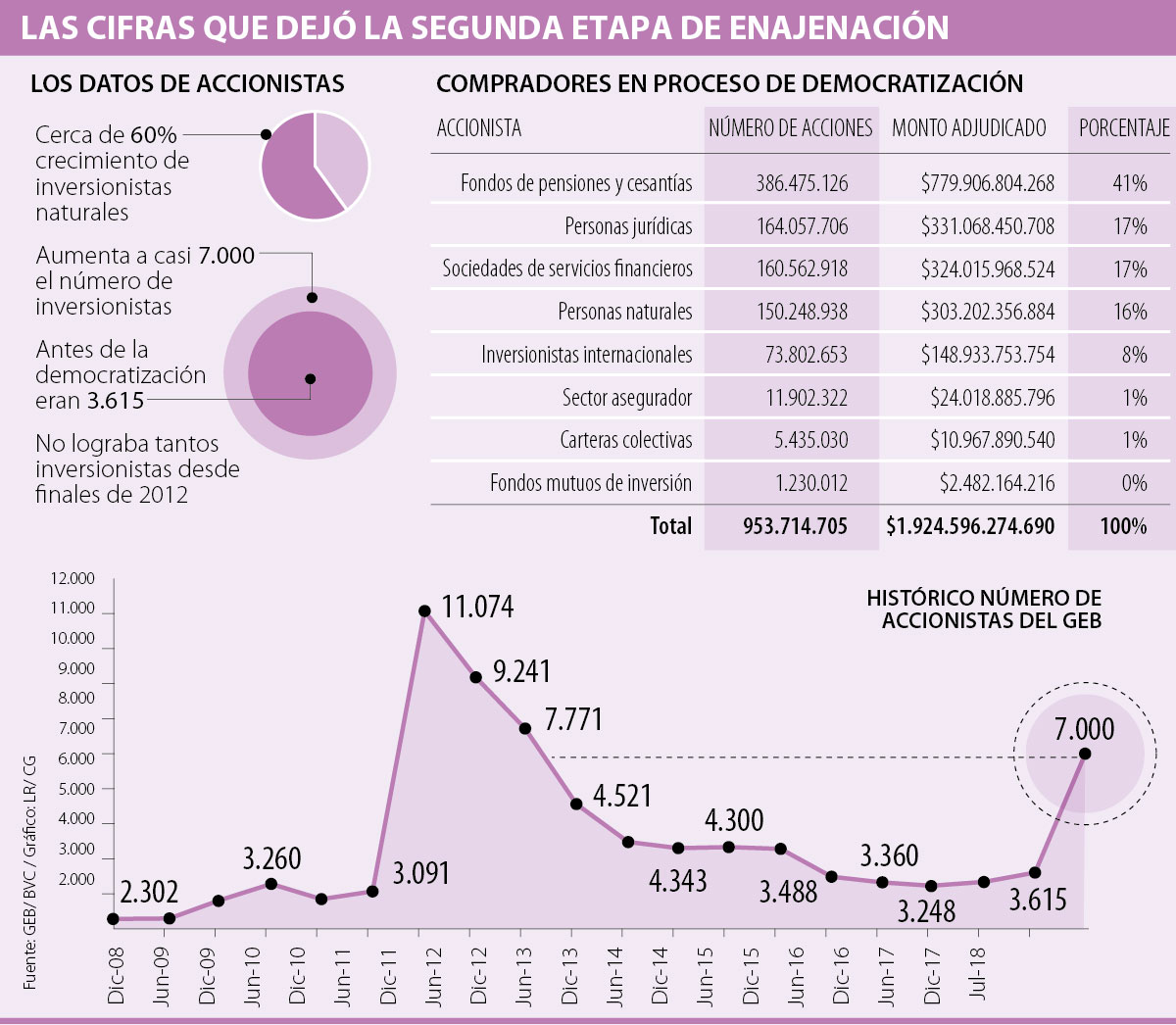

Inversionistas extranjeros fueron los quintos con mayor compra de títulos

Los fondos de pensiones y cesantías fueron los protagonistas en la democratización de una parte de las acciones del Distrito de Bogotá en el Grupo Energía Bogotá. La operación, que cerró ayer en la Bolsa de Valores de Colombia, contó con una compra de 41% de las acciones adjudicadas por parte de este grupo de inversores, seguido de las personas jurídicas y las sociedades de servicios financieros con 17% de la adjudicación en ambos casos.

Las personas naturales obtuvieron 16% de las acciones que se pusieron en venta, con un monto de $303.202 millones, situación que logró elevar a cerca de 7.000 el número de inversionistas en la firma. Por su parte, los inversionistas extranjeros invirtieron en un nivel bajo, cuestión que era esperada por el mercado, pero que a los analistas no les deja de llamar la atención.

Sobre la distribución de los montos adjudicados “llama mucho la atención que los fondos de pensiones tengan 41%, pues definitivamente son el jugador más grande del mercado actualmente”, señaló el analista bursátil, Andrés Moreno.

El experto agregó que “no deja de ser notorio que los extranjeros demandaran solo una quinta parte de lo que compraron los locales, si hubiera sido lo que compran normalmente seguramente se hubieran adjudicado unos $2,5 billones”.

Roberto Paniagua, analista de acciones de la firma Casa de Bolsa, también resaltó la ausencia de los inversionistas extranjeros y comentó que “se destaca que ocupan apenas el quinto lugar entre los que más compraron, lo que esta en línea con la realidad actual del mercado accionario que desde afuera ha perdido apetito”.

Precisamente en el proceso el Distrito ofreció inicialmente 8% de sus acciones en el GEB, ampliable hasta 16%, porcentaje con el que esperaba lograr cerca de $3 billones de recaudo. Mientras que tras la finalización de la operación el dinero que le ingresó a la ciudad fueron $1,92 billones.

Sin embargo, Moreno calificó la emisión de exitosa y recalcó que “son casi $2 billones los que se logran en una emisión de acciones, por lo que es exitoso dada la coyuntura que hay; los precios cayendo y los bajos volúmenes de negociación”.

Juan Pablo Córdoba, presidente de la BVC, también resaltó las bondades de la operación a su cierre, comentando que “finaliza una de las más importantes operaciones del mercado de acciones, dejando como resultado, un aumento del 10,39% en el circulante de acciones de la compañía, lo que sin duda será muy provechoso para inversionistas, accionistas y el emisor”.

La operación dejó además un aumento de cerca de 60% en el crecimiento de inversionistas naturales y acercó el número total de tenedores de la compañía hasta casi 7.000, mientras que el número de inversionistas antes de la democratización era de 3.615. Esta cifra no se lograba desde 2012.

En la primera etapa de la operación, que era para el sector solidario, trabajadores y exempleados de la compañía, entre otros; se logró un recaudo de $38.423 millones con la venta de un poco más de 19 millones de acciones, mientras en la segunda se vendió el excedente con sobredemanda de 1,2%.

El Distrito mantiene 65,67% de sus acciones en la compañía siendo su principal controlador.

La propuesta de deslistar los Recibos de Depósito Americanos está enfocada en facilitar una estructura más eficiente, concentrando su flotante en Colombia

El Ibit de BlackRock, es el mayor ETF de bitcoin en el mundo, con más de US$57.000 millones en activos desde que inició su cotización

El rally navideño se refiere a las alzas que suelen registrarse en los mercados de valores durante los últimos días de la temporada