MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

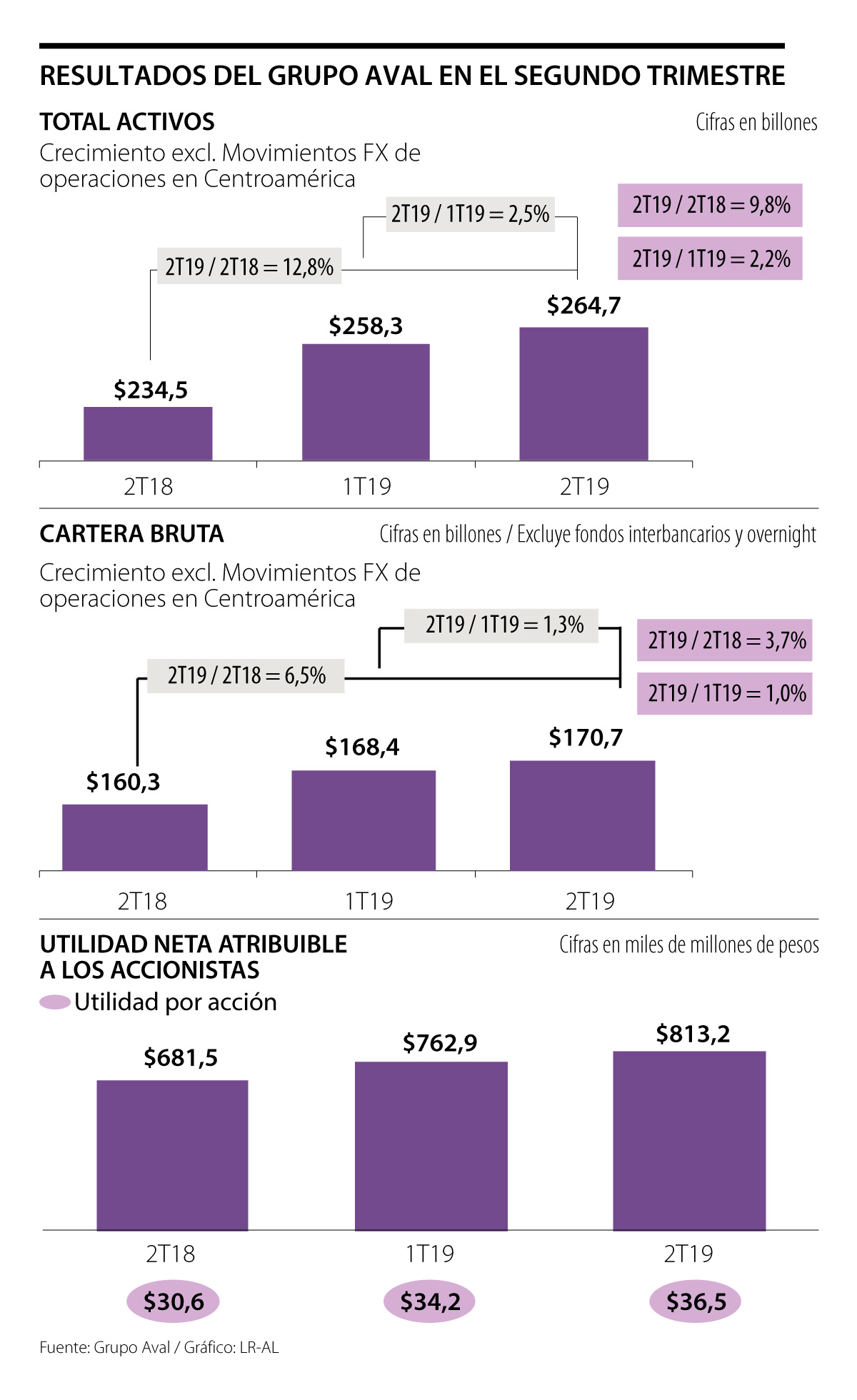

La cartera de la holding aumentó 7%, y creció 1,3% en el trimestre debido a un mayor crecimiento de la cartera de consumo sobre las demás

El Grupo Aval reportó una utilidad neta atribuible a los accionistas de $1,58 billones en el primer semestre, es decir que aumentó 23%, puesto que en el mismo periodo de 2018 se lograron $1,28 billones. Mientras que en el primer trimestre de este año, la utilidad neta fue de $1,36 billones.

En el segundo trimestre, la utilidad atribuible creció 19% frente a la del segundo trimestre de 2018, que fue $1,14 billones.

Carlos Rodríguez, director de renta variable de Ultraserfinco, señaló que, como en los resultados del año pasado y en los del primer trimestre, Corficolombiana fue la entidad del grupo que impulsó el crecimiento en utilidades. De hecho, en el reporte financiero se destacó que a contribución de las inversiones en el sector no financiero fue sostenible en el trimestre reflejando principalmente el desempeño de Corficolombiana.

Rodríguez también mencionó que el buen desempeño de las ganancias se explica por una mejora o moderación en las provisiones, que se explica por el cambio positivo del entorno macroeconómico. La holding también reportó que el Roae del trimestre llegó a 18,3%, mientras que el Roaa se ubicó en 2,1%.

En cuanto al crecimiento de la cartera, este fue de 7% en los últimos 12 meses y de 1,3% en el trimestre, dinámica que fue soportada en un mayor crecimiento de la cartera de consumo que de la cartera comercial.

En la composición de la cartera, en el segundo trimestre, la comercial representó 55,4%, mientras que hace un año había sido de 57,3%.

Iván Felipe Agudelo, analista de renta variable de Alianza Valores, mencionó que este crecimiento del crédito está por debajo del aumento del mercado, que se ubica entre 7,5% y 8%.

“Una de las variables que ha afectado la dinámica de la cartera comercial es el PIB, que en los últimos años ha sido menor a lo esperado de una economía como la colombiana y que está correlacionado con este tipo de crédito”, mencionó.

El analista también resaltó que una variable, aunque no se podría demostrar matemáticamente, que pudo haber influido en la disminución en la solicitud de créditos por parte de empresas es el escándalo de lo ocurrido con el sector dos de la vía Ruta del Sol, ya que pudo haber afectado el nombre del grupo financiero.

Por su parte, Rodríguez resaltó que desde Ultraserfinco no se considera que en el primer semestre se haya sentido el impacto de la sentencia del Tribunal de Arbitraje Colombiano sobre Ruta del Sol II, pero creen que esta sí tendrá un efecto en los resultados del tercer y cuarto trimestre.

“Consideramos que habrá un impacto por $300.000 millones en los dos trimestres que quedan del año, que es lo que falta por provisionar”, dijo.

La cartera de consumo pesó 33,2%, la de crédito hipotecario representó 11,2% y la de microcrédito fue de 0,2%.

En el trimestre, el margen neto de intereses fue de 5,9% y de 5,8% en el semestre. Según el informe del grupo, el segundo fue resultado de un margen financiero de cartera de 6,5% y uno de inversiones de 2,3%.

Por otro lado, el costo de riesgo se ubicó en 2,2% para el trimestre y 2,1% para el semestre. Se incorporó una mejora en el costo de riesgo de la cartera de consumo en Colombia, que pasó de 4,3% en el segundo trimestre de 2018 a 3,9% en el segundo trimestre de este año.

Las comisiones netas del primer semestre de 2019 crecieron 11% comparadas con las del primer semestre de 2018 y crecieron 7% en el trimestre. Dicho comportamiento se dio gracias al desempeño de las comisiones bancarias y las asociadas a la administración de pensiones.

Los otros gastos crecieron 5,7% entre el primer semestre de 2018 y el primer semestre de 2019, y los gastos de personal crecieron 4% en el mismo período de tiempo; en contraste el incremento del salario mínimo en Colombia fue del 6%.

Cabe mencionar que la cartera consolidada ascendió a $175 billones y los activos a $265 billones. El patrimonio atribuible llegó a $18,3 billones.

El grupo contará con la fintech Dale

En los próximos meses, el Grupo Aval lanzará su fintech Dale, con la cual espera crear un ecosistema que permita transferencias o pagos de personas a personas, personas a comercios y comercios a personas sin ningún costo y con solo un click. De esta manera, el grupo financiero espera desestimular el uso del efectivo e incrementar la penetración e inclusión bancaria. Dale le pertenecerá a todos los bancos del holding y se constituirá en lugar de Aval Soluciones Digitales, una sedpe que la Superfinanciera había autorizado en marzo y que iba a ser controlada por BanBogotá.

Un informe de Aval Casa de Bolsa planteó que Porvenir y Protección exhiben datos cercanos a 10%, en casos como Bancolombia

Juan Carlos Mora, presidente de la entidad, resaltó que este capítulo "son un punto de partida" para la nueva historia de la entidad

Los inversionistas analizan un contexto global marcado por los planes arancelarios de Donald Trump y la reunión de la FED