MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

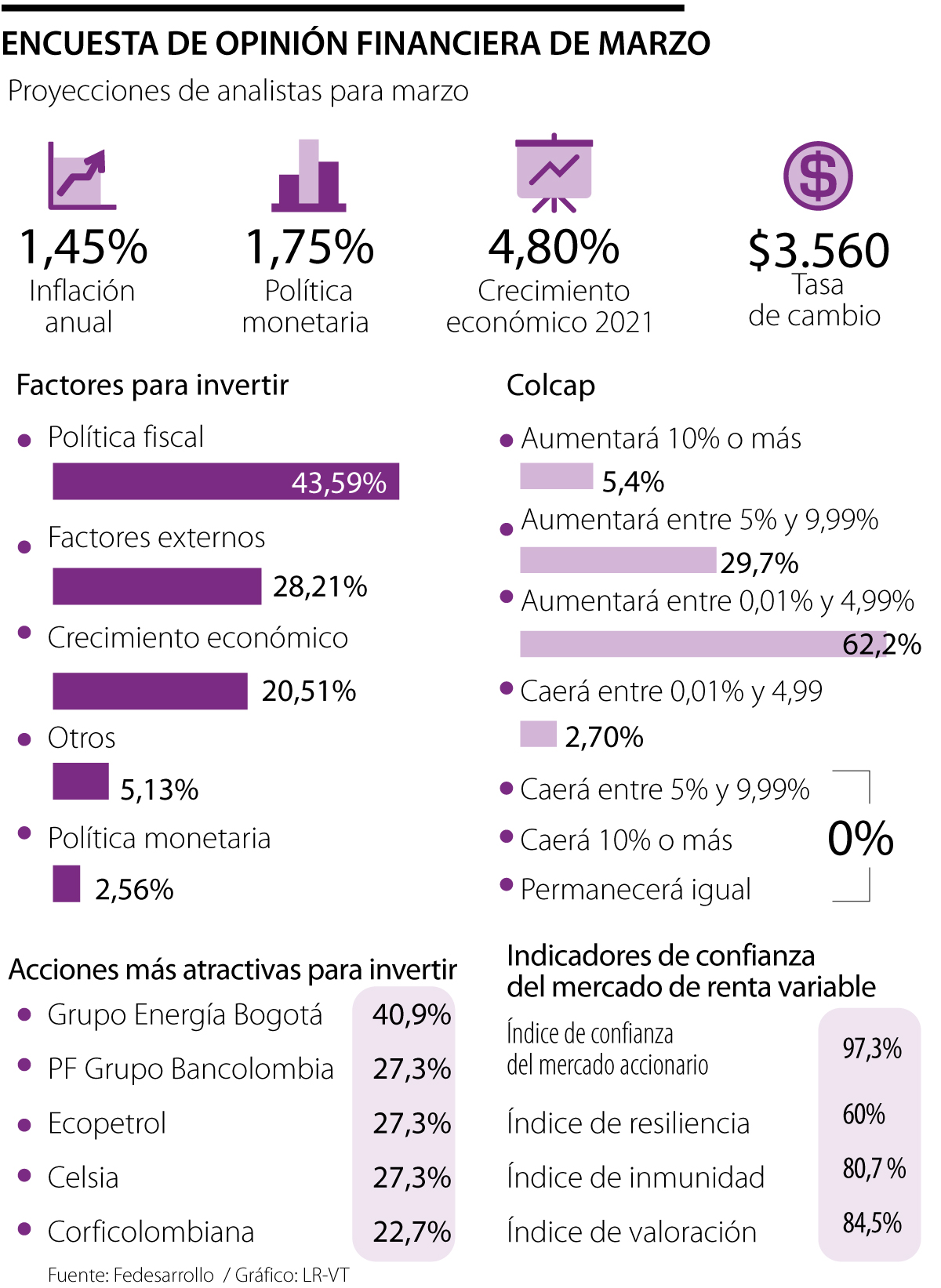

La Encuesta de Opinión Financiera de Fedesarrollo reveló que 97,3% de los analistas espera que el colcap se valorice levemente en los próximos tres meses

Fedesarrollo publicó los resultados de la Encuesta de Opinión Financiera (EOF) para marzo de 2021. Como es usual, la entidad reveló las acciones más atractivas para invertir. En marzo, el ranking lo lideró la acción del Grupo Energía Bogotá, con 40,9% de las respuestas de los analistas. Le siguieron la acción preferencial del Grupo Bancolombia (27,3%), la acción ordinaria de Ecopetrol (27,3%), la de Celsia (27,3%) y la de Corficolombiana (22,7%).

Sobre los factores que tienen en cuenta los analistas para determinar si es conveniente o no invertir en estas acciones, Felipe Campos, director de Investigaciones de Alianza Valores y Fiduciaria, expresó que “generalmente se analizan los números de la compañía y se concluye que se está negociando por debajo de su potencial. Otros analistas miran a la compañía en el entorno actual, que a veces lleva a recomendar no la acción más barata, sino la que mejor puede estar en un entorno aún de incertidumbre y una acción del sector de servicios puede ser más estable que el resto. Otros pueden estar teniendo en cuenta el potencial de negocio que se va a realizar con ISA, y aunque GEB podría no participar, de todas formas el apetito por ISA refleja la fortaleza del sector”.

El documento también reveló los factores que tienen en cuenta los analistas para invertir. Para el tercer mes del año, 43,59% de los expertos votó por la política fiscal como el factor más relevante, le siguieron factores externos (28,21%); crecimiento económico (20,51%); otros (5,13%); y política monetaria (2,56%).

Sobre el índice que refleja las variaciones en los precios de las acciones más líquidas de la Bolsa de Valores de Colombia, 97,3% de los analistas espera una valorización del indicador en los próximos tres meses, de los cuales 62,2% espera que el aumento sea entre 0,01% y 4,99%, mientras que 2,7% espera que el índice se desvalorice y ninguno prevé que se mantenga inalterado.

Sobre las preferencias de los inversionistas, la entidad reveló que frente a febrero, los administradores de portafolios incrementaron sus preferencias por deuda privada indexada al IBR, bonos extranjeros y efectivo. En contraste, hubo una disminución en las preferencias por acciones locales, deuda privada indexada al IPC, acciones internacionales, TES UVR, fondos de capital privado, TES Tasa fija, commodities, deuda privada de tasa fija y deuda privada indexada a la DTF.

La EOF preguntó a los administradores de portafolio acerca de los tipos de riesgo para los cuales planean establecer una cobertura en los próximos tres meses. Fedesarrollo reveló que en marzo, 42,5% de los encuestados (38,3% en febrero) afirmó estar planeando una cobertura contra la tasa de interés en el corto plazo. En segundo lugar, el porcentaje de administradores que espera cubrirse contra la tasa de cambio se ubicó en 37,5% (44,7% en la edición anterior).

La entidad también publicó los indicadores de confianza del mercado de renta variable para el mismo mes. El ‘Índice de Confianza del Mercado Accionario’ se ubicó en 97,3%, lo que representó un incremento de 1,8 puntos porcentuales (pps) frente a febrero y un incremento de 46,1 pps frente al mismo mes de 2020. “Esto refleja que la proporción de analistas que prevén una mayor valoración del Colcap dentro de un año subió frente al mes pasado y también frente al año anterior”, reveló la entidad.

También se conoció el ‘Índice de Resiliencia’, que se ubicó en 60%, lo representó un incremento de 7,1 pps frente al mes anterior y de 41,3 pps frente al mismo mes de 2020. El ‘Índice de Inmunidad’ se ubicó en 80,7%, lo que significó un aumento de 6,3 pps frente al segundo mes de este año y de 44,1 pps frente a marzo de 2020. Finalmente, el ‘Índice de Valoración’ se ubicó en 84,5%, una disminución de 5,2 pps frente al mes anterior y de 0,8 pps en relación con el mismo mes de 2020.

Sobre la tasa de cambio, se espera que se ubique en $3.560.

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

Algunas de las recomendaciones de los analistas son invertir en CDT, ETF o acciones locales e internacionales, con el fin de diversificar ingresos

Los precios del crudo declinaban el jueves, después de que la Fed indicó que ralentizará el ritmo de recortes de las tasas en 2025