MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Centrales de riesgo

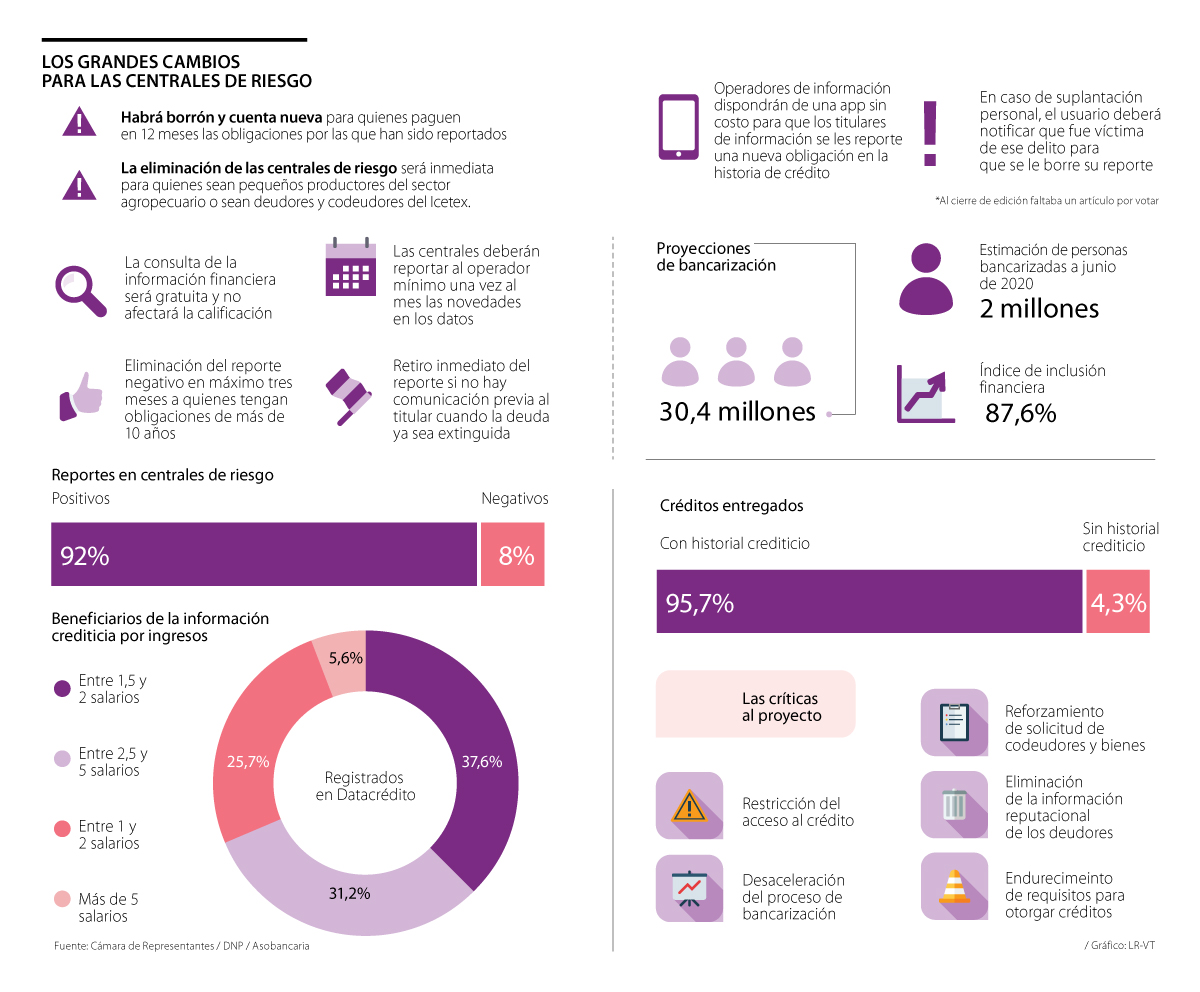

A las personas que paguen en los próximos 12 meses las deudas por las que fueron reportadas se les quitará la calificación negativa

El denominado proyecto de habeas data en el sector financiero tuvo el aval de la plenaria de la Cámara de Representantes y así habrá un borrón y cuenta nueva en las centrales de riesgo.

Según lo aprobado por la Cámara, quienes paguen las obligaciones por las que han sido reportados en los próximos 12 meses, permanecerán con dicha información negativa en los bancos de datos por máximo seis meses. Una vez se cumpla este periodo, la mala calificación deberá ser retirada automáticamente por las centrales de riesgo.

Además, se abrió la puerta para que, una vez pagada la obligación, las personas que tengan clasificación Mypyme, del sector turismo, pequeños productores del sector agropecuario, personas naturales que ejerzan actividades comerciales o independientes salgan de manera inmediata del reporte.

Esto también cobijará a los pequeños productores del sector agropecuario, a las víctimas del conflicto armado y a jóvenes y mujeres rurales que tengan cualquier tipo de crédito agropecuario con Finagro; y a los deudores y codeudores que tengan obligaciones crediticias con el Icetex y que salden las cuotas vencidas o que extingan sus obligaciones objeto de reporte.

El senador David Barguil, líder de la iniciativa, celebró la disposición de los representantes y manifestó que “cerca de 7,5 millones de personas y Pyme tendrán la opción de acceder al crédito formal”.

El viceministro de Hacienda, Juan Alberto Londoño, aseguró que el Gobierno no se oponía al proyecto, pero consideró que se debían replantear algunos puntos sobre el tiempo de permanencia de los reportes negativos.

Londoño solicitó que el plazo en el que permanezca el reporte negativo siguiera siendo del doble de tiempo que duró la mora y que se mantuviera el plazo de cuatro años como límite máximo. El proyecto buscaba reducir este tiempo, pero al final la Cámara acogió la solicitud del Gobierno de no modificarlo.

En el proyecto, se incluyo también un artículo que señala que aquellas obligaciones que sean objeto de reporte negativo durante la emergencia sanitaria y hasta el 31 de diciembre de 2020, no serán reportadas en los Bancos de Datos en este mismo período, siempre y cuando los titulares de la obligación se acerquen a las entidades en busca de una reestructuración.

Antes de terminar el debate, se incluyó también que a los pequeños productores, víctimas del conflicto, que tengan reporte negativo y paguen su obligación objeto de reporte, tras ser definidos por Finagro, se les eliminará inmediatamente la información negativa.

También se estableció que dos años después de que se use esta norma el Gobierno deberá hacer un análisis de su efectividad.

Los otros cambios que trajo la ley

En principio, el artículo dos estableció que debe existir una comunicación previa al usuario en caso de cualquier tipo de reporte, que también aplicará para cualquier operación de comercio electrónico.

El artículo cuatro ordena la gratuidad para toda consulta de información crediticia a los usuarios del sistema a través de todos los canales de acceso y en cualquier momento, sin que esto genere alguna afectación en su calificación.

El artículo seis puntualizó que, en caso de falsedad o suplantación personal que genere una afectación en el historial crediticio de un usuario y que dicho reporte le exija el pago de la deuda a la víctima, el titular de la cuenta deberá presentar una petición de corrección ante la central de riesgo (adjuntando los soportes correspondientes) y denunciar el delito de estafa, si así lo considera.

La entidad financiera, una vez reciba la solicitud, deberá cotejar los documentos que prueben el delito en los próximos 10 días, y el dato negativo deberá ser modificado por la fuente reflejando que el titular se encuentra dentro de un proceso de suplantación, con una notificación en su historial personal.

Si 15 días después el operador no ha dado pronta resolución, se entenderá que la solicitud ha sido aceptada y, de no ser así, el solicitante tendrá la opción de pedir sanciones para la entidad ante la Superintendencia de Industria y Comercio (SIC) o a la Superintendencia Financiera.

El artículo 10 dispone que las centrales de riesgo tendrán tres meses para eliminar los reportes negativos de los deudores que hayan superado los 10 años, contados a partir de la fecha del reporte de incumplimiento informada por el usuario.

Además, en ningún caso, se requerirá orden judicial o del acreedor. Aunque el reporte negativo se tendrá que eliminar, no significa que la deuda haya prescrito, porque se pudo haber iniciado un proceso judicial. Sin embargo, si no se inició ese trámite, la deuda sí prescribirá, pero no bajo las consideración de la Ley 1286 de 2008, sino por el Código Civil y la Ley 791.

Otros puntos de la ley

El artículo cuatro también exige que las entidades financieras justifiquen al usuario por qué le niegan un crédito y, por ninguna razón, lo podrán denegar solamente por el análisis del historial crediticio, como la prohibición del uso del historial crediticio para la toma de decisiones laborales de contratación (salvo en casos en el sector financiero o cooperativo).

El artículo séptimo también dispuso que las fuentes de información deberán reportar al operador, como mínimo una vez al mes, las novedades acerca de los datos para que este los actualice en el menor tiempo posible, es decir, actualizar y rectificar los datos.

El artículo nueve crea una aplicación gratuita para que los titulares registren su correo y reciban comunicaciones cuando se les reporte una nueva obligación en su historial de crédito en menos de cinco días hábiles.

Las críticas al proyecto por parte de entidades del sistema financiero

Para la Asociación Bancaria y de Entidades Financieras (Asobancaria), la eliminación del historial crediticio de los consumidores del sistema afectará el historial reputacional de los usuarios, situación que generará mayores riesgos a la hora del otorgamiento de créditos y, por ende, endurecimiento de los requisitos que solicitan para ello.

En ese sentido, Datacrédito Experian aseguró que los requerimientos de garantías y otros mecanismos de cobertura para suplir la incertidumbre y el riesgo por la carencia de datos aumentarán.

El presidente del Banco Agrario, Francisco Mejía Sendoya, advirtió que otra de las consecuencias de la medida es que, ante mayores riesgos, se eleva la posibilidad de aumento en las tasas de interés por parte de los bancos y uno de los segmentos con mayor golpe será el de las microfinanzas.

“En la medida en que haya menos información de los deudores en el mercado de crédito se genera un problema para la banca porque no se pude medir el riesgo correctamente y eso genera un alza en las tasas de interés. El tipo de asimetría en la información es perjudicial para los mercados de crédito. El fenómeno se agrava porque, en la medida en que suben las tasas de interés, los deudores con mejores hábitos de pago van desistiendo de los créditos, lo que se denomina selección adversa”, dijo.

“Entre menos información haya, el tipo crédito que más se afecta es el de pequeñas cantidades, como el microcrédito y nuestra banca de microfinanzas que lucha contra el ‘gota a gota’”, agregó el directivo.

La calificación de calidad de administración de inversiones de la compañía aplica para la gestión de fondos de pensiones obligatorias, de cesantías y voluntarias

El gerente del Banco de la República, Leonardo Villar, pidió al Gobierno Nacional mayor aceleración para la implementación regulatoria

Fico, empresa estadounidense de análisis de datos, dijo que esta cifra representó un incremento de 9% a comparación de 2023, frente a los intentos de robos de servicios financieros