MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

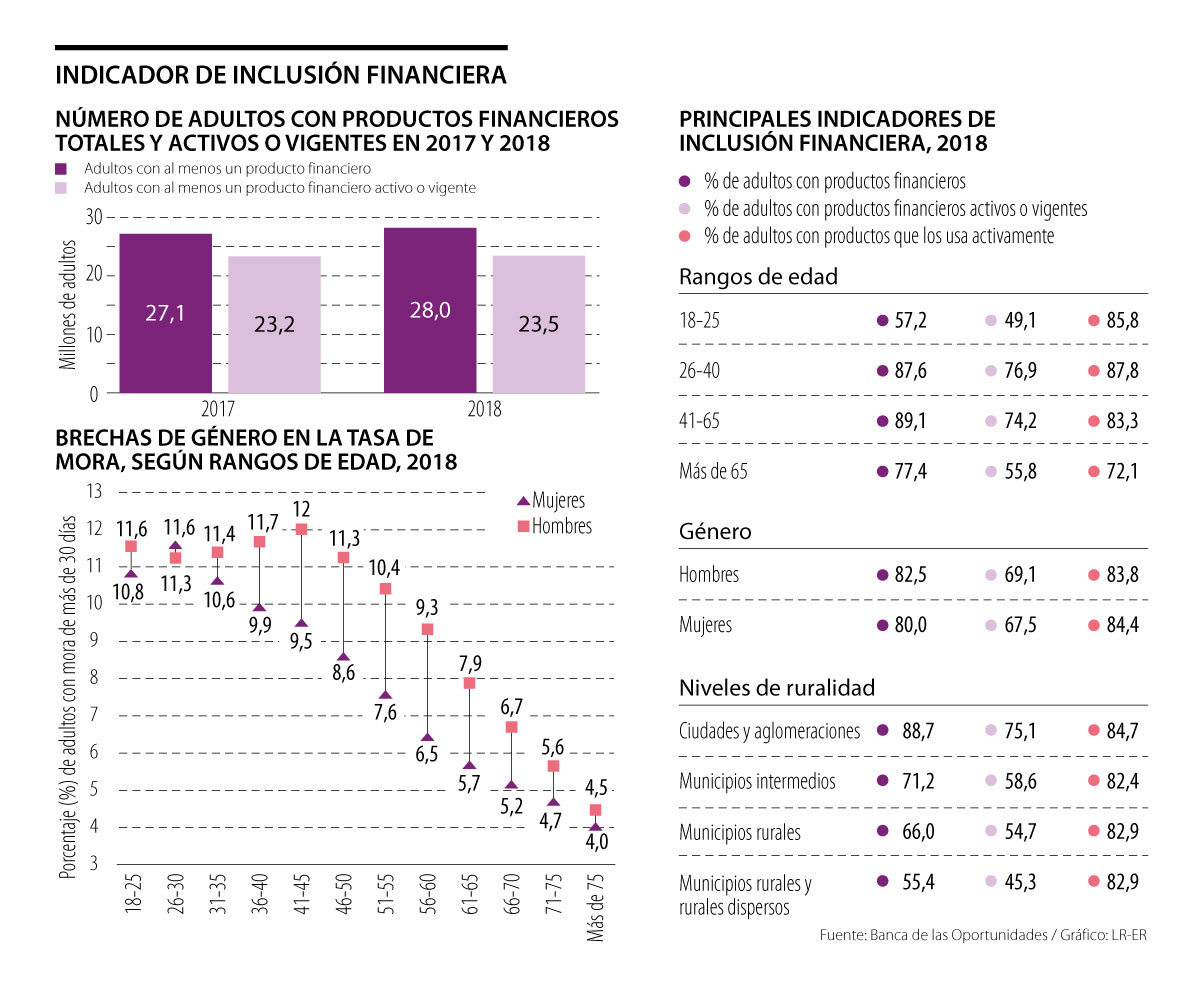

El indicador de inclusión financiera de 2018 llegó a 81,4%, 1,3 puntos porcentuales más que el de 2017

A pesar de que, en general, las mujeres mayores de 18 años registran menores indicadores de mora que los hombres, tienen menor acceso a créditos formales que ellos, tanto en número como en monto.

Esta es una de las conclusiones que arrojó el informe de inclusión financiera 2018 elaborado por Banca de las Oportunidades y la Superintendencia Financiera, en el que se señaló que, a diciembre del año pasado, el porcentaje de mujeres con productos de crédito en mora de más de 30 días fue de 8,9%, mientras que el de los hombres fue de 10,5%.

En el documento también se mencionó que los hombres con edades entre 36 años y 45 años son los de la tasa de mora de más de 30 días más alta, con 12%, mientras que en ese mismo rango de edad, la de las mujeres es de 9,5%.

A pesar del reto que supone que las mujeres accedan a créditos más altos, Freddy Castro, director de Banca de las Oportunidades, resaltó que la brecha de acceso a productos financieros es prácticamente inexistente entre ambos géneros.

“En 2018, 82,6% de los hombres y 80% de las mujeres accedieron a algún producto de ahorro o de crédito”, explicó.

Vale agregar que, si se mira el indicador del nivel de uso de estos productos, el de las mujeres es de 84,4%, mientras que el de los hombres es 83%.

Otro hallazgo fue que el indicador de inclusión financiera aumentó a 81,4% al cierre del año pasado, 1,3 puntos porcentuales más que el indicador de 2017, cuando se ubicó en 80,1%. Esto quiere decir que, en el último año, 28 millones de los 34 millones de adultos que hay en el país tenían acceso a por lo menos un producto financiero.

En el reporte también se dio a conocer que 26,8 millones de adultos tenían al menos un producto de depósito y 13,9 millones de mayores de 18 años tenían algún crédito vigente. Además, 25,8 millones de adultos tenían una cuenta de ahorro; 8,9 millones contaban con una tarjeta de crédito y 6,8 millones tenían un crédito de consumo.

Sin embargo, todavía se debe incluir a 6,3 millones de adultos. De este segmento, 40,9% están en las ciudades, mientras que 25,1% viven en municipios intermedios, 17,8% en municipios rurales y 16,2% en municipios rurales dispersos.

El superfinanciero, Jorge Castaño, resaltó que la participación en el sector aumentará a través de la transformación digital, que disminuye costos e incrementa la cobertura.

La divisa subía el viernes, con los inversionistas nerviosos ante la posibilidad de que su reciente repunte se prolongara demasiado antes de un importante informe de empleo

La Superfinanciera viene trabajando en varias estrategias que permitan a más personas acceder a los productos de ahorro y crédito que ofrecen las entidades vigiladas a esta población

Durante Visa Global Product Drop 2025, Visa lanzó el servicio Visa Pay, cuya versión beta estará disponible en mercados de América Latina, Europa y Asia