MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Inclusión financiera

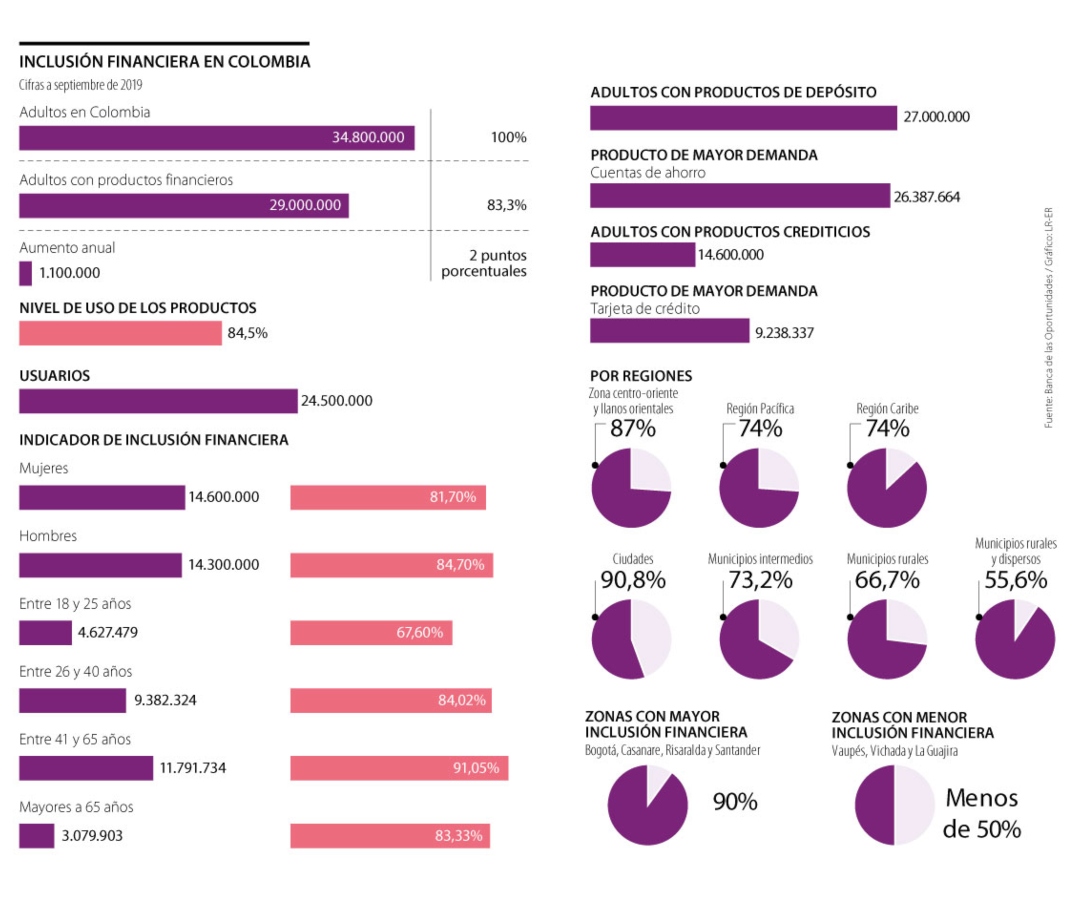

En el último año, a septiembre de 2019, 1,1 millones de colombianos más accedió al sistema financiero

Aumentar los índices de inclusión financiera en Colombia es uno de los mayores retos para el Gobierno y el sector y, según las cifras más recientes entregadas por la Banca de las Oportunidades, el objetivo se viene cumpliendo paulatinamente.

A septiembre de 2019, de los cerca de 35 millones de adultos que hay en el país, 29 millones cuentan con algún producto financiero, lo que significa que 83,3% de la población apta para adquirir estos servicios tiene uno en su poder.

Además, este indicador significa que 1,1 millones de personas más ingresaron al sistema durante el último año, cifra que representa un aumento anual de dos puntos porcentuales.

Del total, 24,5 millones de adultos tenían por lo menos un producto activo o vigente, que representan 70,4%. El nivel de uso, medido como la relación de adultos con productos activos sobre el total de usuarios. se mantuvo en 84,5%, reportó la Banca de las Oportunidades.

De todos los colombianos inscritos en el sector, por género, 14,6 millones son mujeres, que acumulan un indicador de inclusión financiera de 81,7%, cifra menor al segmento de hombres que, con 14,3 millones de personas, mantienen un índice de 84,7%.

“Hace 15 años, 50% de los adultos estaba bancarizado; no quiere decir que no tengamos retos y uno de ellos es que solo 70% tiene activo este producto y nos falta redoblar esfuerzos para que más colombianos usen sus servicios y la meta del Plan Nacional de Desarrollo es que esa cifra suba a 77%”, dijo Freddy Castro, director de Banca de las Oportunidades.

Por edades, 4,6 millones de jóvenes entre 18 y 25 años tienen algún producto, con un índice de 67,62%. Entre 20 y 40 años, hay 9,3 millones de habitantes en el sector (84%); entre 41 y 65 años se reportaron 11,7 millones de personas (91%); y tres millones de adultos mayores a 65 años (81,4%).

Los establecimientos de crédito vincularon la mayor parte de población al sistema financiero. Al noveno mes del año pasado, el indicador de inclusión de estas entidades se ubicó en 82,4% (28,6 millones de adultos). Por su parte, el índice de las cooperativas con actividad financiera vigiladas por la Superintendencia Solidaria es de 5,2% (1,8 millones de colombianos) y el de las Organizaciones No Gubernamentales (ONG) microcrediticias en 4,1% (1,4 millones de usuarios).

“Esto refleja el trabajo coordinado de varias entidades públicas y del sector financiero para que más colombianos cuenten con productos y canales orientados a facilitar el ahorro, acceder al crédito o asegurarse ante diversos riesgos”, agregó el funcionario.

Las zonas del centro y el oriente del país, así como los Llanos Orientales, sostienen los indicadores de inclusión más altos, todas por encima de 87%. En contraste, las zonas más relegadas en el tema continúan siendo las regiones de Pacífico y del Caribe, con un indicador inferior a 74%.

Las ciudades y aglomeraciones mantienen el mayor indicador (90,8%), seguidas por los municipios intermedios (73,2%) y los municipios rurales (66,7% rurales, y 55,6% rurales dispersos). La brecha en esta medida entre los municipios urbanos y rurales dispersos llegó a 35,2 puntos porcentuales.

El nivel de uso de los servicios financieros en las regiones osciló entre 81% y 86% y en los departamentos se mantuvo en entre 75% y 88%. Por ejemplo, ciudades o departamentos, como Bogotá, Casanare, Santander y Risaralda, registran indicadores de 90%, siendo los más altos en Colombia; mientras que Vaupés, Vichada y La Guajira mostraron los indicadores más bajos, con menos de 50%.

“El reto en zonas rurales al finalizar este cuatrienio es que el índice llegue a 68%. Trabajamos en la estructuración de un Conpes de educación e inclusión para que los ciudadanos de zonas rurales tengan las misma opciones de quienes viven en ciudades”, añadió Castro.

Por productos de depósito, 27,8 millones de consumidores accedieron a estos servicios, siendo la cuenta de ahorros el canal con mayor demanda (26,4 millones de usuarios). Además, 5,5 millones de adultos tenían depósitos electrónicos, tres millones cuentas de ahorro electrónicas, 2,6 millones cuentas de trámite simplificado, dos millones cuentas corrientes y 810.000 depósitos a término.

Por su parte, 14,6 millones de personas contaban con algún producto de crédito vigente. La tarjeta de crédito fue el más utilizado, con 9,2 millones de consumidores. Le siguen los créditos de consumo (7,2 millones) y el microcrédito (3,2 millones). Los productos con menor penetración fueron el crédito de vivienda (1,1 millones) y el crédito comercial (477.000).

Finalmente, el profesor de administración de la Universidad Militar, Francisco Cubillos, calificó estas cifras como positivas y atribuyó los buenos resultados a la funcionalidad entre los bancos y su digitalización. “El sistema ha facilitado la inclusión en términos de requisitos y posibilidades de productos para personas que antes no la tenían. El uso de los medios digitales son una condición para acceder y hacer transacciones”.

En la apertura de la jornada del viernes, el mercado secundario abrió a la baja y más del 90% de los títulos se desplomaban sobre 3%

El informe de Binance Research revisa a detalle cómo el endurecimiento arancelario, liderado por Estados Unidos, está alterando las perspectivas macroeconómicas

Según Coinglass, en las últimas 24 horas se liquidaron apuestas alcistas en criptomonedas por valor de US$1.200 millones