MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

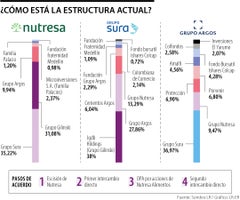

Así quedó la estructura del Grupo Sura, Grupo Argos y el Grupo Nutresa

El decreto publicado el martes permitirá al Grupo Empresarial Antioqueño y el Grupo Gilinski continuar con el proceso que se pactó en el Acuerdo de Madrid

El Gobierno Nacional publicó el decreto con el que el Grupo Empresarial Antioqueño, GEA, y el Grupo Gilinski podrán continuar con el acuerdo al que llegaron en Madrid. Con la nueva normatividad, los grupos involucrados realizarán el intercambio de acciones que tienen planteado junto con una Oferta Pública de Adquisición, OPA, que irá dirigida a los accionistas de Nutresa, a los que se les ofrecerá US$12 por acción.

La norma establece que, cuando los inversionistas pacten un contrato de adquisición de acciones por medio de un intercambio, deberán realizar una OPA dentro del mes siguiente al que lo hagan.

Estos inversionistas deben tener la calidad de beneficiario real de más de 25% y menos de 50% del capital con derecho a voto de la sociedad, en más de dos sociedades inscritas en el mercado de valores.

Esta OPA deberá ser dirigida a los inversionistas que no participaron en este intercambio, según quedó establecido en el decreto.

Con esta decisión, las empresas involucradas en el GEA y el Grupo Gilinski podrán continuar con el acuerdo en el que los primeros entregarán su participación en el Grupo Nutresa, a cambio de que el banquero caleño y sus socios árabes salgan del Grupo Sura.

Esto se haría bajo un largo proceso, que incluyó la escisión de Nutresa en dos, una nueva OPA y dos intercambios directos de acciones. “A finales del año pasado, se realizaron cambios, entre estos, estaba que los intercambios iban a hacerse de forma directa, es decir, que implicaba una permuta en el mercado”, explicó Brayan Andrey Álvarez, analista de renta variable en Casa de Bolsa.

Este proceso es el que el Gobierno buscó regular con el decreto. El primer paso ya se dio, con la escisión de Nutresa en Nutresa Alimentos (que mantiene el negocio de la compañía) y de la llamada Sociedad Portafolio, que mantiene las participaciones que hay en Grupo Sura y Grupo Argos.

Ahora, vendrá el mencionado intercambio en donde Argos y Sura entregarán 45,5% de las acciones que tienen en Nutresa Alimentos al Grupo Gilinski, que pasaría a tener 76,9% de participación de este negocio.

En contraprestación, las compañías paisas recibirán acciones que Gilinski tiene en Sura y en la mencionada Sociedad Portafolio, equivalente al 45,5% que recibieron. Diego Palencia, vicepresidente de investigaciones en Solidus Capital, aseguró que como Grupo Sura y el Grupo Gilinski poseen una amplia participación en Nutresa, con el decreto lo que se busca es “facilitar el equilibrio entre el mayoritario y el minoritario en la permuta de cierre de esta transacción”.

“Lo que vemos con la reglamentación es un apoyo del Gobierno a la transacción, buscando reducir los factores negativos que pudieran hacer que esta retrocediera”, añadió Jahnisi Cáceres, analista de renta variable en Acciones & Valores.

Después de ese intercambio de acciones, viene una OPA por Nutresa. Según lo pactado, esa Oferta será conjunta, entre Sura, Argos y una empresa designada por el Grupo Gilinski, por 23,1% de las acciones de Nutresa Alimentos.

El objetivo de la OPA, según se acordó, será alcanzar al menos 10,1% de las acciones, de tal manera que el Grupo Gilinski alcance al menos 87% de Nutresa, porcentaje pactado en el Acuerdo de Madrid.

En esta OPA, según está en el acuerdo marco y en el otrosí que se firmó, los accionistas tendrán tres opciones: recibir a cambio acciones de Grupo Sura y Sociedad Portafolio; recibir US$12 por acción o elegir una combinación de ambas modalidades. Luego de este proceso, vendrá un segundo intercambio directo en el que Grupo Sura y Grupo Argos entregarán hasta 10,1% de las acciones conseguidas en la OPA que se realizó.

Álvarez, de Casa de Bolsa, remarcó que con estos movimientos “ya quedaría simplemente Grupo Argos con participación en Grupo Sura, y este último en Grupo Argos, dejando de lado a Nutresa de dicho enroque”. Para Palencia, “lo que tradicionalmente se conoce como enroque queda totalmente enterrado”.

Según quedó pactado en el Acuerdo de Madrid, una vez se haga el primer intercambio de acciones habrá una OPA por Nutresa en la que se buscará al menos 10,1% de los títulos de la compañía. En este parte, se les ofrecerá a los accionistas recibir a cambio acciones de Grupo Sura y Sociedad Portafolio; recibir US$12 por acción o elegir una combinación de ambas modalidades.

La última OPA que se había recibido por Nutresa se realizó en septiembre de 2022, por parte de los socios árabes de Gilinski. El 20 de septiembre se ofrecieron US$15 que a la TRM de ese día representaban $66.226 por cada título.

Existen 7,7 millones de cuentas activas con créditos digitales, por $2,5 billones, con saldos promedio de $672.000 y cuotas por $174.000

En Colombia, la negociación del dólar cerró la jornada al alza en $4.298,22 lo que representó un incremento de $15 frente a la TRM, certificada en $4.283,22

Según el informe, 90% de los consumidores en América Latina ha notado que productos como alimentos y transporte están mucho más caros