MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La cartera de los préstamos de vivienda lleva tres trimestres en recuperación

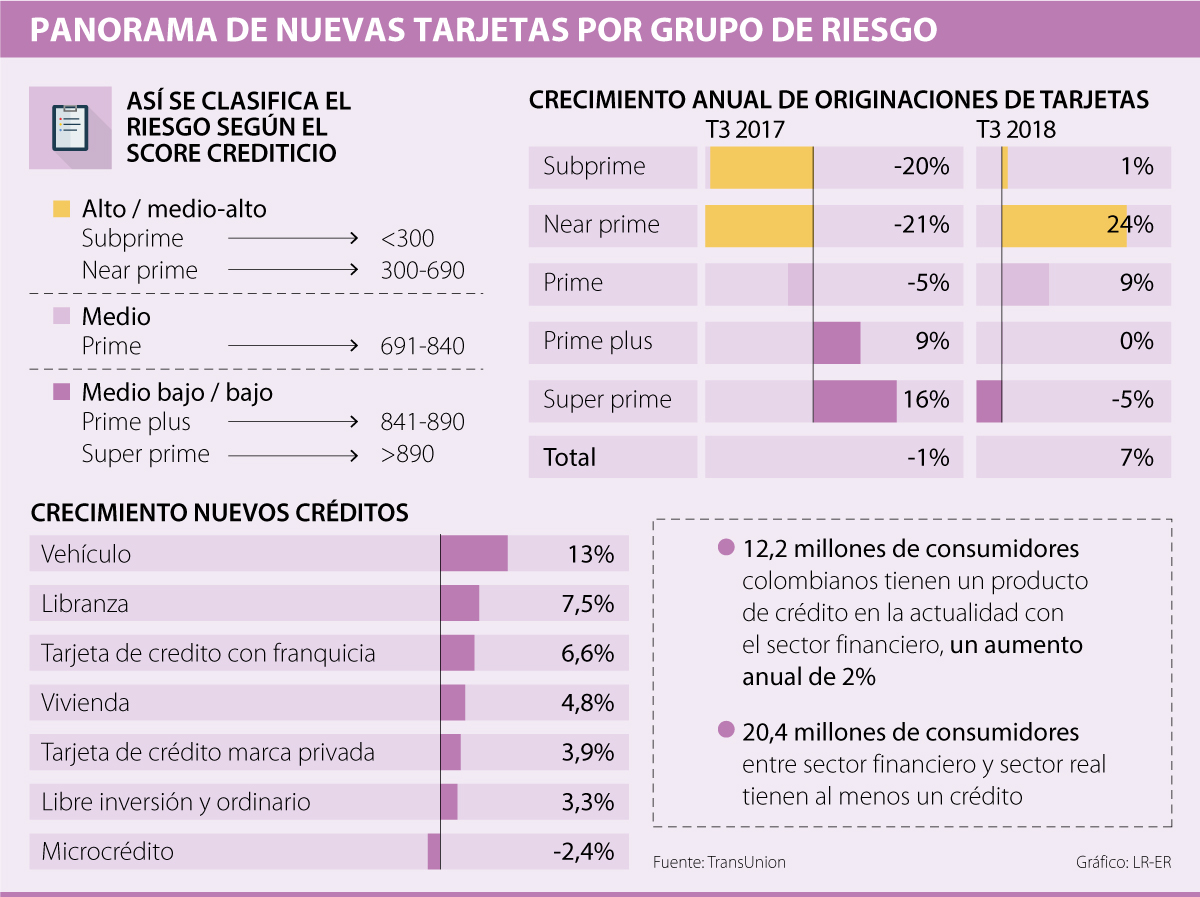

Las personas con un puntaje crediticio más bajo, o de mayor riesgo, hoy están obteniendo aprobaciones de tarjetas de crédito más fácil que hace un año. Así lo plantea un informe de TransUnion, la firma estadounidense que recopila datos del sector financiero sobre consumo crediticio.

De acuerdo con la compañía, la aprobación de tarjetas de crédito de franquicia (Visa, Mastercard, entre otras), para perfiles con un puntaje crediticio entre 300 y 690 puntos, que se considera de riesgo medio-alto, vieron un crecimiento de 24%, mientras que el dato de hace un año mostraba que el aval de plásticos a este segmento de consumidores había caído 21%.

Estas cifras están actualizadas hasta el tercer trimestre de 2018 y muestran un cambio de estrategia en los bancos con relación al mismo periodo de 2017; lapso en el que los créditos para personas de un menor puntaje (menos de 300) habían caído 20% en su número de aprobación, mientras que ahora tienen variación positiva de 1%.

Virginia Olivella, gerente de investigaciones de TransUnion, comentó que “este cambio de estrategia en las entidades se debe a que hubo una recuperación en la mayoría de carteras y buenos números en la generación de nuevos créditos”.

Precisamente los indicadores de mora tuvieron buenos resultados en algunos productos de crédito. Fue vivienda el de mayor mejoría al pasar de 6,7% de sus consumidores en mora a 6,2%. “Vivienda no solo fue el que mostró mayor caída sino que logró su tercer trimestre consecutivo con recuperación de cartera”, señaló Olivella.

Entre tanto, las tarjetas con franquicia vieron un deterioro al aumentar su porcentaje de deudores morosos de 4,8% a 5,1%, tendencia similar en la cartera de vehículos que pasó de 5,6% a 5,7%.

Para TransUnion, los niveles de nuevos créditos generados también respaldan la estrategia de los bancos. El segmento de vehículos fue el que mayor crecimiento tuvo en cuanto a la creación de nuevos créditos con 13%, a falta de las cifras de cuarto trimestre que contarán con los datos de endeudamiento de la Feria del Automóvil.

La segunda línea de mayor crecimiento fue libranzas, con 7,5% y la tercera las tarjetas de crédito de franquicia, con 6,6%.

Alfredo Barragán, analista financiero de la Universidad de Los Andes, comentó que hay otros factores que explican que los bancos estén dando más tarjetas a los segmentos de perfil de riesgo alto sobre los de bajo riesgo financiero.

Estos últimos son aquellos con un excelente puntaje, mayor a 890, que para el tercer trimestre de 2018 vieron una caída de 5% en originación de nuevas tarjetas, frente a un crecimiento anterior de 16%; lo que denota la nueva preferencia del sistema.

“Una de las causas es la necesidad de creación de mercado, con el acceso actual son muy pocos los clientes, por lo que las entidades deben abrir el espectro”, comentó Barragán, quien explicó que una de las claves para lograr el propósito es apuntarle a los segmentos que han tenido una menor aceptación en generación de créditos; “para esto las tarjetas son el producto perfecto, pues es rentable al banco al tener ingresos por diferentes cobros y potenciar un cliente nuevo” agregó el experto.

Este plan retrata una de las causas del aumento en 2% en el número de consumidores con mínimo un producto de crédito en el sistema financiero, para una comunidad de 12,2 millones. Esta cifra sube a 20,4 millones de personas si se le suman clientes del sector real.

El rally navideño se refiere a las alzas que suelen registrarse en los mercados de valores durante los últimos días de la temporada

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

La prima de los seguros para robo de celulares están entre $6.000 hasta $55.000 al mes con cobertura total o parcial del dispositivo