MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

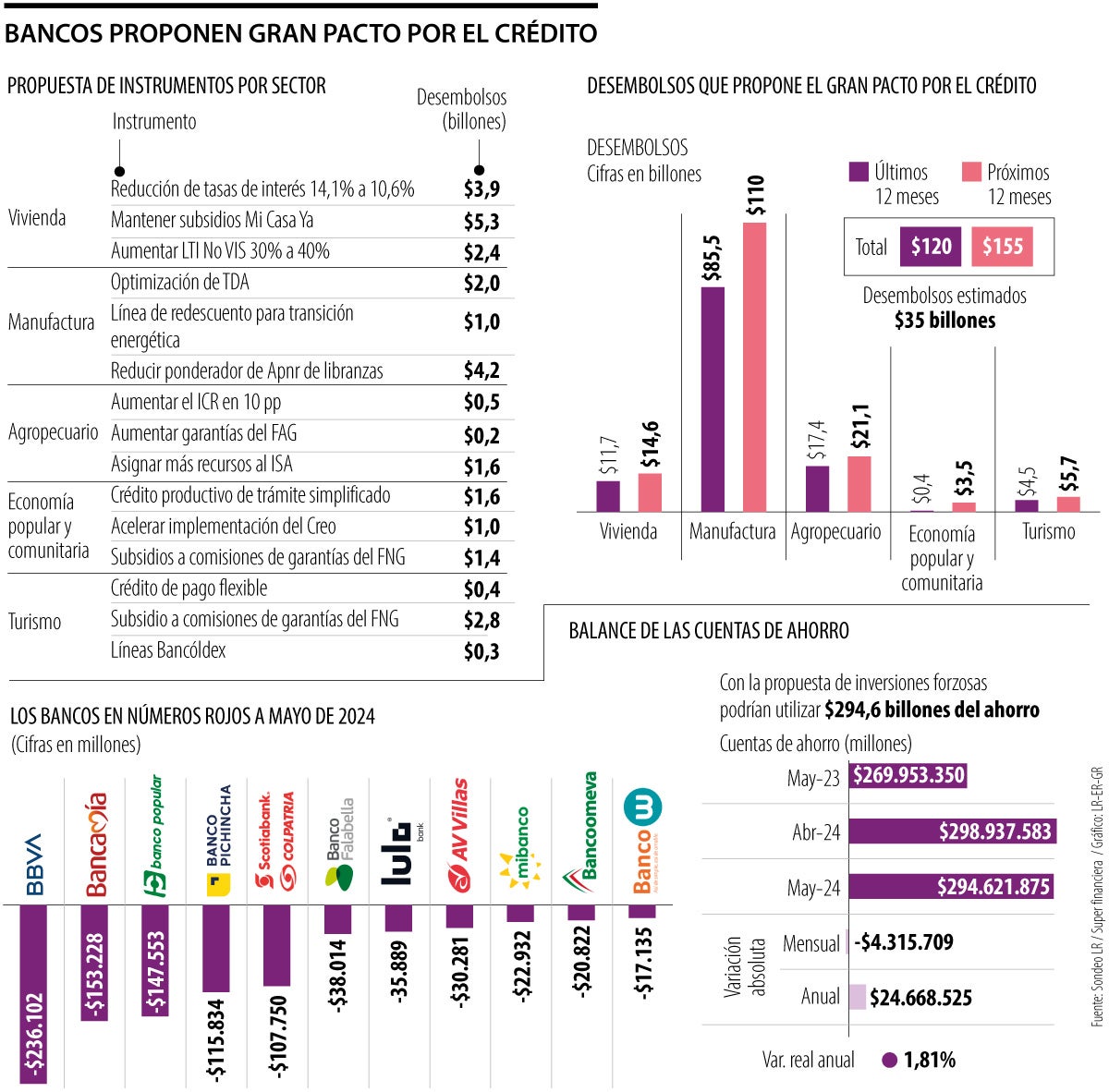

La propuesta de la banca al Gobierno consiste en aumentar los desembolsos destinados a algunos sectores como vivienda, turismo, manufactura, economía popular y agropecuario en $35 billones

El presidente Gustavo Petro puso nuevamente sobre la mesa el tema de inversiones forzosas, idea que desde ya tiene contra propuestas del lado de la banca.

El mandatario anunció que el Gobierno presentará ante el Congreso una iniciativa destinada a movilizar una parte del ahorro depositado en los bancos, con el objetivo de canalizar estos fondos hacia proyectos de producción. Además, se refirió a las propuestas de inversiones forzosas y una ley de financiamiento para apalancar la reactivación.

Explicó que esta iniciativa implica “sacar del ahorro público en los bancos un porcentaje para destinarlo como crédito barato, con costo financiero pequeño, a las actividades de la producción, como se está haciendo hace décadas con la agricultura”.

Ante esto, Jonathan Malagón, presidente de Asobancaria, explicó a LR cuál es la alternativa de los banqueros. “La banca ha propuesto como alternativa, en el marco del programa de reactivación del Gobierno Nacional, el Gran Pacto por el Crédito”. El cual es considerado como la piedra angular para la reactivación.

Esta estrategia, según Malagón, propone aumentar los desembolsos destinados a los sectores de vivienda, manufactura, agro, turismo y economía popular en $35 billones. “Esto llevará los desembolsos anuales, que actualmente bordean los $120 billones, a $155 billones, representando un aumento de 30% en la colocación anual”, añadió el líder del gremio.

Dicho aumento, según conoció LR, se daría en los próximos 12 meses y se distribuiría de la siguiente manera en cada uno de los sectores.

En vivienda, la idea es que los desembolsos sean de $14,6 billones, en manufactura de $110 billones, incluyendo transición energética; en el agro de $21,1 billones, en economía popular y comunitaria de $3,5 billones y en turismo de $5,7 billones, para un total de $155 billones, tal como indicó Malagón.

Además, planean actuar en cada uno de los sectores con planes de instrumentos específicos. En vivienda, por ejemplo, los instrumentos son, la reducción de tasas (de 14,1% a 10,6%) con desembolsos por $3,9 billones; mantener subsidios de Mi Casa Ya con desembolsos de $5,3 billones y aumentar el LTI o Loan To Income, de 30% a 40% con desembolsos por $2,4 billones.

En manufactura, los instrumentos son la optimización de títulos de desarrollo agropecuario, TDA; una línea de redescuento para transición energética, y reducir el ponderador de activos ponderados por nivel de riesgo crediticio, Apnr, de libranzas, con desembolsos por $2 billones, $1 billón y $4,2 billones, respectivamente.

En agro los instrumentos son, aumentar el incentivo a la capitalización rural, ICR, en 10 pp con desembolsos por $0,5 billones; aumentar garantías del Fondo Agropecuario de Garantías, FAG y asignar más recursos al incentivo al seguro agropecuario, ISA con desembolsos por $0,2 billones y $1,6 billones, respectivamente.

Por su parte, en economía popular y comunitaria, los instrumentos son crédito productivo de trámite simplificado, acelerar la implementación del programa Creo, y subsidios a comisiones de garantías del Fondo Nacional de Garantías, FNG, con desembolsos por $1,6 billones, $1 billón y 1,4 billones, respectivamente.

Y por último, en turismo, los instrumentos que propone la banca son crédito de pago flexible, subsidios a comisiones de garantías del FNG y líneas Bancóldex, con desembolsos por $0,4 billones, $2,8 billones, y $0,3 billones, respectivamente.

Por otro lado, Malagón indicó que Asobancaria ha sido reiterativa respecto a que, “si bien las inversiones forzosas tienen el loable propósito de impulsar el otorgamiento de crédito y el crecimiento de sectores de gran importancia como el industrial, de vivienda, agropecuario y turismo, lo cierto es que estas, como mecanismo de represión financiera, generan distorsiones en el mercado crediticio”. Razón por la que el gremio considera la propuesta como “inconveniente”.

Por ello, proponen que para impulsar la reactivación económica, se utilicen mecanismos como las garantías crediticias, a la vez que instan a las autoridades a optimizar el uso de los recursos generados por los TDA.

De hecho, aseguró que la iniciativa que propone en Gobierno “generaría un aumento de las tasas de interés de la mayoría de los sectores que llevaría a que se otorgue una menor cantidad de créditos y que se dejen de irrigar recursos por $3,7 billones en la economía”.

José Manuel Restrepo, exministro de Hacienda, explicó que esta nueva propuesta del presidente es distinta. “En este caso particular, el ahorro de los colombianos no se queda en el sistema financiero, sino que pasa al Gobierno y son ellos los que asignan el recurso, por eso, en el fondo es una medida que no tiene sustento ni legal ni constitucional”, dijo.

Agregó que es por eso que se convierte en una medida cuasi confiscatoria, pues los colombianos no ingresan su dinero en el sistema financiero para que lo administre el Gobierno.

La garantía digital facilita el acceso a recursos productivos desde el celular y ya respalda 24% de los créditos digitales de Bancamía

El avance en la negociación comercial entre EEUU y China debilitó el optimismo alcanzado por el bitcoin, principal criptoactivo del mundo, en las últimas semanas

Durante 2024, Colombia registró importaciones desde China por más de US$14.700 millones, mientras que envió poco más de US$463,1 millones