MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Al cierre de diciembre el indicador se estableció 28 puntos básicos (pb) por debajo del porcentaje de noviembre

El indicador de calidad de cartera de las entidades financieras bancarias terminó 2018 en 4,5%, cifra que implica una mejora mensual, al estar 28 puntos básicos (pb) por debajo de su valoración de noviembre, y un número menos favorable al compararse con el cierre del año pasado, pues ganó 25 pb.

Este movimiento mensual, de acuerdo con el más reciente informe de establecimientos de crédito de Ultraserfinco, evidencia el deterioro de la cartera vencida sobre el total de la cartera bruta, lo que la firma califica como buenas noticias.

Precisamente para el último mes del año la cartera vencida a 30 días de los bancos alcanzó $20 billones, disminuyendo 5,4% mensual, pese a que aumentó 12,3% frente a 2017.

“Lo anterior se debe a una dilución de clientes corporativos”, comentó el gerente de renta variable de Ultraserfinco, Carlos Rodríguez, quien además resaltó que así se evidencia “el esfuerzo de los bancos por reducir el crecimiento mes a mes, pues a pesar de que se observe un incremento anual, esta dinámica es cada vez menor”.

Así mismo, el rubro comercial, que tiene 53% de la totalidad de la cartera vencida, registró un decrecimiento de 6,5% en el mes y un aumento anual de 23,9%, “lo cual refleja la buena tarea de los bancos para gestionar el pago”, señaló la comisionista Ultraserfinco.

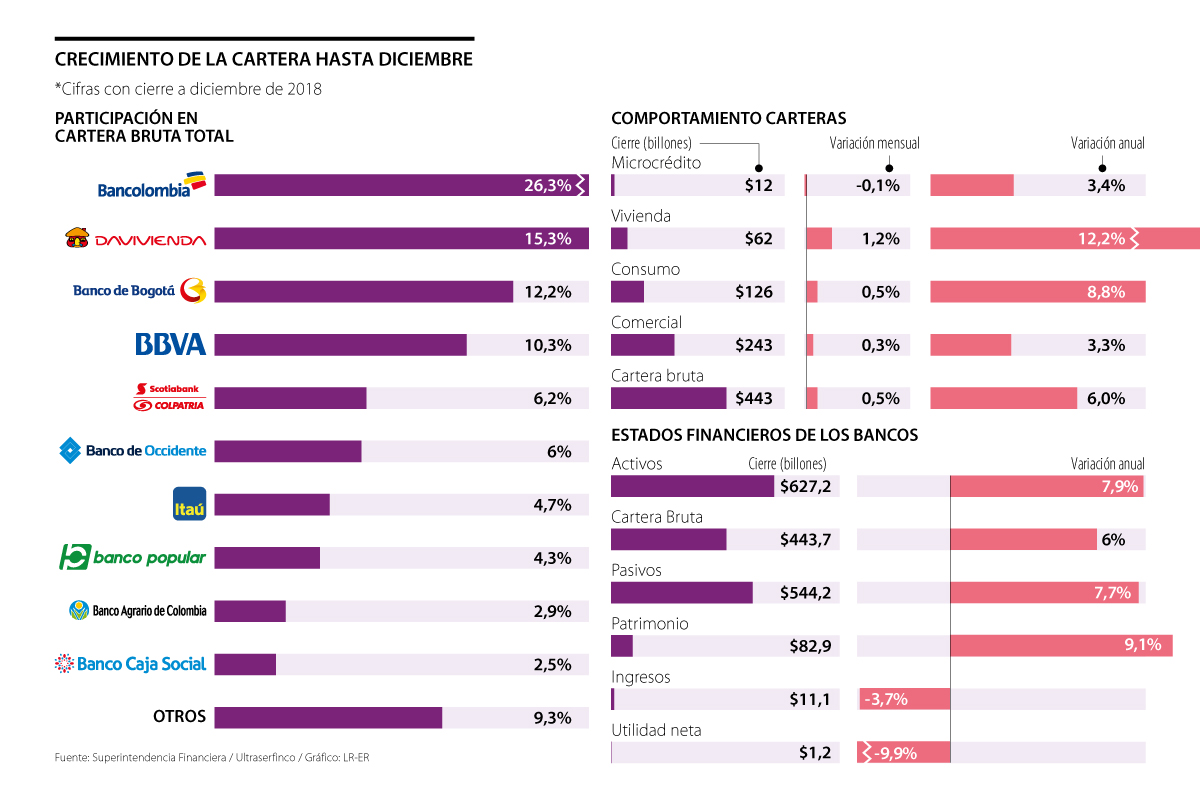

Ahora, sobre la cartera bruta, esta vio una evolución en diciembre, sin embargo los analistas consideran que esta se dio en un nivel más bajo al esperado, con un crecimiento real de 6%.

El experto en banca, Alfredo Barragán, explicó que la cartera debe aumentar entre tres y cuatro veces lo que crece la inflación en el año (3,18%), por lo que “en términos nominales la cartera debió crecer entre 9% y 12%, mientras que, si se revisa este valor real en términos nominales, el crecimiento fue cercano a 9%; es decir que aumenta pero a un nivel bajo y tomando bajo riesgo”.

El ramo de vivienda, que representa apenas 13,9% del total de la cartera bruta, vio un engorde de 12,2% anual, por lo que fue el ítem que jalonó el incremento. Entre tanto, la cartera comercial vio un crecimiento de apenas 3,3% (ver gráfico), siendo la que obtiene un mayor peso sobre la cartera bruta representar 54,8% de la misma.

Entre los motivos que dieron los analistas para el engrosamiento del ámbito de vivienda está que el Gobierno entregó subsidios a la tasa de interés y vivienda, mientras que la oferta de crédito de los bancos mostró un enfoque hacia esta cartera por tener menos riesgos al contar con garantías.

Según Barragán, el crecimiento del segmento del crédito comercial se vio afectado al ser un año electoral, a lo que se sumó “la pausa en los proyectos de las empresas mientras se solucionaba la Ley de Financiamiento que luego se aprobó”.

Aún así los principales bancos del país crecieron de manera positiva: Bancolombia en 7,6%, Davivienda a 11%, y Grupo Aval, 3,4%.

La tasa global de fraude digital sospechoso en el comercio minorista disminuyó 6,0% registrado durante el mismo período de 2023

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

La operación, estructurada bajo los estándares de la Superintendencia Financiera, optimiza su capital y refuerza su capacidad para un crecimiento sostenible