MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El banco del Grupo Aval colocó tres subseries de bonos ordinarios por $350.000 millones, aunque la demanda llegó a $1,16 billones

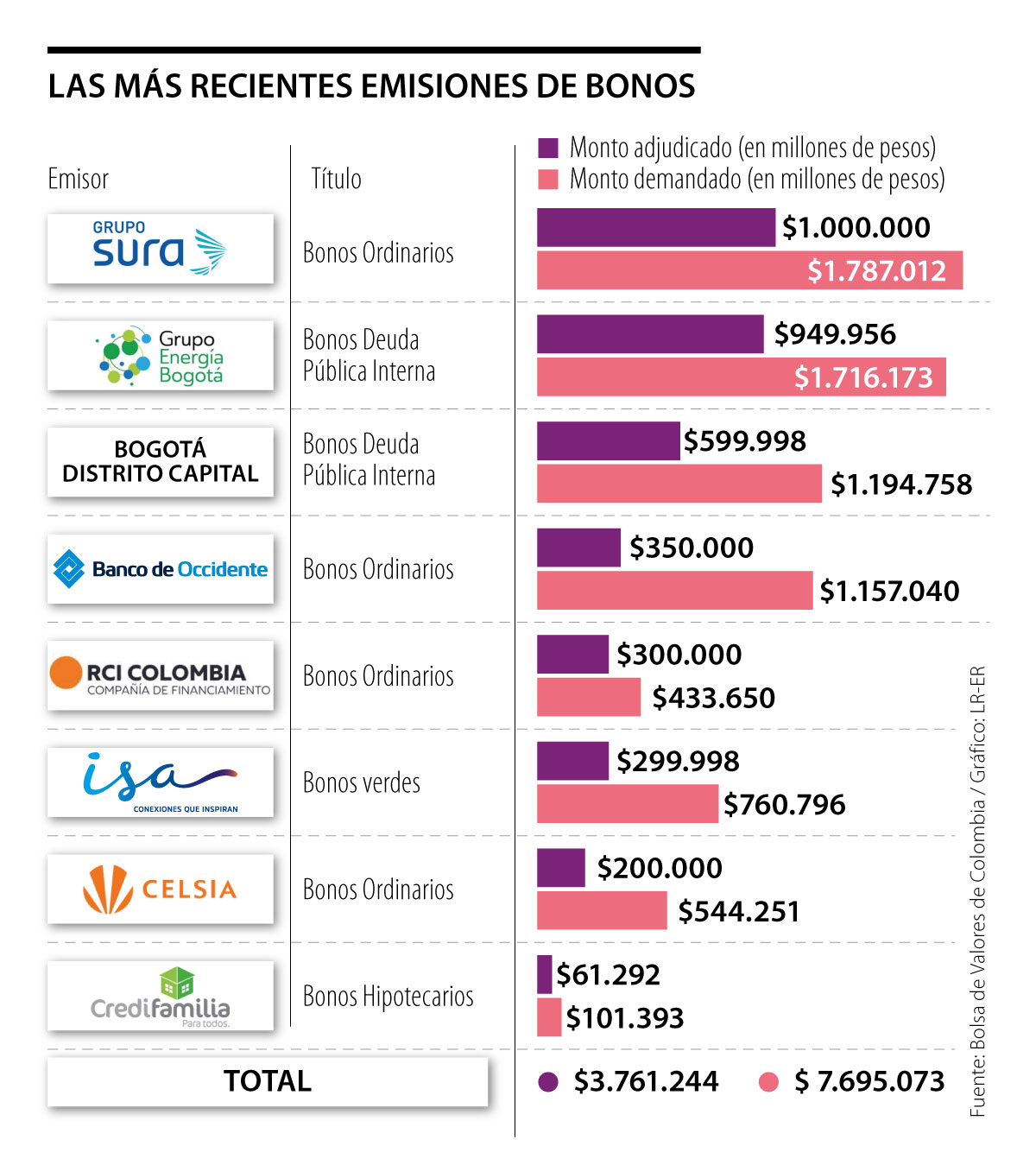

El Banco de Occidente realizó una nueva emisión de bonos ordinarios por $350.000 millones, aunque el monto demandado ascendió a $1,16 billones. Es la cuarta emisión de renta fija con el monto adjudicado más alto desde que inició la cuarentena, periodo en el que se han colocado títulos por $3,76 billones.

En esta ocasión, el banco del Grupo Aval ofreció tres subseries a plazos de 36 meses, 72 meses y 144 meses. De la primera, el monto adjudicado fue $148.040 millones y el demandado, $572.400 millones. De la segunda se colocaron $102.210 millones, aunque la demanda fue de $361.070 millones; mientras que de la tercera se otorgaron $99.750 millones y el monto demandado llegó a $223.570 millones.

Con esta nueva colocación son ocho los emisores que han buscado financiación a través de ofertas públicas de renta fija en la Bolsa de Valores de Colombia (BVC) desde que inició el aislamiento. Las emisiones de estos bonos, entre los que ha habido ordinarios, verdes, de deuda pública interna e hipotecarios, suman $3,76 billones de monto adjudicado y $7,70 billones de monto demandado.

De estas ofertas públicas que se han hecho en los últimos cuatro meses, la del monto adjudicado más alto es la de Grupo Sura, que emitió bonos ordinarios por $1 billón.

Según el holding financiero, con los recursos obtenidos en esta operación se pagará el próximo vencimiento, en 2021, de un bono internacional por US$300 millones.

La siguiente emisión con el monto adjudicado más alto es la de Grupo Energía Bogotá (GEB), que colocó bonos de deuda pública interna por $949.955 millones. Con este dinero se hará el rebalanceo de la deuda que GEB contrajo el año pasado al adquirir un negocio en Perú.

La emisión realizada por el Distrito Capital es la tercera con mayor monto adjudicado, pues se colocaron bonos de deuda pública interna por $599.998 millones. La Secretaría de Hacienda de Bogotá declaró en su momento que estos recursos se utilizarán principalmente para financiar el Plan de Desarrollo.

La quinta es la de la compañía de financiamiento RCI Colombia, que adjudicó bonos ordinarios por $300.000 millones y el monto demandado fue $433.650 millones.

Le sigue la emisión de bonos verdes de ISA, en la que se adjudicaron estos títulos por $299.998 millones aunque la demanda ascendió a $760.796 millones.

La empresa dio a conocer que estos recursos contribuirán con la conexión de energías renovables no convencionales al Sistema Interconectado Nacional (SIN) mediante la financiación de dos proyectos.

En el caso de Celsia, la colocación de bonos ordinarios fue de $200.000 millones y el monto demandando ascendió a $544.251 millones.

En la octava posición está la compañía de financiamiento Credifamilia, que adjudicó $61.292 millones en bonos hipotecarios, cuyo monto demandado llegó a $101.393 millones.

La compra de Scotiabank Colombia por parte de Davivienda es la transacción más grande del sector bancario en Colombia en los últimos años

Los precios del crudo operaban con escasos cambios el viernes y se encaminaban a cerrar la semana al alza tras culminar la sesión

A pesar de que el mercado no abre de manera oficial hoy, las casas de cambio siguen operando, lo que permite que las transacciones de compra y venta de divisas continúen