MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

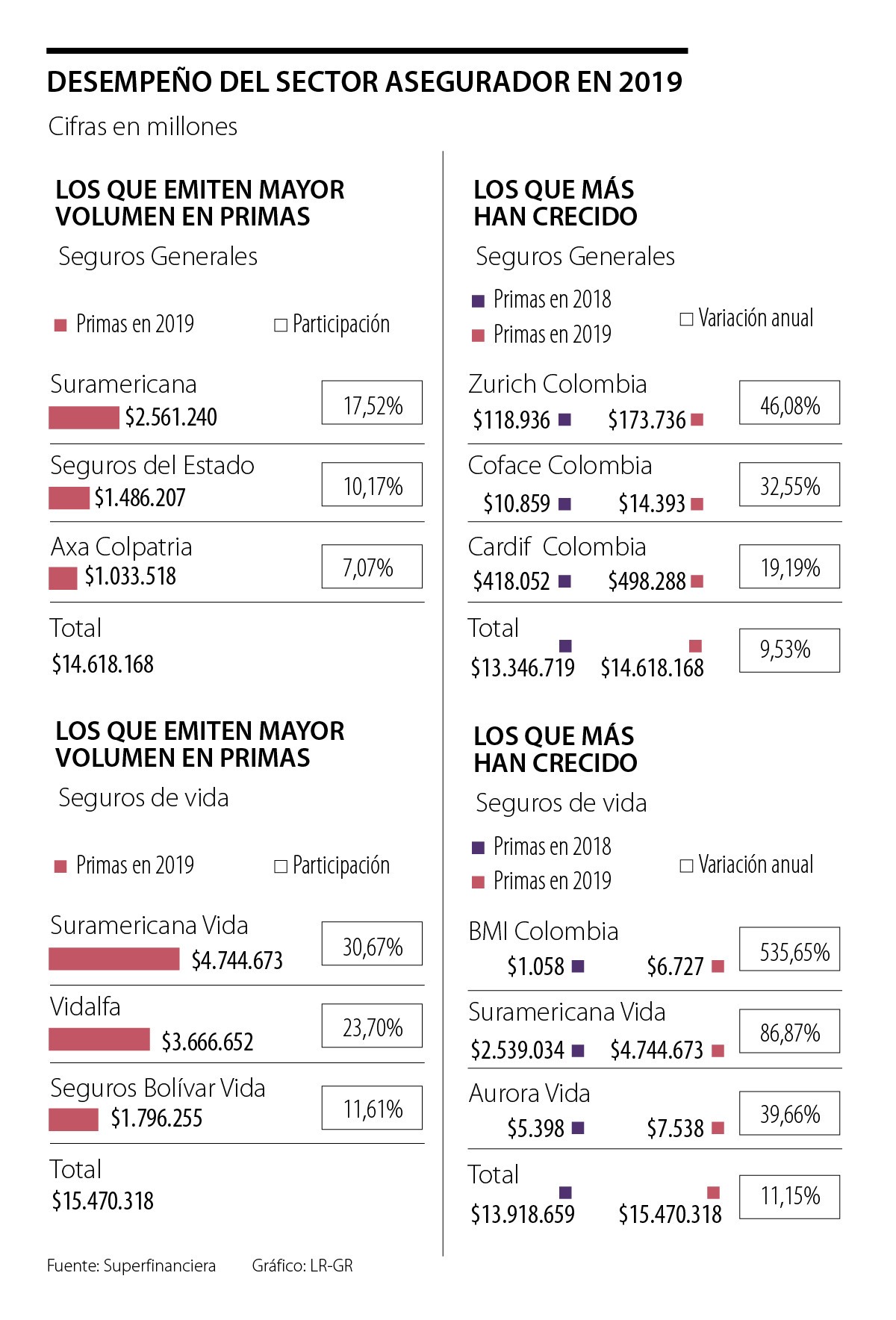

Las compañías de seguros generales aumentaron su emisión de primas a $14,62 billones, 9,53% más que el monto logrado en 2018

El 2019 fue de buenas noticias para el sector asegurador, pues de acuerdo con los datos publicados en el sitio web de la Superintendencia Financiera, el año pasado, las primas emitidas por las compañías de seguros de vida aumentaron 11,15%. Incrementaron de $13,92 billones a $15,47 billones. Para el final de 2019, 18 firmas ofrecían productos y servicios en este segmento del mercado.

El negocio de seguros generales también registró un buen crecimiento durante 2019, pues las aseguradoras generaron 9,53% más en primas respecto al año anterior. Pasaron de $13,35 billones durante 2018 a $14,62 billones. Al cierre del año, en este ramo había 26 compañías.

Para Wilson Triana, experto en banca y seguros, estos resultados demuestran que la cultura de protección en los hogares crece, cambiando su percepción de gasto a verlos como una inversión responsable.

“Hoy, más que ayer, es importante fortalecer la oferta de productos de protección, con pólizas que protejan a la familia del desempleo que está sobre la mesa, de las enfermedades graves, de la pérdida de un ser querido o de un accidente. Son programas de bajo costo, con grandes beneficios que al final cubren las finanzas del hogar”, destacó.

Por el lado de seguros de vida, el primer lugar en participación lo ocupa Suramericana, con 30,67% y $4,74 billones en primas emitidas. Las otras firmas que hacen parte del top cinco son Vidalfa, con 23,7%; Seguros Bolívar, con 11,61%; Positiva Compañía de Seguros, con 7,79%, y Axa Colpatria, con 5,74%.

La concentración del mercado es más grande en seguros de vida que en seguros generales, pues estas cinco compañías suman $12,3 billones en emisión de primas y tienen un participación de mercado de 79,51%.

Daniel Serrano, experto en seguros y finanzas, resaltó que esta concentración del mercado en unas pocas empresas no es un riesgo, pues al haber tan poca penetración de los seguros en Colombia, no hay posibilidad de acaparar el mercado.

“En el país, y en general en Latinoamérica, son pocas las personas que toman un seguro de vida. Por ello, al sector todavía le falta mucho por hacer y las empresas tienen espacio para seguir creciendo”, dijo.

En cuanto a las empresas que lideraron en participación en la emisión de primas de seguros generales, Suramericana ocupó nuevamente el primer lugar con 17,52%, pues el monto llegó a $2,56 billones. Le siguen Seguros del Estado, con una participación de 10,17%; Axa Colpatria, con 7,07%; Mapfre, con 7,03%, y Previsora Seguros, con 6,75%.

La fortaleza de las cinco compañías mencionadas es tal que en conjunto suman $7,09 billones en primas emitidas y alcanzan 48,54% de la participación del mercado.

Las de mayor crecimiento

Pese a que estas son las firmas con más primas emitidas, no son necesariamente las que crecieron más en este aspecto durante el año.

Al comparar las cifras de 2018 con las de 2019, las empresas de seguros generales que más crecieron fueron Zurich Colombia (46,08%), Coface Colombia (32,55%) y Cardif Colombia (19,19%).

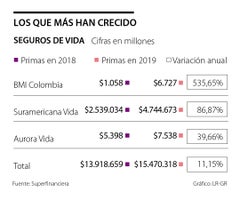

Por el lado del ramo de seguros de vida, las aseguradoras que más aumentaron en la emisión de primas en un año fueron BMI Seguros (535,65%), Suramericana (86,87%) y Aurora Vida (39,66%).

Fusiones y adquisiciones en la industria

En 2019, se concretaron varios negocios en el sector asegurador. Por un lado, en febrero del año pasado, el negocio de vida de Suramericana se fusionó con ARL Sura, mientras que QBE Seguros, que fue adquirida por la aseguradora Zurich, pasó a llamarse ZLS Seguros como parte del proceso de compra. En enero de este año se completaron todos los trámites quedando todos los negocios bajo la marca de Zurich. Por último, en noviembre de 2019, se concretó la fusión entre el ramo de seguros de vida de Liberty y Seguros Bolívar.

La entidad recibió la calificación ASG, entre los bancos de América del Norte, en la evaluación de sostenibilidad corporativa bancaria

Superfinanciera certificó el nuevo dato del techo que pueden cobrar los bancos por su crédito. Previo a la decisión, el mercado se mostraba dividido frente a la decisión para abril

Trump anunció que aplicará un arancel mínimo del 10% a todos los exportadores hacia EE. UU. y establecerá aranceles adicionales a unos 60 países