MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Total de la cartera vencida alcanzó $19,4 billones en el décimo mes del año

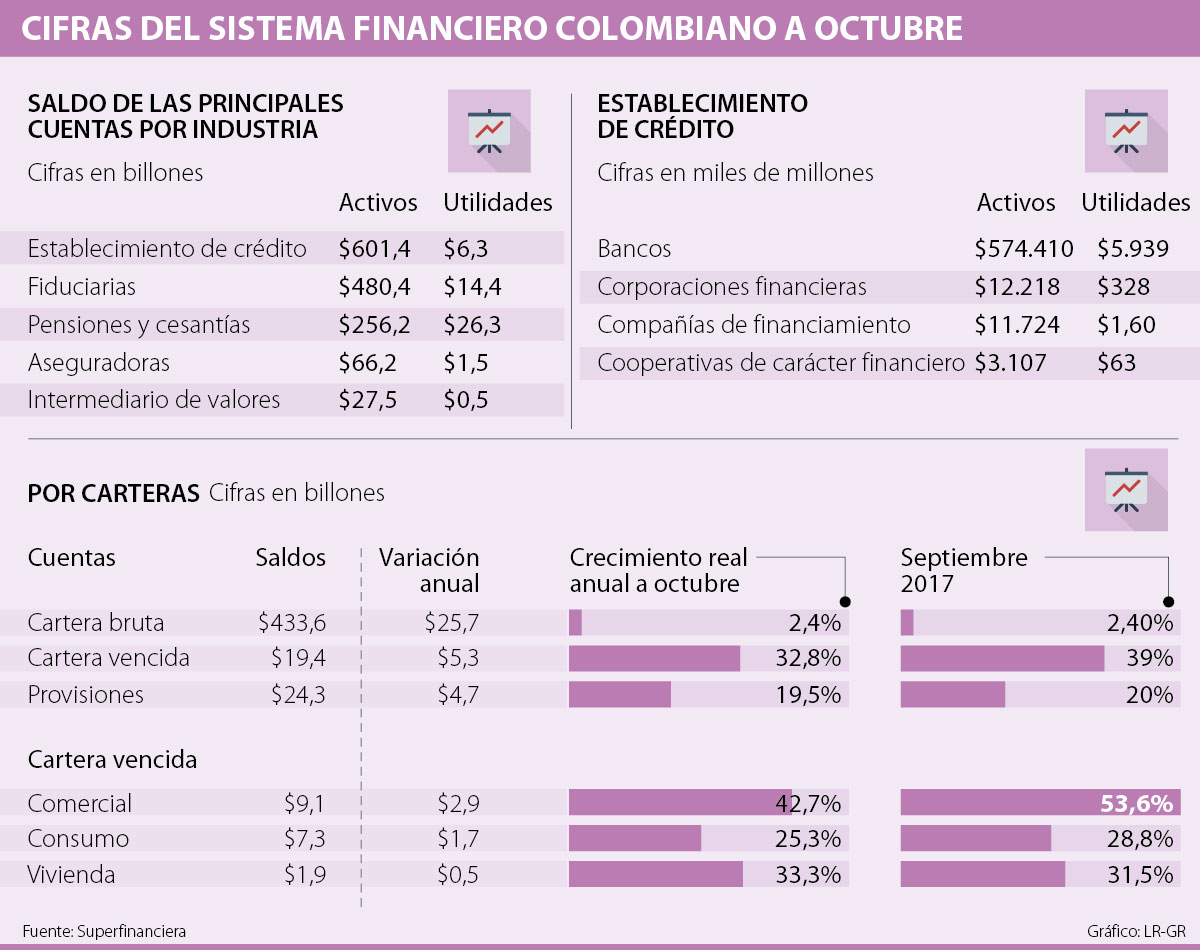

En octubre, la cartera vencida del sistema financiero llegó a $19,4 billones. Esto representó un crecimiento de 32,8% si se compara con el mismo mes de 2016, y aunque la mayoría de las modalidades de préstamos descendió en el número de morosos, los créditos de vivienda no siguieron la tendencia.

En su informe, la Superfinanciera destacó que, en general, la tasa de crecimiento real anual de la cartera vencida se desaceleró en octubre, pues presentó una disminución de 6,16 puntos porcentuales respecto al mes anterior; sin embargo, Daniel Escobar, director de estrategia de Global Securities, mencionó que es posible que siga aumentando la mora, por como vienen presentándose las tendencias de deterioro del crédito y las cifras de desempleo.

A septiembre, el crecimiento de la cartera vencida de los segmentos comercial y consumo era de 53,6% y 28,8% respectivamente, mientras que en el décimo mes del año, ese crecimiento bajó a 42,7% y 25,3%.

En el caso de la cartera vencida de vivienda, pasó de $1,39 billones en octubre de 2016 a $1,94 billones en el mismo mes de este año. De igual manera, si se compara con septiembre, cuando la subida de la mora alcanzaba niveles anuales de 31,5%, fue el único segmento que no mejoró, pues ese incremento aceleró 180 puntos básicos, hasta 33,3%.

Escobar afirmó que este deterioro puede estar relacionado con el aumento de la tasa de desempleo en las zonas urbanas durante lo corrido del año. Por esta razón, las personas pueden estar teniendo inconvenientes con los créditos a largo plazo que adquieren.

“Estos datos se muestran como algo positivo, pero sigue siendo un crecimiento muy alto de la mora cuando está por encima del crecimiento de la cartera”, afirmó el experto de Global Securities.

Si se mira el total de la cartera, en este periodo tuvo un crecimiento real anual de 2,17%, muy cerca del 2,23%, que es el promedio de todo el año. En este factor influyeron especialmente las modalidades de consumo, vivienda y microcrédito.

Actualmente, la cartera vigente se encuentra en $414,3 billones. De este total, 95,52% de las obligaciones están al día.

Activos continúan creciendo

Según el informe de la entidad, los activos totales del sistema financiero ascendieron a $1.545,3 billones al cierre de octubre, lo cual corresponde a un crecimiento real anual de 7,6%.

Este comportamiento permitió alcanzar un índice de profundización frente al PIB de 170,8%. Cabe resaltar que, en términos absolutos, los activos presentaron un incremento mensual de aproximadamente $17 billones.

La Superfinanciera mencionó que esto se debe al aumento en el portafolio de inversiones y derivados, el cual registró un incremento anual de $133,1 billones, explicado por “el mayor saldo de TES y de los instrumentos del patrimonio provenientes de los emisores extranjeros que tuvieron un incremento anual de $30,5 billones y $20,5 billones, en su orden”.

Si se tienen en cuenta las utilidades del sistema, estas se ubicaron en $50,5 billones, lo que reflejó una caída anual de $1,5 billones. Esto se debe, según el informe de la superintendencia, al ciclo económico por el que está pasando el país.

Dentro de las ganancias, $40 billones corresponden a fondos administrados. Así, $25,6 billones provienen de los fondos de pensiones y cesantías y $14 billones de fondos administrados por sociedades fiduciarias.

Además, $10,5 billones en utilidades fueron generados por las entidades financieras, teniendo la mayor participación los establecimientos de crédito con $6,3 billones.

No hay un “boom” de la cartera de los hogares

En el informe de actualidad del sistema financiero, la Superfinanciera dejó claro que no existe evidencia de un “boom” de la cartera de los hogares ni de sus modalidades “que ponga en riesgo la estabilidad del sistema en el corto plazo”, como lo había manifestado en su momento, en un comentario económico, Sergio Clavijo, director de la Anif. Clavijo señaló que el grado de apalancamiento, medido como la relación (cartera Consumo + hipotecaria)/(Ingreso Disponible) bordea el 40%, su pico histórico.

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

La moneda norteamericana cerró el jueves al alza en $4.394,50, ubicándose $35,39, arriba de la Tasa Representativa del Mercado

El presidente del grupo, Jorge Mario Velásquez, habló del convenio de escisión que firmaron con el Grupo Sura y la el valor de los títulos de las empresas.