MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

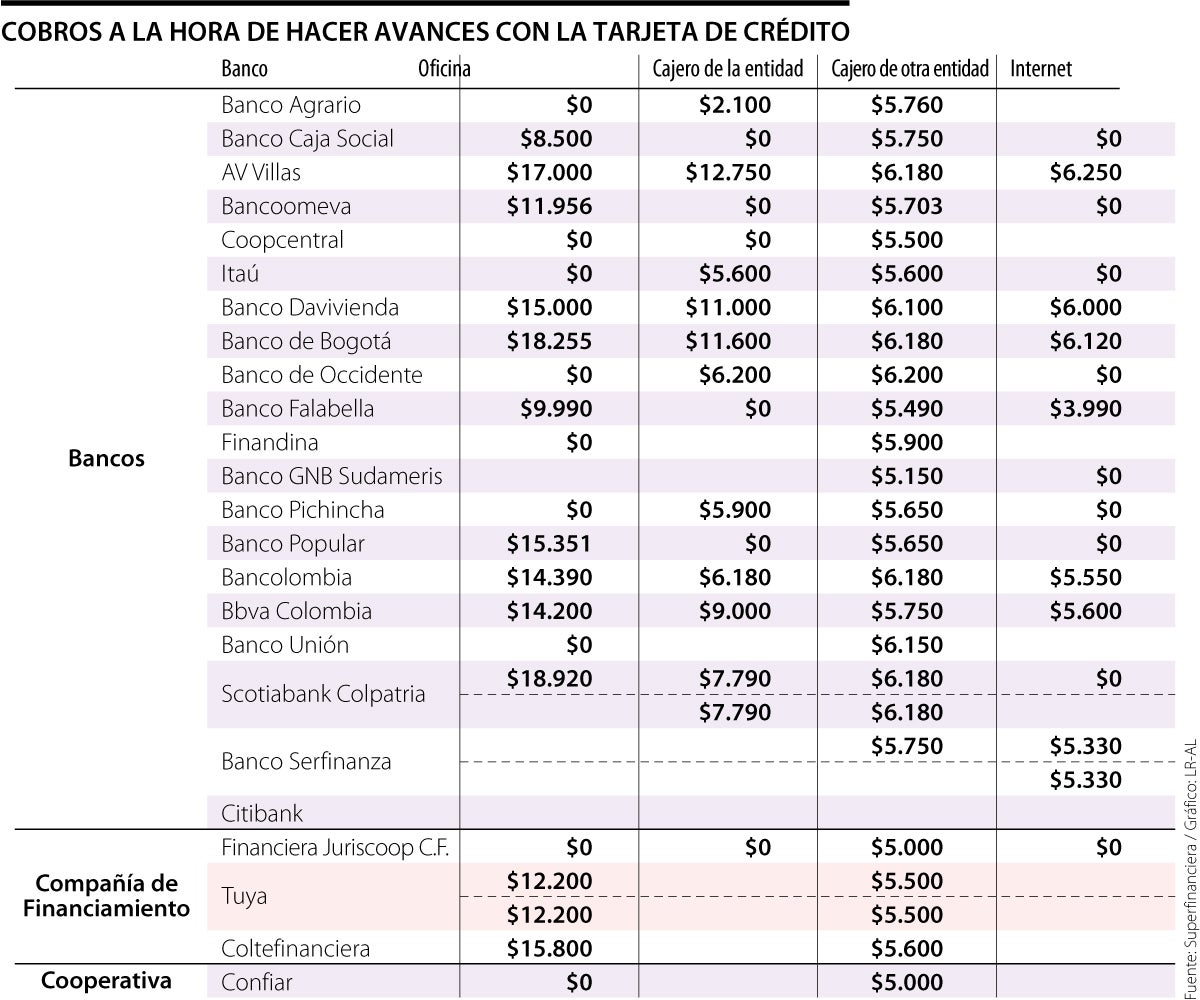

Las tarifas de los avances dependen si el retiro lo hace en una oficina, por internet o en un cajero de la entidad o de una diferente

Una herramienta que tienen los usuarios cuando no tienen liquidez en el mes es hacer un avance con tarjeta de crédito.

Se trata de un producto financiero que les permite a las personas liberar un porcentaje del cupo de su plástico en efectivo. Sin embargo, al momento de hacer esta operación se debe tener en cuenta que, además de la tasa de interés, las entidades financieras hacen cobros adicionales.

Las tarifas para hacer el retiro van desde $0 hasta los $18.920, dependiendo de si lo hace en una oficina, en internet o en un cajero de la red de cada entidad o de una diferente.

De acuerdo con las últimas cifras publicadas por la Superfinanciera, Banco Caja Social, Bancoomeva, Coopcentral, Banco Falabella, Banco Popular y Financiera Juriscoop son las entidades que no cobran por hacer avances con tarjetas de crédito en cualquier cajero perteneciente a su red.

Luego, Banco Agrario ($2.100), Itaú ($5.600), Banco Pichincha ($5.900), Bancolombia ($6.180) y Banco de Occidente ($6.200) son las que tienen los cobros más bajos a la hora de hacer avances en sus propios cajeros.

Mientras que las tarifas más altas para este mismo canal de retiro las tienen AV Villas ($12.750), Banco de Bogotá ($11.600), Banco Davivienda ($11.000).

Sin embargo, el cobro está asociado al canal que se utilice. De hecho, las tarifas más costosas son para aquellos retiros que se hacen en las oficinas, con $18.920 de Scotiabank Colpatria, $18.255 de Banco de Bogotá y $17.000 de AV Villas.

Mientras que si hace avances en cajeros de otra entidad, las tarifas van desde los $5.000 a los $6.180; y si es a través de internet, cuesta hasta $6.250.

“Las comisiones de los medios de pago, como las aplicadas a las tarjetas de crédito, son un rubro que cubre los costos de operaciones y la disponibilidad inmediata de recursos de acuerdo con las necesidades del cliente. Con una buena planeación financiera pueden ser motor de solución de liquidez de muy corto plazo o un medio de pago efectivo”, resaltó Diego Palencia, vicepresidente de investigaciones de Solidus Capital Banca de Inversión.

A pesar de que es una herramienta a la que puede acudir cuando no tiene liquidez, es clave que la utilice con cuidado, teniendo en cuenta las altas tasas de interés.

“La tarjeta de crédito es un buen producto, masivo y de fácil adquisición, y los avances en efectivo deben utilizarse con cautela, más en estas épocas que generan gastos. Se debe tener presente que la tasa de usura esta en un pico muy alto”, dice Wilson Triana, experto y consultor en banca y seguros.

La garantía digital facilita el acceso a recursos productivos desde el celular y ya respalda 24% de los créditos digitales de Bancamía

De acuerdo con la agencia Reuters, los precios del crudo repuntaban cerca de 4% hasta US$66,43 el barril de crudo Brent

El pacto entre EE.UU. y Reino Unido avivó las esperanzas del mercado por mayor voluntad por parte de la Casa Blanca. Brent y prima de riesgo también beneficiaron