MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Aprobación de préstamos de esta línea alcanzó casi 90% en septiembre, ya que de las 237.593 solicitudes, 212.111 se aprobaron

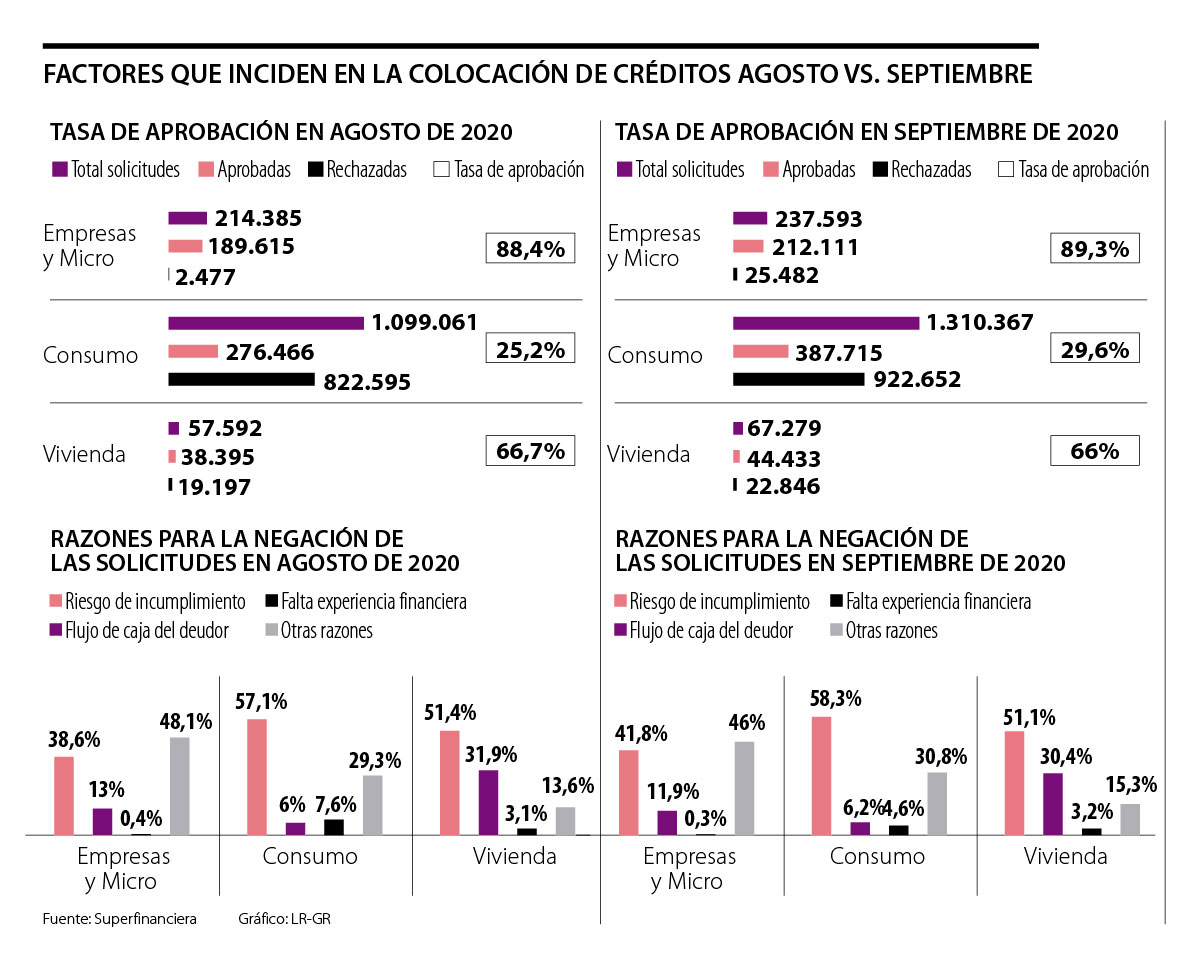

Alrededor de nueve de cada 10 solicitudes de crédito provenientes del segmento de empresas y microempresas tuvieron el consentimiento de alguna entidad financiera en septiembre, ya que la tasa de aprobación de préstamos para esta modalidad se ubicó en 89,3% para ese mes, lo que quiere decir que de las 237.593 peticiones recibidas, 212.111 fueron aprobadas y 25.482 fueron rechazadas.

Óscar Romero, vicepresidente de Riesgos en Bancamía, explicó que “aunque la cartera de microcrédito ha mostrado una leve desaceleración, a medida en que se han reducido las medidas de confinamiento y, en consecuencia, reactivando las actividades económicas, se observa una reactivación gradual en los niveles de desembolsos de crédito hacia este sector”.

La recuperación que señala Romero se refleja al comparar la tasa de aprobación de las solicitudes de empresas y microempresas de agosto con la de septiembre, ya que pasó de estar en 88,4% a 89,3%, respectivamente. Esto quiere decir que aumentó 0,9 puntos porcentuales de un mes al otro, según reportes de la Superfinanciera.

Mientras que en el caso de la cartera de vivienda, la tasa de aprobación se ubicó en 66%, ya que se registraron 67.279 solicitudes, de las cuales 44.433 fueron avaladas y 22.846 declinadas; y en la de consumo, esta tasa se ubicó en 29,6%, a causa de que de las 1,3 millones de peticiones, 387.756 fueron aceptadas y 922.652 tuvieron respuesta negativa.

En línea con esto, Asobancaria afirmó que “en medio de una coyuntura de menor crecimiento como la actual es natural que la oferta y demanda de créditos se vean impactadas como consecuencia de la mayor percepción de riesgo, la menor disposición de recursos y la mayor cautela de los consumidores para adquirir nuevas obligaciones ante la incertidumbre sobre la reactivación”.

A pesar de esto, los establecimientos de crédito han otorgado nuevos créditos a personas naturales y jurídicas por $162,58 billones, que corresponden a 15,3% del PIB, entre el 24 de marzo al nueve de octubre, añadió Asobancaria.

Entre las razones para los rechazos, el riesgo de incumplimiento sigue siendo el principal argumento por el que las entidades no aceptan las solicitudes de crédito, con 57,7%; seguido de otras razones, entre las que se destacan hábitos de pago inadecuados y el tiempo mínimo de antigüedad del negocio, con 30,9% (ver el gráfico).

Édgar Aragón, vicepresidente Senior de Riesgos de Scotiabank Colpatria, dijo que como intermediario financiero tienen la responsabilidad de velar por el dinero de los ahorradores, por lo que llevan a cabo un análisis de riesgo adecuado en la colocación de nuevos créditos, con el fin de asegurar los recursos que tiene la entidad.

El análisis que realiza el Banco Agrario

El presidente del Banco Agrario, Francisco Mejía, resaltó que la entidad viene “ayudando decididamente” a la reactivación económica. El directivo explicó que a la hora de analizar si dar un crédito o no se centran “el flujo de caja de recuperación, por lo que analizamos tanto el grado de recuperación de la demanda del sector en el que está la empresa, como las acciones particulares que esa firma ha tomado frente a la coyuntura”. Además, destacó que en el sector agropecuario las colocaciones han venido creciendo.

Con la Semana Santa a la vuelta de la esquina, los principales bancos ya anunciaron sus planes para atender al público en sedes físicas. La recomendación es usar la tecnología

Entre las propuestas que contempla la enseñanza del ahorro, especialmente en la niñez y en la adolescencia, estableciendo metas financieras

Hoy es el último día del evento de este sector en la sede Chapinero del Centro Empresarial de la Cámara de Comercio de Bogotá