MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

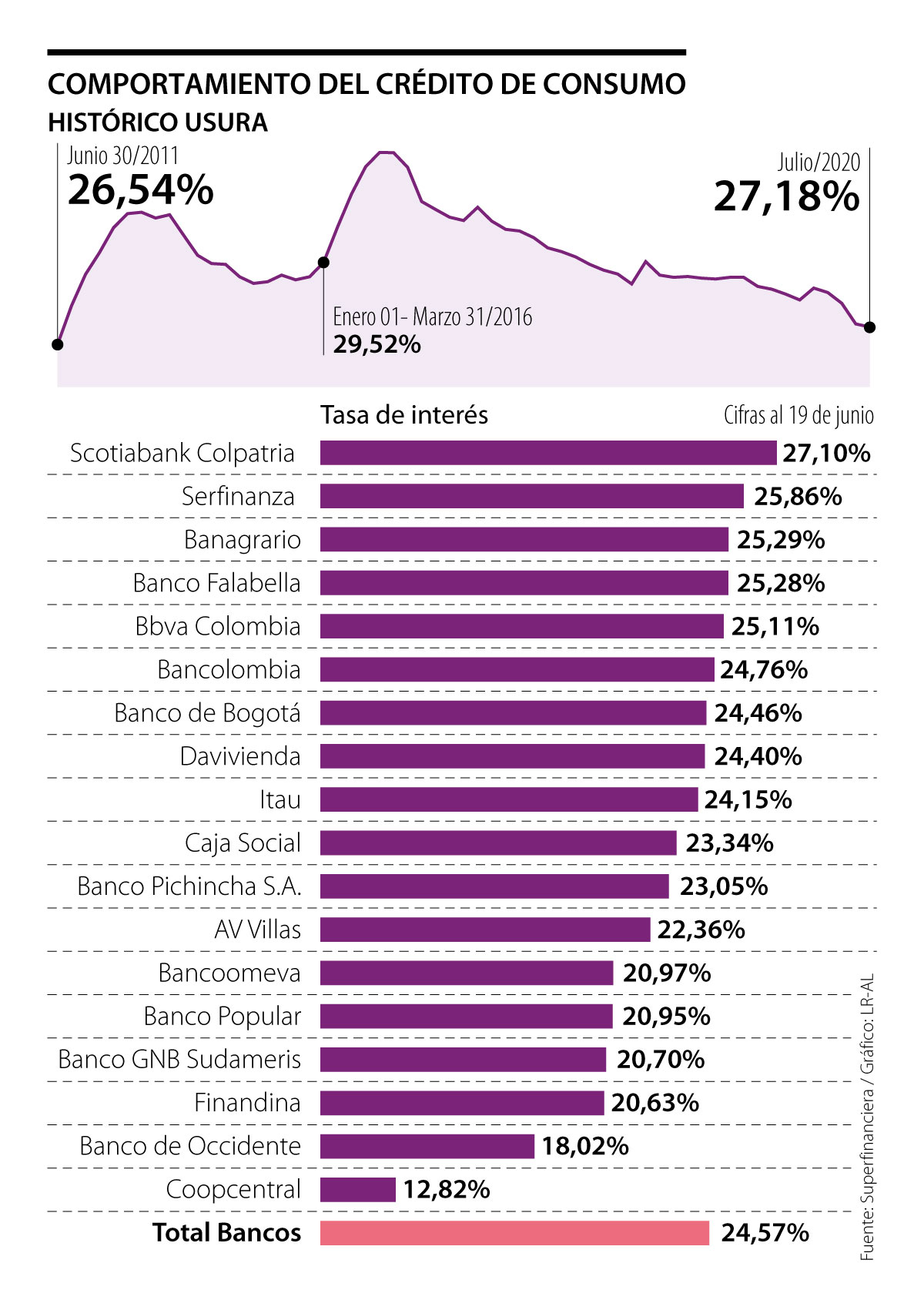

Para julio, la tasa de usura seguirá en 27,18% y no presentó cambios mensuales. Este índice actual es el más bajo en nueve años

La Superintendencia Financiera certificó que la tasa de usura para los créditos de consumo ordinarios durante julio, en los que se incluyen las tarjetas de crédito, no presentará modificaciones y se mantendrá estable en 27,18%.

Este nivel continúa siendo el más bajo desde junio de 2011, mes en el que el índice se ubicó en 26,54%; y entre enero y julio de 2020 presentó una reducción de 0,98 puntos porcentuales, pues comenzó el año en 28,16%.

Lo anterior significa que, al igual que junio, para el séptimo mes del año, el interés máximo que los bancos y demás entidades crediticias podrán cobrar para financiación del segmento de consumo es de 27,18%.

LR analizó las cifras del regulador y elaboró el escalafón de los bancos más cercanos y alejados de la usura. En general, el promedio de cobro en intereses en los 18 bancos que ofrecen el servicio de tarjetas de crédito es de 24,57%, es decir, solo 2,61 puntos porcentuales (pps) por debajo del nivel de usura.

En principio, las compañías con los intereses de cobro más altos para los créditos de consumo son Scotiabank Colpatria, con 27,10% y tan solo 0,08 pps por debajo del tope máximo; Serfinanza, con 25,86% y una diferencia de 1,32 pps; y el Banco Agrario, con 25,29% y 1,89 pps abajo de la usura.

Entre tanto, Coopcentral, con 12,82%; Banco de Occidente, con 18,02%; y Finandina, con 20,63%, son las entidades más alejadas a ese cobro máximo permitido por el regulador.

Al respecto, el gerente del Banco de la República, Juan José Echavarría, manifestó que el sistema financiero sí ha efectuado la transmisión de las reducciones de las tasas de interés que el Emisor ha hecho en los últimos meses y que ya completan 175 puntos básicos desde marzo de 2020, con una ubicación de 2,50%. Sin embargo, recordó que este tipo de cambios se dan por completo en un periodo promedio de un año.

“La transmisión se está dando y la tarea nuestra no es forzar a los bancos a que se dé esa transmisión. Los bancos tienen que tomar sus decisiones y cuando hay competencia y la incertidumbre se reduce esa transmisión se va a dar en su totalidad”.

Echavarría detalló que la tasa activa ponderada, interés promedio en la colocación de la banca, se ha reducido 184 puntos (comparada con los 175 puntos en los que ha bajado el Emisor).

Sin embargo, el profesor de finanzas del Politécnico Grancolombiano Mario Ceballos dijo que, aunque es positivo que la usura haya caído en lo que va del año, los bancos aún no transmiten con celeridad la baja en los intereses de sus productos de financiación.

“El espíritu de esa norma es evitar que haya excesos en el cobro de intereses de los bancos y es conveniente regularla por la necesidad de fondo de las personas para que no se dispare. Lo del Banco Central está bien porque lo que necesitamos en este momento son fondos para desarrollar actividades, pero aún no se han visto tan efectivos en la banca comercial porque la respuesta no es tan inmediata”, comentó el profesor.

Continuando con la lista de bancos con mayores tasas, después del top tres mencionado anteriormente, siguen Banco Falabella (25,28%); el español Bbva (25,11%); Bancolombia (24,76%); Banco de Bogotá (24,46%); Davivienda (24,40%); Itaú (24,15%); y Caja Social (23,34%).

Finalmente, el listado lo complementan el Banco Pichincha, con 23,05%; AV Villas, con 22,36%; Banco Coomeva, con 20,97%; Banco Popular, con 20,95%; y GNB Sudameris, con 20,70%.

Los precios del petróleo subían el martes, revirtiendo las pérdidas de la sesión anterior, impulsados por unas perspectivas de mercado ligeramente positivas a corto plazo

Los precios del petróleo subían el lunes, ya que los datos de inflación de EE.UU., reavivaron las esperanzas de una mayor relajación de la política monetaria

Esto se basa en la puesta en marcha de las líneas de crédito ‘Al Punto Microempresas Bogotá’ y ‘Al Punto Alto Impacto Bogotá’