MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

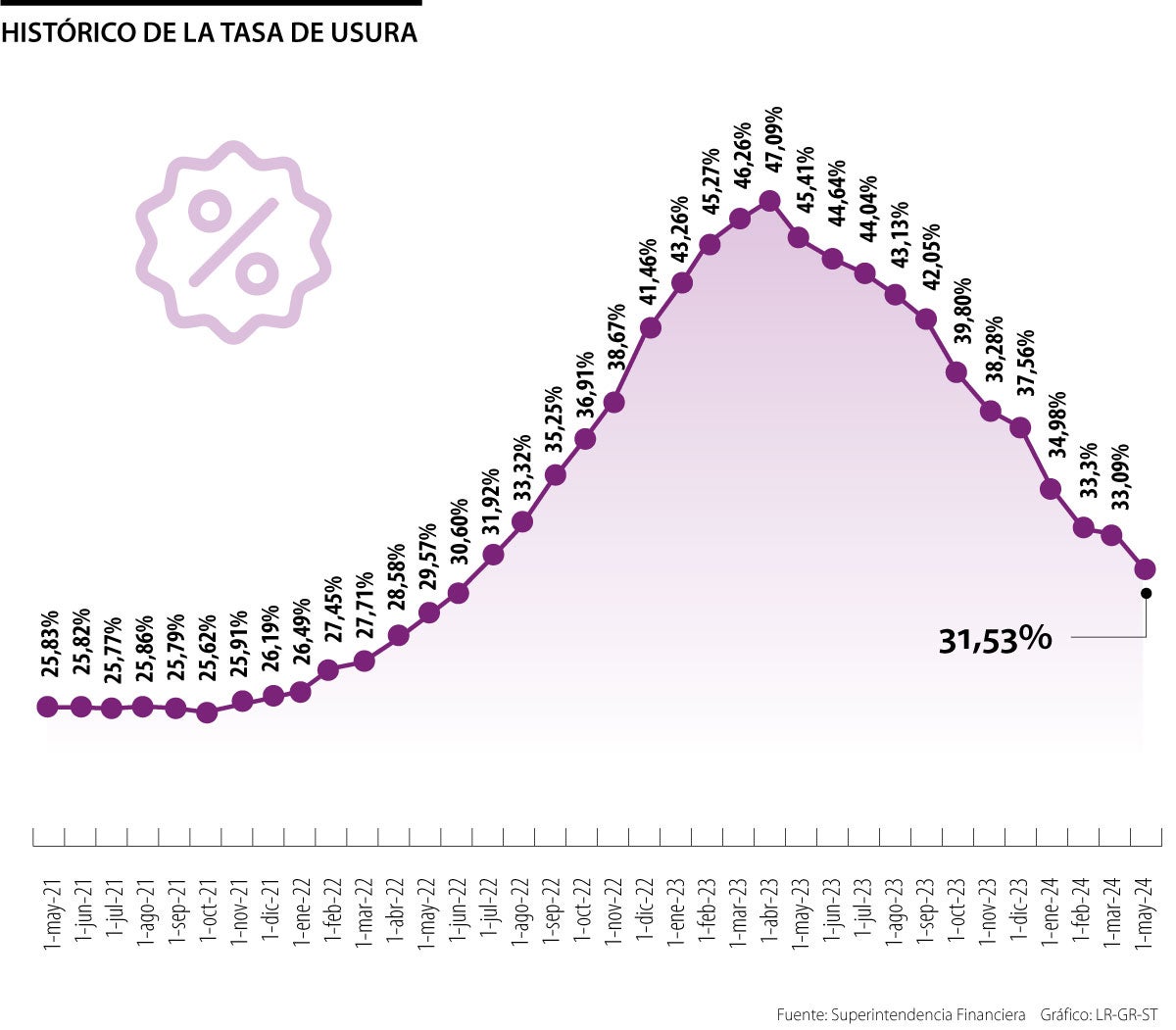

La tasa de usura para mayo es de 31,5% y ya completa 12 meses con las reducciones

El indicador sigue cayendo, en un momento en el que los usuarios todavía no se animan a solicitar más créditos al mismo ritmo que lo hacían en años pasados

La tasa de usura continúa su tendencia a la baja, que arrancó en los primeros meses del año pasado después de que los bancos iniciaran la llamada guerra de tasas, en medio de la alta inflación que sentían los colombianos en 2023.

Según la Superintendencia Financiera, este indicador para mayo será de 31,53%, una reducción en comparación de la que había en abril, que era de 33,09%. Así, la tasa máxima que le pueden cobrar a la hora de solicitar un crédito, continúa cediendo. Esta reducción deja al indicador en mínimos que no se veían desde junio de 2022, cuando la tasa de usura se encontraba en 30,6%.

La caída en el indicador ha ido de la mano de las bajas en la tasa de referencia del Banco de la República, que el martes la volvió a reducir hasta llegar a 11,75%. Carlos Villegas, presidente de Tuya, dijo que “reconociendo que lo ideal para la economía sería que las tasas bajaran más rápido, aquí hay que acudir y respaldar la prudencia que quiera tener el Banco Central”.

Los analistas esperan que este comportamiento en las tasas de interés ayude a la reactivación del consumo y a la solicitud del crédito, luego del retroceso que se evidenció el año pasado y el dinamismo que se viene registrando en este. Gerardo Silva, presidente de Banco de Occidente, dijo esta semana en Inside LR que “el mercado sigue siendo retador y desafiante por el gasto de consumo. Tenemos la expectativa de este cierre de mes y las próximas bajadas del Banco de la República de aquí al final de este año”.

Según las cifras a febrero, la cartera bruta del sistema financiero registró una caída de -5,62%, con los retrocesos más fuertes en el segmento de consumo, con una caída de -10,56%. Actualmente, las estadísticas que recopila la Superfinanciera, muestran que los bancos están prestando dinero con una tasa promedio de 21,78%. Hasta el 19 de abril, se habían dado 9,42 millones de desembolsos por un monto de $3,53 billones. Las tasas promedio de los bancos el año pasado eran de 28,99%.

Langebaek, no obstante, alertó que una caída agresiva en la tasa de usura podría generar un efecto negativo. “El sistema financiero ha dejado de prestar a clientes riesgosos para los cuales las nuevas tasas no compensan la mayor probabilidad de impago. En consecuencia, un ajuste hacia abajo adicional podría tener consecuencias negativas sobre un segmento mayor de colombianos que probablemente no les quedará otro remedio que recurrir nuevamente al mercado extra bancario (gota a gota)”, concluyó.

Obtuvo la certificación como Empresa Familiarmente Responsable y logró nota sobresaliente en la medición de ambiente laboral 2024

La Sociedad adquirió de Corficolombiana S.A. y Organización Pajonales 40,77% de las acciones de Casa de Bolsa a un precio de $2.421,56 por acción

Este reporte es personal y único y su objetivo es apoyar las decisiones financieras de los usuarios, bridándoles un conocimiento detallado de sus movimientos en el año