MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Utilidades de operaciones continuadas presentaron disminución de 61,6% frente al trimestre anterior explicado por ingreso MPU

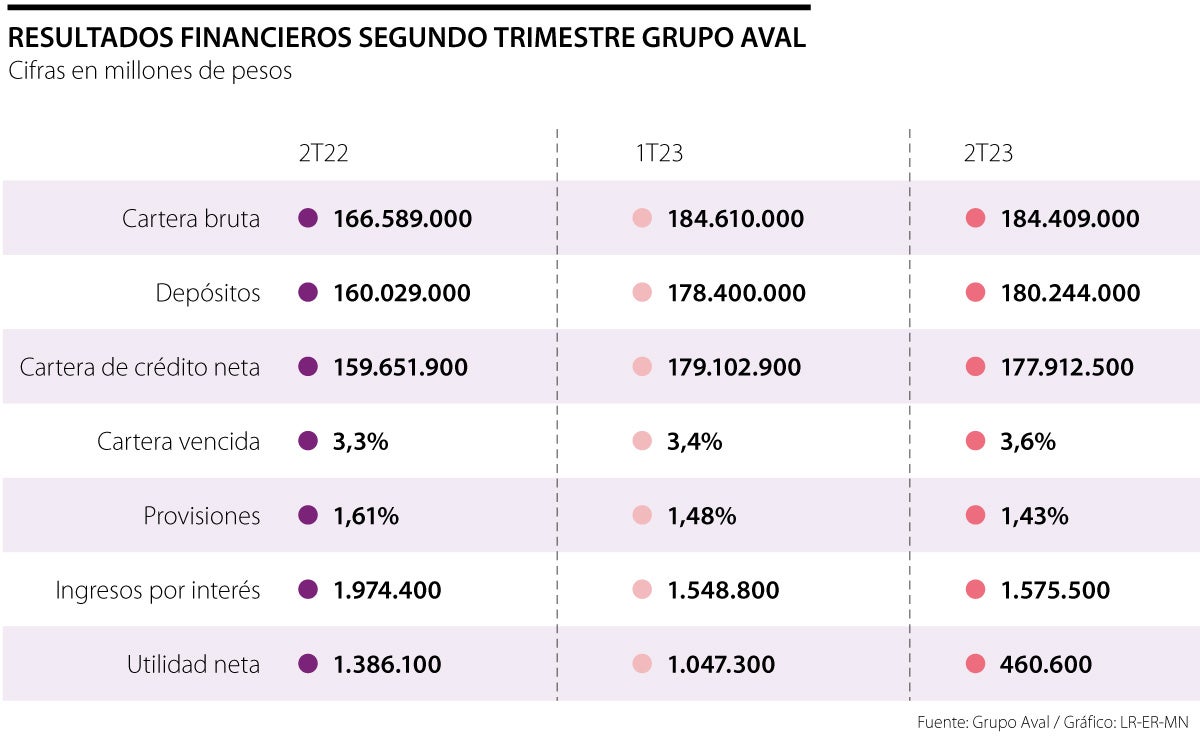

El Grupo Aval, principal conglomerado financiero del país, entregó sus balances luego del segundo trimestre del año. En resumen, si bien hubo un aumento de la cartera, se sintió una reducción en las ganancias de ese periodo si se compara con el segundo trimestre de 2022.

Con base en el consolidado de los bancos, el grupo reportó una utilidad neta consolidada atribuible a los accionistas de $166.200 millones ($7,0 por acción) para el segundo trimestre del año.

En cuanto a las utilidades de operaciones continuadas, se vio una disminución de 61,6% frente al trimestre anterior, explicada por un menor ingreso por MPU. “Nuestras subsidiarias bancarias, continúan experimentando presiones sobre sus márgenes de intermediación como resultado del rápido incremento en el costo de fondeo”, explicó el Grupo.

Los otros ingresos de la operación en el segundo trimestre alcanzaron los $417.900 millones, y el crecimiento anual de 257,4% está relacionado al incremento de 270,3% en ganancia netas por diferencia en cambio.

“El crecimiento trimestral fue de 40,5% relacionado al crecimiento de 111,5% en derivados y divisas, netos relacionados con los ingresos relacionados con el sector no financiero explicado anteriormente”. Tomando la utilidad totalizada del primer semestre del año, el Grupo Aval, registró ganancias por $1,5 billones, lo que significó una reducción de 65% frente al mismo periodo del año anterior.

Los colombianos tienen préstamos y servicios con los bancos Aval, con corte a junio de este año, en $184,4 billones, eso significó un crecimiento de 11,8% en la cartera bruta, mayor a los $166,58 billones del segundo trimestre de 2022.

“En los últimos 12 meses hemos observado un buen comportamiento en todos los tipos de cartera.Los resultados trimestrales se vieron impactados negativamente por una apreciación de 10,1% del peso colombiano”, indicó el Grupo.

De hecho, se destacó que durante los últimos 12 meses, la cartera y leasing comercial aumento 10,8% y 0,2% durante el trimestre, debido a los créditos personales y las tarjetas de crédito. A su vez, destacaron que, durante los últimos doce meses, el Banco de Occidente mostró la tasa de crecimiento más alta de sus bancos, impulsado por “un fuerte desempeño en todos los tipos de créditos con cartera de consumo, creciendo 19,5%, cartera comercial 16,0% y cartera hipotecaria creciendo 6,5%”.

El indicador de cartera vencida a más de 30 días cerró el segundo trimestre del año en 5,1%, frente a 4,9% del primer trimestre y 4,4% para el segundo trimestre de 2022. Mientras que el indicador de cartera vencida a más de 90 días fue 3,6% para el segundo trimestre, frente a 3,4% del primer trimestre y 3,3% que fue el indicador para segundo trimestre de 2022. Estos deterioros son explicados por la entidad, debido a la desaceleración económica.

Los precios del petróleo subían el martes, revirtiendo las pérdidas de la sesión anterior, impulsados por unas perspectivas de mercado ligeramente positivas a corto plazo

Las personas que aporten al sistema pensional y reciban un salario superior a 2,3 salarios mínimos deberán seleccionar la administradora que gestionará el resto de sus ahorros

El crudo subía el jueves en una sesión poco activa por las festividades navideñas, impulsado por las esperanzas de un estímulo fiscal adicional en China