MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

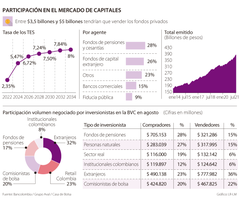

Las AFP liquidarían hasta $5 billones. La deuda pública sería la más afectada debido a que los fondos tienen 28% de participación

La ventana pensional que se abriría con el artículo 104 incluido en el Presupuesto General de la Nación para 2022 no solo representaría un costo fiscal neto de $5,2 billones a 2055 según la Asociación Nacional de Instituciones Financieras (Anif) y de $3,8 billones según el Ministerio de Hacienda, sino que tocaría al mercado de capitales. Según cifras de la Asociación Colombiana de Administradoras de Fondos de Pensiones y Cesantías (Asofondos), las AFP se verían obligadas a salir de activos por entre $3,5 billones y $5 billones.

La necesidad de liquidez para que los fondos puedan cumplir a los cotizantes que regresarían al Régimen de Prima Media (Colpensiones) impulsaría la venta, especialmente, de deuda pública representada en TES. Los fondos tienen 28% de participación en estos papeles, dentro de los cerca de $390 billones emitidos a julio de 2021. Sin embargo, más que los costos y consecuencias que tendrían estas transacciones en las tasas de los bonos y el movimiento en la Bolsa de Valores de Colombia (BVC), la ventana pensional crea un precedente negativo en la liquidación del ahorro.

Julio Romero, economista en jefe de Corficolombiana, aseguró que “varios países de América Latina están tomando decisiones no tan responsables desde el punto de vista macroeconómico. Reducir el ahorro privado no es una buena idea para afrontar los efectos de la crisis y representa un efecto negativo en tanto el RPM contempla derechos que el Estado debe asegurar a sus afiliados y no una reserva a futuro”.

En lo que respecta al mercado accionario, los mismos fondos siguen teniendo una gran tajada del volumen que se negocia. Cifras de Casa de Bolsa para agosto evidenciaron que estos abarcaron 17% del monto transado en la BVC, por detrás de las comisionistas de bolsa, el retail colombiano y los inversionistas extranjeros. En cuanto a la compra de especies, representaron 28% con $705.153 millones desembolsados y 15% en venta, con $321.286 millones movidos.

Para Francisco Chávez, director de Estrategia de Inversión de Fiduoccidente, “este panorama le está generando algo de estrés al mercado local. No es muy claro que los fondos quieran salir de acciones debido a que no es fácil encontrar liquidez”.

El experto destacó que la mayor venta de activos se daría en el mercado internacional, donde las AFP tienen invertida una gran parte del portafolio que administran.

Las consecuencias en el precio del dólar

La necesidad de liquidez que requerirían las AFP para responder a los cotizantes que decidan salir de los fondos de pensiones privados, permitiría la monetización de una buena cantidad de dólares a raíz de la venta de activos en el exterior, siendo estos los que representan un mayor porcentaje de inversión. Sin embargo, Francisco Chávez, director de Estrategia de Inversión de Fiduoccidente, dijo que este comportamiento es contraintuitivo teniendo en cuenta que, pese a que llega dinero, el mercado reaccionaría con nerviosismo ante la venta de activos.

El Ibit de BlackRock, es el mayor ETF de bitcoin en el mundo, con más de US$57.000 millones en activos desde que inició su cotización

Los precios del crudo declinaban el jueves, después de que la Fed indicó que ralentizará el ritmo de recortes de las tasas en 2025

Los precios del petróleo, según Reuters, cayeron el viernes ante la preocupación por el crecimiento de la demanda en 2025, especialmente en China