MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

La fragilidad de las instituciones financieras y la exposición ante los cambios financieros mundiales son dos de las debilidades

El sistema financiero colombiano se ha enfrentado a ciertas vulnerabilidades, que, si bien no han resultado en un problema a gran escala, requieren atención. Los principales retos son la exposición a cambios súbitos en las condiciones financieras internacionales y el riesgo de crédito, tal como lo afirma el reporte de estabilidad financiera del segundo semestre de 2022, realizado por el Banco de la República.

En cuanto a la fragilidad de las instituciones financieras, el reporte asegura que, actualmente, este tema no

es particularmente relevante. No obstante, la solvencia e indicadores de liquidez se han venido reduciendo paulatinamente, esto quiere decir que ha aumentado desde el reporte realizado en el primer semestre de 2022.

En aquel semestre, el Banco señalaba que la rentabilidad se había recuperado fuertemente y que los indicadores de liquidez y solvencia presentaban incrementos importantes luego de la pandemia, pasando de 14% a arriba de 20%.

Sin embargo, en el último semestre del año anterior, los indicadores de liquidez y solvencia presentaron una disminución descendiendo a 17,6% en solvencia total, a pesar de ello la rentabilidad se ubica en niveles similares a los observados antes del inicio de la pandemia, cerca de 18%.

La solvencia total consolidada corregida se ubicó 6 puntos porcentuales por encima del mínimo regulatorio (9%), mostrando suficiencia en términos de capital, a pesar de la caída de 2,1 puntos porcentuales en los últimos seis meses.

Sin embargo, estos indicadores se encuentran muy por encima de sus mínimos regulatorios y, por tanto, no se ven amenazas relevantes para la solidez de las entidades financieras en el corto plazo.

En lo que respecta a la exposición ante cambios súbitos en las condiciones financieras globales, se evidencia un crecimiento, y uno de los factores que prima es la incertidumbre sobre la evolución de la inflación internacional y local.

Además, se evidencia una exposición elevada de la economía colombiana y un aumento en la tendencia de deuda pública de los inversionistas extranjeros.

Aquí cobran importancia eventos globales como la guerra de Ucrania, que influyó en gran parte de la economía global, así como, la inflación de Estados Unidos y el alza de tasas de interés de la Fed, que tiene gran incidencia en el comportamiento de los bancos centrales en el mundo.

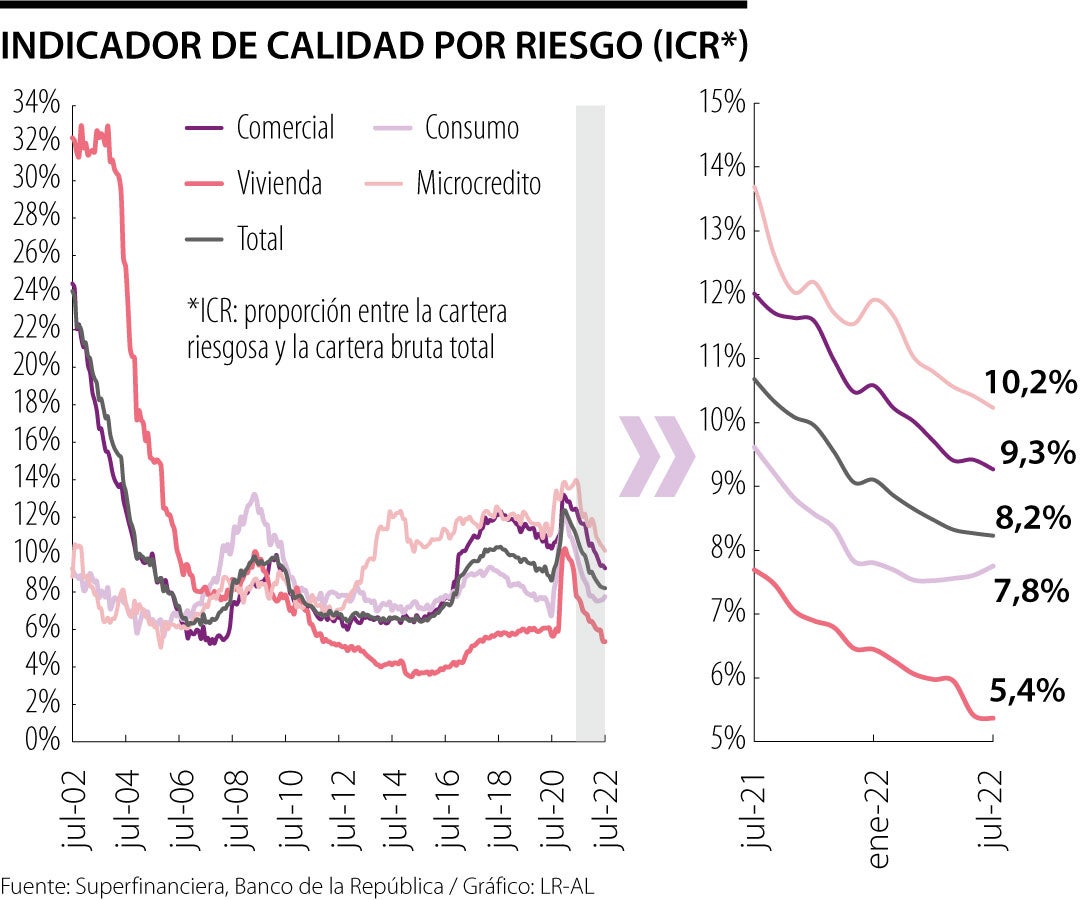

Por el lado del riesgo de crédito, se evidencian tres puntos clave: un aumento en el crédito a los hogares, una elevada razón de deuda a ingreso disponible en ellos y una creciente carga financiera. Sin embargo, el informe hace claridad en que, la cartera vencida y riesgosa de los hogares se ubica en niveles bajos.

Sumado a esto, los avances en la medición de su carga financiera permiten monitorear de mejor forma y tomar de acciones de supervisión oportunas.

Frente a estas carteras vencidas y riesgosas, para todas las modalidades, salvo consumo, se registraron decrecimientos en lo corrido del año, lo cual se ha reflejado en disminuciones en los indicadores de riesgo de crédito.

En cuanto a la cartera de consumo, el informe destaca que, en términos nominales, el saldo de préstamos de consumo que presenta una mora superior a 30 días pasó de decrecer 21,2% anual en enero de 2022 a expandirse a una tasa de 13,9% en agosto del mismo año.

El crecimiento moderado de la cartera bruta total, junto con la dinámica de contracción presentada para las carteras riesgosa y vencida, han resultado en una mejoría de los indicadores tradicionales de riesgo de crédito.

Con esto, el ICR, es decir, la proporción entre la cartera riesgosa y la cartera bruta total, evidenció que su agregado de julio es el más bajo registrado desde diciembre de 2016.

Esto permite entender que las distintas vulnerabilidades presentes en el sistema financiero de Colombia, aunque merecen atención, aún se encuentran por niveles lejanos a lo que podría ser un riesgo latente para el país.

El rally navideño se refiere a las alzas que suelen registrarse en los mercados de valores durante los últimos días de la temporada

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

La prima de los seguros para robo de celulares están entre $6.000 hasta $55.000 al mes con cobertura total o parcial del dispositivo