MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

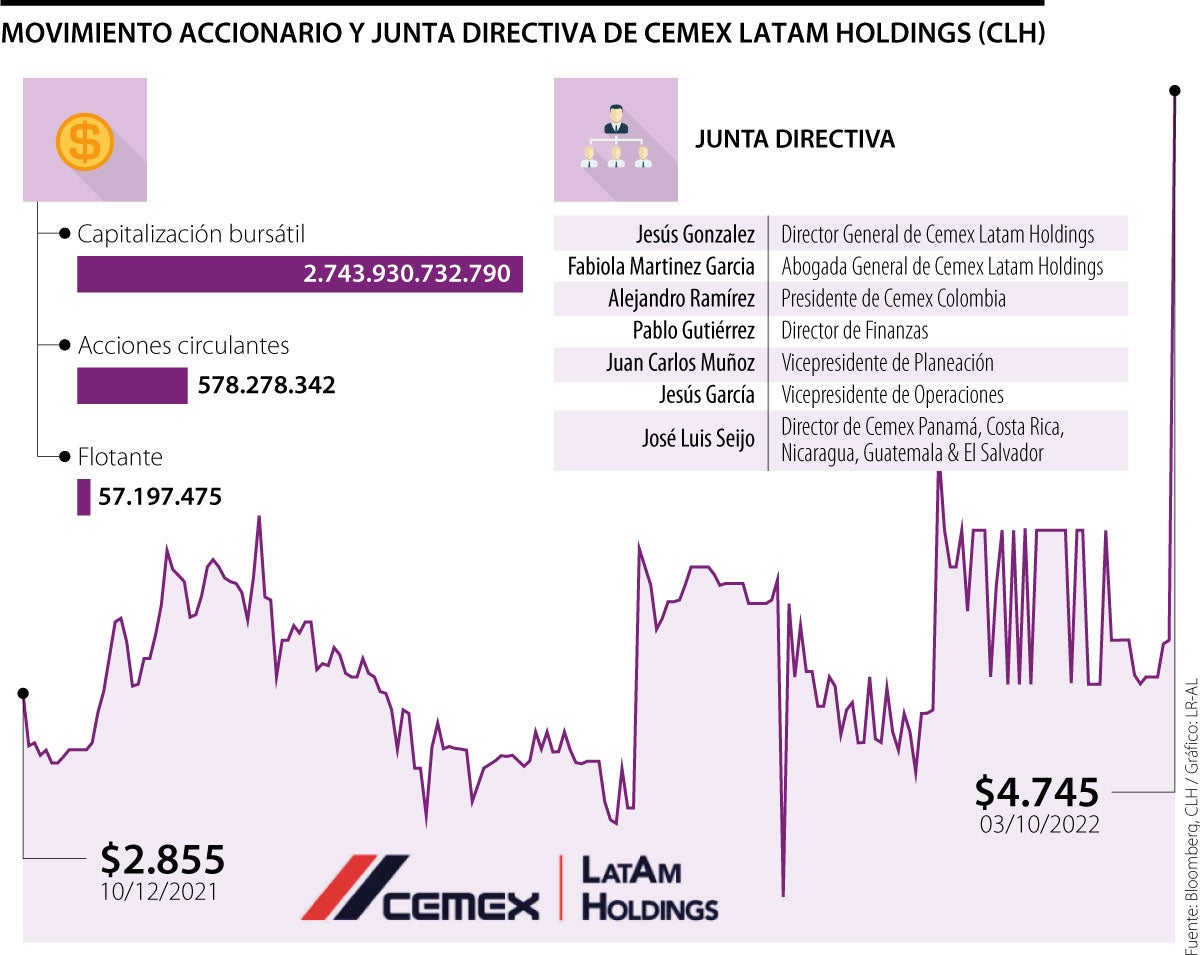

Cemex España, el socio mayoritario, dijo que aceptará la propuesta en la asamblea extraordinaria. La especie cerró ayer en $4.745

Luego de la propuesta hecha por Cemex España, accionista mayoritario de Cemex Latam Holdings (CLH), para deslistar las acciones ordinarias de la sociedad en el Registro Nacional de Valores y Emisores (Rnve) y la cancelación de la inscripción de dichas acciones en la Bolsa de Valores de Colombia (BVC), los títulos de la empresa constructora tuvieron un alza de más de 58%, cerrando en $4.745 en la jornada de ayer, el precio más alto de los últimos 20 meses.

La decisión del Consejo de administración de CLH de convocar a una reunión extraordinaria de accionistas tuvo efectos en el mercado bursátil, generando movimientos en el título, pues para hacer dicha cancelación se debe hacer una Oferta Pública de Adquisición (OPA) de desliste, para comprar el flotante de la compañía que aún circulan en la bolsa local.

Hoy, la compañía tiene 578,2 millones de acciones en circulación, de las que 57,19 millones hacen parte del flotante, es decir, los títulos de pequeños inversionistas que serían los que venderían en la OPA.

Los socios de CLH son Cemex España, S.A con 516,23 millones de títulos, lo que equivale 89,3% de la constructora; Cemex Latam Holdings, S.A. con 18,7 millones (3,24%); Familia Piñera Echenique con 18,7 millones (1,80%); Colfondos con 8,8 millones (1,53%); Albarracin Manuel Guillermo Jara con 4,2 millones (0,73%); entre otros.

“Los mercado empiezan a especular cuál sería ese precio de compra y por eso incrementa el valor , seguramente ofrecerán un precio mayor que el que venía registrando”, dice Omar Suárez, gerente de renta variable en Casa de Bolsa.

Para Andrés Moreno, analista financiero y bursátil, “por el desliste se está especulando que el precio de la OPA tiene que parecerse un poco al valor en libros. No siempre es cierto, pero la acción está subvalorada, y el valor en libros está altísimo, es de $8.600, mientras que la acción estaba en la bolsa a $3.000”.

La convocatoria a la Junta deberá ser efectuada y publicada el 7 de octubre de 2022, una vez se cuente con la documentación soporte necesaria para el análisis de los accionistas de CLH. La fecha tentativa de la Junta sería la del 8 de noviembre de 2022.

Con esta oferta, los accionistas minoritarios estarían obligados a aceptar, pues el porcentaje que tienen es muy pequeño en comparación con Cemex España.

“Los emisores de una acción militar tienen acceso a los mecanismos de desliste en el momento en que su estrategia financiera requiera un cambio estructural: sacar el instrumento del mercado. Deben generar un prospecto donde explican razones y motivos, junto a todas las condiciones para el desliste. Hay que tener especial atención al prospecto de dicha OPA, con el fin de determinar la conveniencia de la operación”, comentó Diego Palencia, vicepresidente de investigación de Solidus Capital Banca de Inversión.

Cemex España, siendo el socio mayoritario de CLH, manifestó que en la reunión votará a favor de la cancelación de las acciones ordinarias de la sociedad en el Rnve y la BVC.

Luego de la reunión, la Junta, sujeta a obtener las autorizaciones correspondientes, y en especial de la Superintendencia Financiera, buscaría la OPA de desliste, sujetándose a lo que establece la regulación aplicable a tal efecto.

El metal precioso al contado subía 1,4% hasta los US$3.217,78 la onza. El lingote alcanzaba un máximo histórico de US$3.219,84 a principios de la sesión

El informe de Binance Research revisa a detalle cómo el endurecimiento arancelario, liderado por Estados Unidos, está alterando las perspectivas macroeconómicas

Las llaves son datos fáciles de recordar, como el número de cédula, celular, correo electrónico o un código que tenga presente o que identifican una cuenta de ahorros, sin tener la necesidad de memorizar largos números de cuenta