MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

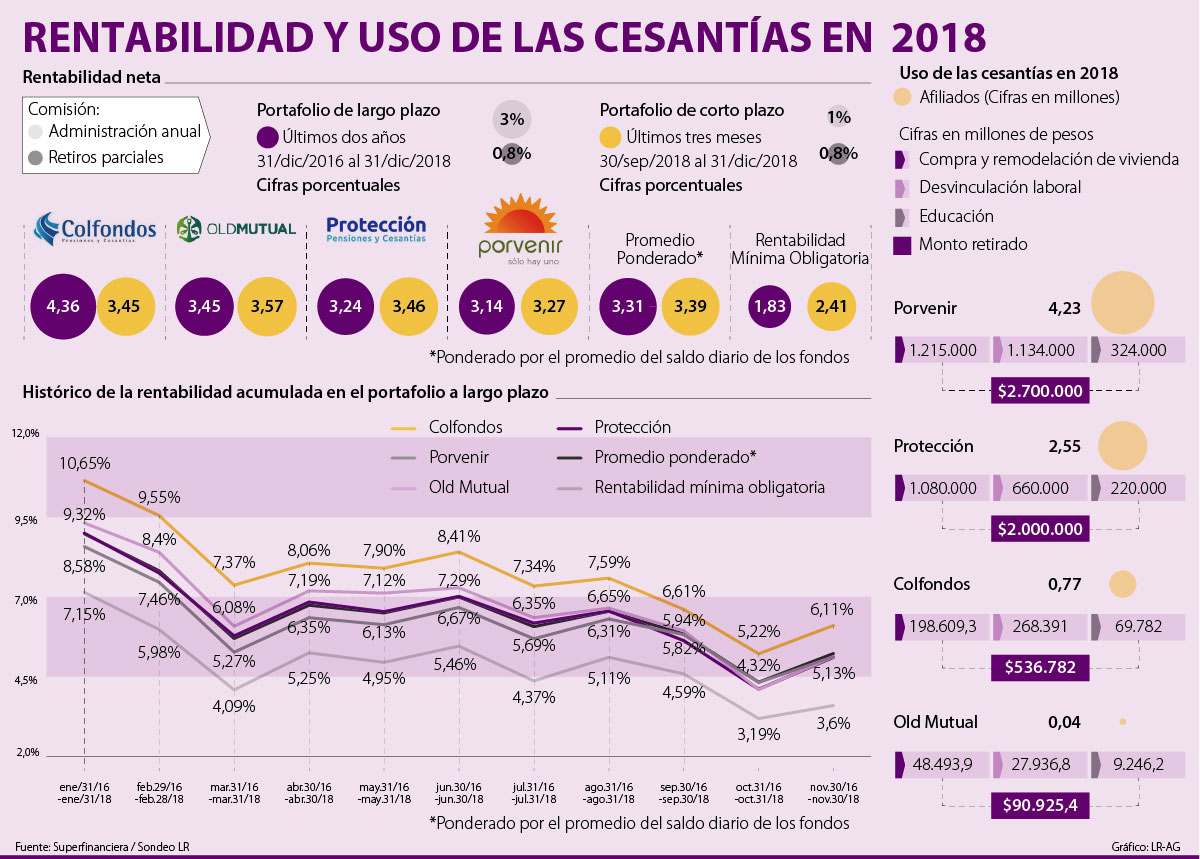

El rendimiento promedio del portafolio de largo plazo fue 3,31%

Teniendo en cuenta que son un seguro para el desempleo, uno de los aspectos que los trabajadores deben tener en la cuenta al escoger el fondo que administra sus cesantías es su rentabilidad, a pesar de que el histórico de estos rendimientos no garantice que su desempeño en el futuro será igual.

El beneficio promedio de los privados en el portafolio de largo plazo se calculó en 3,31% en el periodo comprendido entre diciembre de 2016 y el mismo mes de 2018, según la información disponible en la Superintendencia Financiera. Colfondos se destacó como la administradora con mayores ganancias para sus afiliados con 4,36%.

Alain Foucrier, presidente del fondo, atribuyó los buenos resultados a la labor de quienes estructuran y desarrollan la estrategia de inversión.

“Es un equipo que suma años de experiencia y cuenta con el conocimiento y habilidad para enfrentar y aprovechar las coyunturas puntuales de los mercados. Nuestros afiliados pueden tener la tranquilidad de que el manejo de las inversiones se ejecuta bajo las directrices que se imparten desde las diferentes instancias que tiene la AFP y la regulación local, para lograr un manejo eficiente y seguro de los ahorros de los afiliados”, resaltó.

La segunda administradora en dar mayor rentabilidad en el portafolio de largo plazo fue Old Mutual, con 3,45%; la tercera fue Protección, con 3,24%, y la última fue Porvenir, con 3,14%. Para este periodo, la rentabilidad mínima que la Superfinanciera estableció que los fondos le debieron entregar a sus afiliados por sus aportes fue de 1,83%.

Por su parte, en el portafolio de corto plazo, que calcula su margen rentable por un periodo de tres meses, desde septiembre hasta diciembre del año pasado, el promedio se ubicó en 3,39%. La administradora con más réditos fue Old Mutual, cuyos rendimientos llegaron a 3,57%.

“En Old Mutual ponemos a disposición de nuestros clientes la experiencia y conocimiento que nos caracteriza en gestión de portafolios. Seguiremos trabajando por ofrecer la mejor asesoría y acompañar así a nuestros clientes a que alcancen sus metas de ahorro e inversión”, recalcó Santiago García, presidente de Old Mutual.

Para los últimos tres meses del año pasado, la segunda administradora con la mayor rentabilidad fue Protección, con 3,46%; seguida de cerca por Colfondos, cuyos rendimientos llegaron a 3,45%. En cuarto lugar, se ubicó Porvenir, con 3,27%. El beneficio mínimo que estos fondos le debieron entregar a sus afiliados en este periodo fue de 2,41%.

El próximo 15 de febrero, los empleadores deberán haber consignado las cesantías de sus trabajadores. Solo en los fondos privados se espera que 7,57 millones de trabajadores reciban esta prestación, que son los afiliados a las administradoras. En 2018 la cifra retirara fue de $5,5 billones.

Estos recursos pueden ser retirados por los trabajadores bajo tres escenarios específicos: ante la desvinculación laboral, para comprar o mejorar vivienda y para educación del trabajador o de su núcleo familiar. Vale la pena mencionar que, hasta diciembre de 2018, la comisión que cobraban los fondos por los retiros parciales de las cesantías era de 0,8%.

De acuerdo con lo reportado por las administradoras, el año pasado, en tres de los cuatro fondos la mayoría de las cesantías retiradas se destinó para temas relacionados con vivienda. Asofondos reportó que se destinaron $2,95 billones para este propósito.

Igualmente, dio a conocer que $1,84 billones se retiraron por desvinculación laboral, mientras que $540.000 millones se usaron para financiar estudios.

Jorge Llano, director de Estudios Económicos de Asofondos, recomienda que estos recursos se utilicen para cuando la persona quede sin trabajo, que fue para lo que se idearon inicialmente.

“Las cesantías se crearon con el objetivo de mantenerse invertidas por largos periodos de tiempo, para así cuando la persona se quede sin trabajo tenga un ahorro importante que le permita iniciar una nueva búsqueda con la mayor tranquilidad posible. Es por este motivo que quienes dejan las cesantías invertidas por más tiempo tienen las mejores ganancias de su ahorro. En contraste con quienes retiran pronto sus recursos y no dan tiempo para generar buenos rendimientos”, dijo.

Trabajadores que no tienen derecho a estos recursos

Los trabajadores que cuentan con salario integral o son independientes no tienen derecho a cesantías, por lo tanto, se recomienda crear un fondo de reserva por si pierden el trabajo o no tienen contratos. Expertos en finanzas personales recomiendan que se destine un porcentaje de los ingresos mensuales (puede ser 8%) o de los contratos, para alimentar este fondo. Se sugiere que únicamente disponga de estos recursos en caso de una eventualidad laboral.

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

Algunas de las recomendaciones de los analistas son invertir en CDT, ETF o acciones locales e internacionales, con el fin de diversificar ingresos

Los precios del crudo declinaban el jueves, después de que la Fed indicó que ralentizará el ritmo de recortes de las tasas en 2025