MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

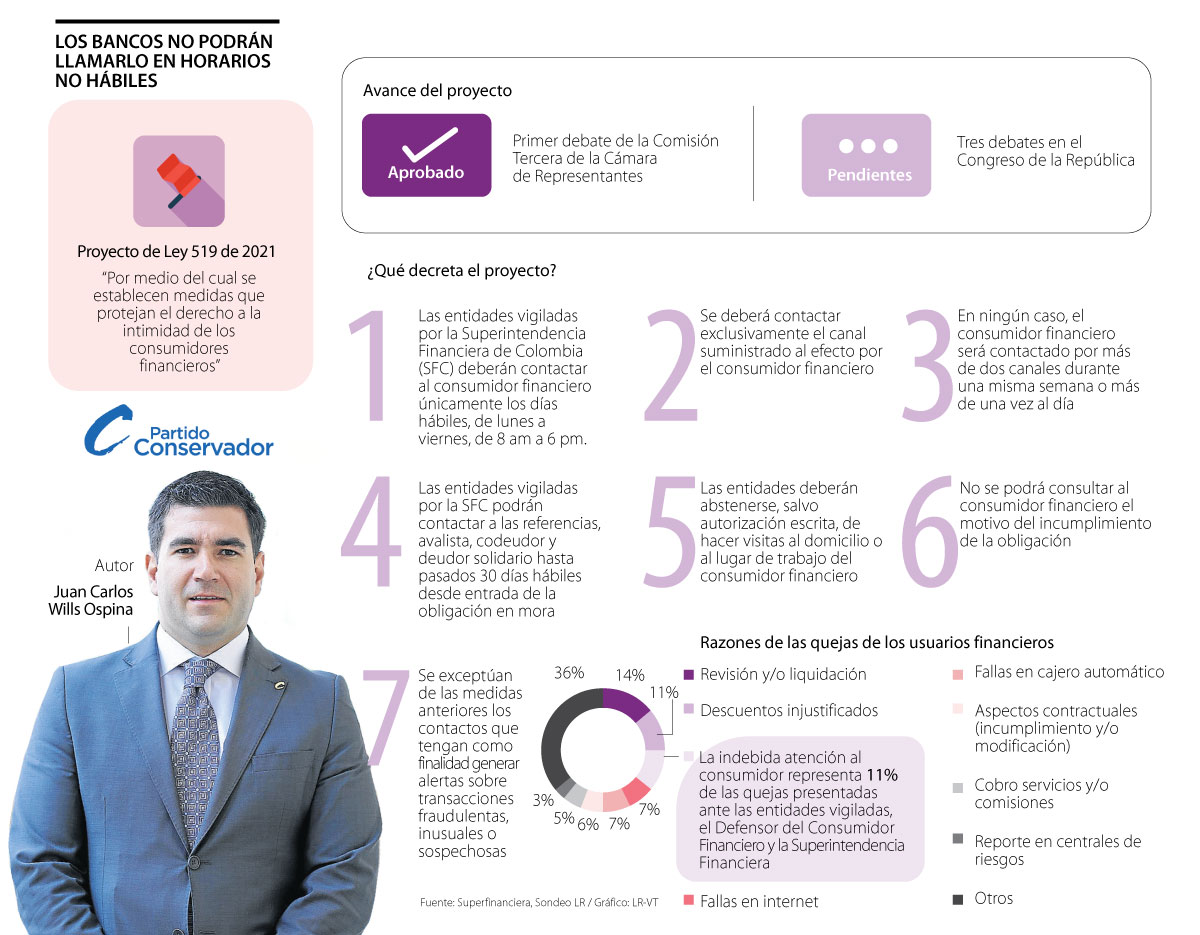

La propuesta fue aprobada por la Comisión Primera de la Cámara esta semana; para llegar a la sanción presidencial debe pasar por tres debates más

En el Congreso se debate una iniciativa que, de ser aprobada, será música para los oídos de los consumidores financieros. El proyecto de ley 519 de 2021 o, como es coloquialmente denominado, la ley ‘Dejen de Fregar’, es una propuesta que busca proteger la intimidad de los clientes de las entidades vigiladas por la Superintendencia Financiera de Colombia (SFC).

Juan Carlos Wills Ospina, representante a la Cámara por el Partido Conservador y autor de la iniciativa, expresó que “este proyecto obedece al malestar generalizado de esa violación al derecho a la intimidad que han tenido las entidades financieras todos estos años; este proyecto es muy sencillo, pero seguramente le va a cambiar la vida a mucha gente”.

Esta semana, la propuesta fue aprobada por la Comisión Primera de la Cámara de Representantes; para llegar a sanción presidencial debe pasar por tres debates más en Cámara y Senado.

El documento decreta que las entidades vigiladas por la SFC deberán contactar al consumidor únicamente los días hábiles, es decir, de lunes a viernes, en un horario establecido de 8 a.m. a 6 p.m.

El proyecto de ley también busca limitar el número de llamadas o mensajes que envían los bancos, aseguradoras, compañías de financiamiento o demás actores del sector. El consumidor financiero no podrá ser contactado por más de dos canales durante una misma semana o por cualquier canal más de una vez al día. Las comunicaciones podrán ser exclusivamente a través de los canales proporcionados por el cliente.

Las entidades deberán abstenerse, salvo autorización escrita, de hacer visitas al domicilio o al lugar de trabajo del consumidor financiero o consultar al consumidor financiero el motivo del incumplimiento de la obligación.

La única excepción a lo establecido es cuando los contactos con los clientes tienen como finalidad generar alertas sobre transacciones fraudulentas, inusuales o sospechosas.

“Hemos avanzado en la aplicación de buenas prácticas y altos estándares de gestión de cobranza en las entidades vigiladas partiendo del respeto a la vida privada y hábitos de los consumidores financieros. Extender estas prácticas a otros sectores no vigilados por la Superfinanciera es importante para asegurar la protección integral de los consumidores”, dijo el superintendente financiero, Jorge Castaño.

Esta ley busca aliviar a miles de consumidores que llegan a sentir el contacto de los bancos como acoso. “La reglamentación es importante porque se ha llegado a niveles de acoso muy grandes a los consumidores financieros, al punto que se ha llegado a realizar llamadas preventivas para cobrar. Las llamadas ahora pueden ser desde las 6 a.m., hasta las 8 p.m. o, incluso, los fines de semana y, por lo general, son llamadas computarizadas, ni siquiera son personas las que llaman y, si las personas no contestan, vuelven a mandar la llamada hasta cinco o seis veces”, explicó Juan Pablo Granada, presidente de Customer Index Value.

Pese a que muchas personas no denuncian este tipo de problemas, el trato indebido al consumidor financiero representó 11% de las quejas dirigidas a las entidades vigiladas, la SFC y al Defensor del Consumidor Financiero, en el segundo trimestre del año.

La incitativa ha tenido gran acogida en redes sociales, donde, incluso, las personas han solicitado que se aplique la normativa para las empresas de telecomunicaciones.

El documento también destaca que “el incumplimiento de las medidas de protección de que trata la presente ley, se considerará práctica abusiva en los términos del artículo 12 de la Ley 1328 de 2009, y se sancionará conforme al Capítulo VIII del Título I de la misma y sus normas complementarias”. Las sanciones mencionadas son impuestas por la SFC y la Defensoría del Consumidor Financiero.

Según Wilson Triana, experto en banca y seguros, “la comunicación de las entidades financieras con sus clientes es muy importante, necesaria y de doble vía; la banca debe fortalecer e invertir en sólidos canales digitales para esta actividad. Los usuarios también necesitan respuestas inmediatas a sus solicitudes, deben entender que la tecnología avanza y la forma de comunicarnos cambió, es más efectivo y menos costoso un chat que una llamada poco cordial y en horas indebidas”.

Buenas prácticas de cobranza

La SFC tiene disponible en su página web una guía de buenas prácticas de cobranza. Entre las recomendaciones principales está el respetar al consumidor financiero, abstenerse de abusar de su posición dominante contractual y procurar realizar los cobros en horarios acordes con la actividad económica del consumidor, información que debe ser actualizada permanentemente.

Además, las entidades financieras deberían ofrecer alternativas eficaces y adaptables a las situaciones particulares de sus clientes y dar tratamiento diferenciado en el cobro de los créditos, atendiendo el nivel de riesgo de cada persona.

El ente recomienda contar con una estrategia integral de la gestión de cobranza acorde con su plan de negocios y apetito de riesgo que incluya, una vez detectado el deterioro, objetivos estratégicos para su reducción en límites de tiempo realistas y suficientes. Y es importante incorporar estas prácticas como parte integral de sus políticas internas.

Esta guía está disponible hace varios años y no surgió a raíz del proyecto de ley, pues hace parte del esfuerzo del regulador financiero por mejorar la atención al cliente.

Los otros proyectos de ley que involucran al sector financiero

El proyecto de Ley 164 de 2020 pretende la exoneración de costos operativos financieros para las transferencias monetarias no condicionadas, es decir, las transferencias de subsidios de programas como Ingreso Solidario, la compensación del IVA, Familias en Acción, Colombia Mayor y Jóvenes en Acción. Ni la banca ni el gremio de servicios postales están de acuerdo con la medida ya que, según ellos, atenta contra los programas de dispersión de recursos del Estado porque habrá menos jugadores que participen.

La paytech construyó en ocho meses una solución integral que estará conectada directamente a Visa y Mastercard

Durante 2024, Colombia registró importaciones desde China por más de US$14.700 millones, mientras que envió poco más de US$463,1 millones

Cobertura médica, cancelaciones, y pérdida de equipaje son algunas de las prevenciones más demandadas por los viajeros. El costo varía según el destino final