MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Aunque un buen número de jóvenes están cotizando, muchos no entienden cómo lo hacen o si están en el régimen público o privado.

Hoy en día, entre Colpensiones y los Fondos Privados (AFP), hay cerca de 24 millones de colombianos afiliados a alguno de los dos sistemas para lograr su pensión. Sin embargo, menos de 13 millones son usuarios activos, una cifra que llama la atención ya que buena parte de esta población la componen jóvenes que no entienden cómo funciona el sistema pensional, razón que explica la creencia popular de los millennials que dice: “jubilarse es imposible”.

A raíz de esto, LR consultó con algunos de los fondos privados sobre las dudas más frecuentes que tienen aquellas personas que nacieron entre los 80 y finales de los 90; pues hoy son más de 30% del mercado laboral y no saben cómo funcionan los aportes o por qué mes a mes les descuentan de su salario.

¿Cuál es la edad de jubilación?

Es la duda más común. No solo de jóvenes sino de cualquier generación, y es normal porque esta pregunta depende según el régimen (público o privado). En Colpensiones la edad de jubilación para mujeres es 57 años y 62 para hombres, además debe contar con 1.300 semanas cotizadas.

En un fondo privado el tiempo cambia, según Santiago Montenegro, presidente de Asofondos, “es más fácil jubilarse en los fondos de pensiones porque usted puede hacerlo a cualquier edad si tiene el capital para financiar un salario mínimo. Si no tiene el capital, pero sí la edad, y ha cotizado 1.150 semanas, (tres años menos que en Colpensiones), garantiza una pensión de salario mínimo”.

¿Es lo mismo estar en Colpensiones que en un fondo privado?

No. Es una de las preguntas más comunes entre los jóvenes, hoy en día muchos están afiliados a Colpensiones porque algún familiar dijo que llevaba allí muchos años, pero son sistemas totalmente diferentes que intervienen en el dinero que puede ganar para el retiro.

El sistema público (Régimen de Prima Media), funciona como una especie de ahorro colectivo, en el cual el monto de su ahorro no es el determinante del valor final de su mesada pensional, sino que la pensión dependerá de la base de cotización de los últimos 10 años de vida laboral, es decir de cuánto es su salario en esa década.

En las AFP, cada persona tiene una cuenta de ahorro individual, sus aportes tienen un rendimiento superior a la inflación y la pensión se podrá lograr cuando en esa cuenta se tenga el dinero correspondiente a una mesada igual o mayor a 110% de un salario mínimo.

¿Qué son los multifondos?

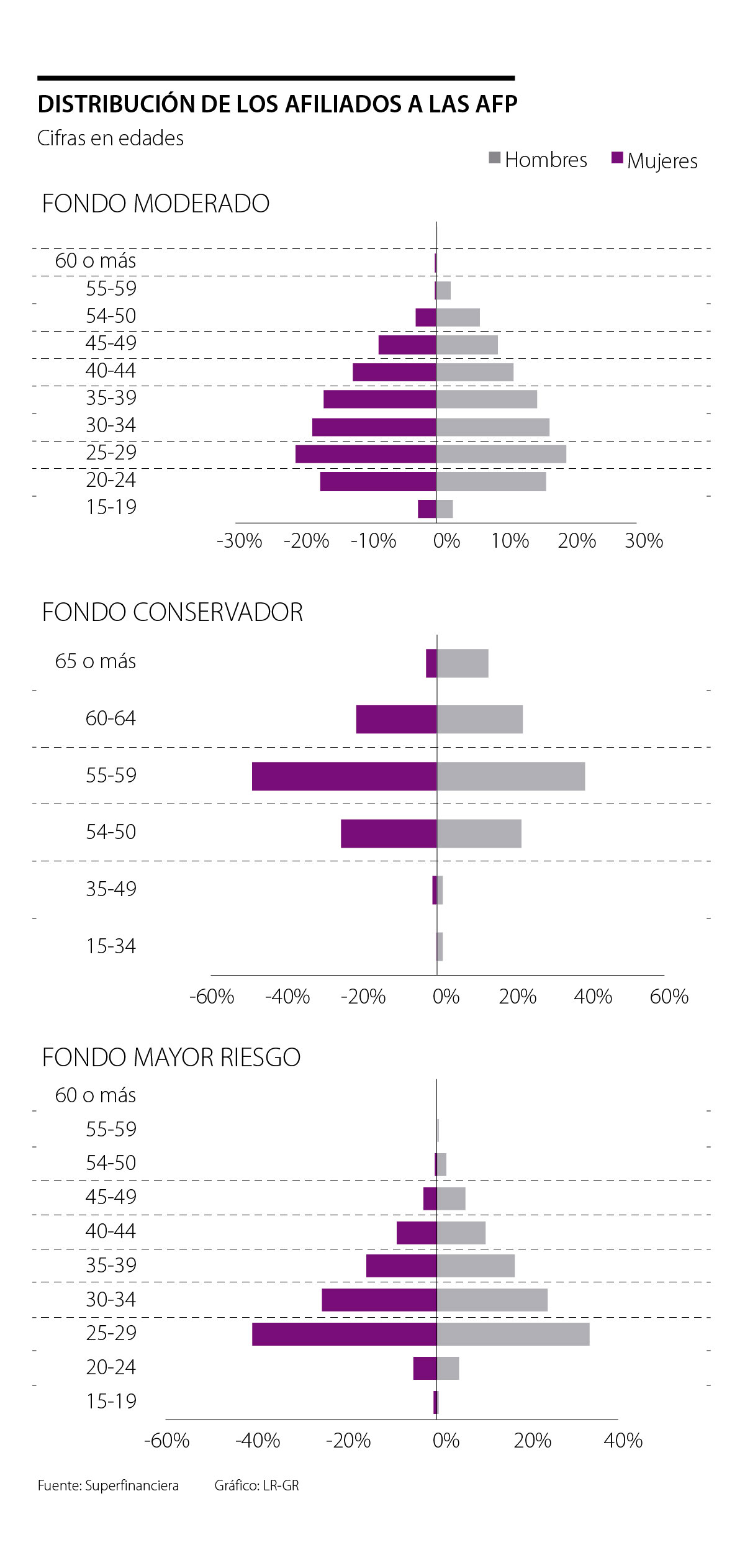

Si usted elige un fondo privado, la AFP administrará su dinero en uno de los tres tipos de fondos llamados multifondos. Los tres tienen la misma misión, generar una rentabilidad. Los que existen son moderado, conservador, y mayor riesgo.

El conservador se sugiere para quienes están próximos a pensionarse porque hay baja volatilidad, pero como el riesgo es menor, las rentabilidades son pocas; el siguiente es el moderado para quienes están en la mitad de la vida laboral, no tiene tanta volatilidad; y el de mayor riesgo es recomendable para los más jóvenes ya que en caso de pérdidas tiene más tiempo para recuperarse, además, ofrece más ganancias.

¿Cuánto me descuentan del salario para pensión?

Un trabajador hace aportes para su pensión equivalentes a 16% de su salario, lo que equivaldría a $160.000 en un sueldo de $1 millón, 11,5% se guarda como ahorro ($115.000), 1,5% ($15.000) va al fondo de garantías de pensión mínima el cual les ayuda a obtener una pensión de salario mínimo a quienes tienen las semanas requeridas pero no el ahorro suficiente; y 3% ($30.000) se va para la comisión.

¿Qué pasa con mis ahorros si no logro pensionarme?

“Si es cliente en Colpensiones le regresan el dinero aportado, ajustado con la inflación, mientras que en un fondo privado hay más opciones para ganar ya que es el ahorro total más las rentabilidades que logró el dinero en los multifondos durante los años”, dijo Alain Foucrier, presidente de Colfondos.

¿Me puedo cambiar cuando quiera de régimen?

La única condición es que lleve mínimo cinco años como cotizante en el régimen en el que está. Y si quiere durar unos años en AFP y luego Colpensiones, solo se podrá 10 años antes de la edad de jubilación.

La visión de MejorCDT nació de una realidad compartida por muchos colombianos: la dificultad para acceder al CDT más rentable de manera sencilla

Con más de 500.000 clientes, la entidad sigue comprometida con la misión de brindar servicios bancarios accesibles y de alta calidad

Los comercios suelen cobrar un porcentaje por el uso de tarjetas para cubrir gastos, aunque legalmente están en libertad de hacerlo, no deberían