MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Valores Bancolombia fue la firma con más utilidades al registrar $26.787 millones en julio. Le siguió Credicorp Capital, con $20.778 millones;

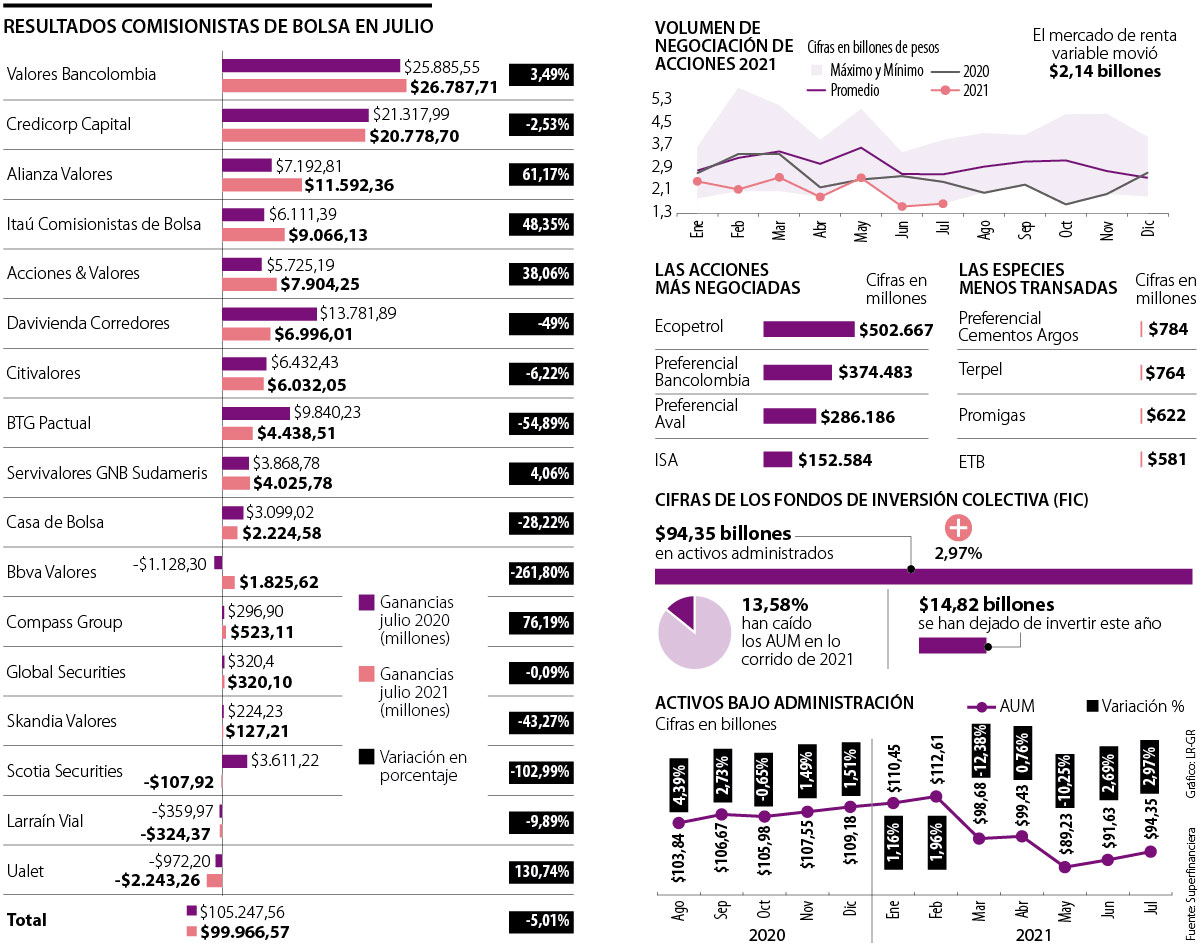

Las comisionistas de bolsa registraron ganancias por $99.966 millones en julio, una cifra 5,01% menor frente al mismo mes del año pasado, cuando reportaron $105.247 millones.

Valores Bancolombia fue la firma con las utilidades más altas, al registrar $26.787 millones en julio. Le siguió Credicorp Capital, con $20.778 millones; Alianza Valores, con $11.592 millones; Itaú Comisionista de Bolsa, con $9.066 millones; y Acciones & Valores, con $7.904 millones.

Las comisionistas que menos percibieron rentabilidad en julio fueron Ualet, con pérdidas por $2.243 millones; Larraín Vial, con -$324 millones; Scotia Securities, con $107 millones; Skandia Valores, con $127 millones; y Global Securities, con $320 millones.

Para ese mismo periodo, se registró un volumen de negociación de acciones en la Bolsa de Valores de Colombia (BVC) de $1,64 billones, lo cual representó un aumento de 9,33% frente a junio, cuando se transaron cerca de $1,5 billones. Entre las acciones que más se negociaron estuvieron Ecopetrol, con $370.397 millones movidos; Preferencial Aval, con $289.787 millones; Preferencial Bancolombia, con $234.402 millones; y el título ordinario de Bancolombia, con $146.797 millones.

Las especies registraron menor flujo de capital fueron Preferencial Cementos Argos, con $1.758 millones negociados; Terpel, con $1.673 millones; Promigas, con $1.277 millones; y ETB (Empresa de Telecomunicaciones de Bogotá), con $719 millones.

“Hemos visto una salida de inversionistas extranjeros en lo corrido del año, lo cual se debe a factores locales, como el retiro de la reforma tributaria del exministro, Alberto Carrasquilla, la rebaja de la calificación de Colombia y la incertidumbre fiscal. Aunque se aprobó el nuevo proyecto, faltarían más cambios estructurales por realizar”, dijo Omar Suárez, gerente de estrategia y renta variable de Casa de Bolsa.

Muestra de ello es que, entre junio y julio, el volumen de compra por parte de foráneos subió 4,36%, de $434.187 millones a $453.158 millones. La venta de acciones de este segmento también aumentó, con un alza de 38,06%, al pasar de $546.776 millones a $754.898 millones.

Para Wilson Tovar, gerente de Investigaciones Económicas de Acciones & Valores, “desde el inicio del año, el índice Msci Colcap solo ha caído hasta acumular pérdidas de 16% a mediados de mayo, para luego recuperarse 7% y volver a caer a inicios de julio. Aun nos falta recuperar los niveles con los que comenzamos”.

El experto destacó que, por ahora, persiste un mal comportamiento de la demanda pese a los máximos de estos activos en el mundo. “Quizás la rebaja en la calificación deprimió a los inversionistas y la falta de compradores extranjeros no deja mayor confianza”, dijo.

Al cierre del mismo mes, los activos bajo administración (AUM, por sus siglas en inglés) en los Fondos de Inversión Colectiva (FIC) aumentaron 2,97% a $94,35 billones; es decir, se percibió el ingreso de $2,71 billones más en dicho periodo. Sin embargo, en lo corrido del año, esta misma cifra ha caído cerca de $14,82 billones o -13,58%.

Aun así, debido a la pérdida del grado de inversión y la persistente extensión de los contagios, se vivió una moderación en el apetito de riesgo, factor reflejado en los fondos balanceados, los cuales suelen ser una alternativa en la que el dinero se destina a renta fija y renta variable, ofreciendo la posibilidad de contar con un portafolio diversificado de acuerdo a un perfil dinámico.

En esta canasta, la categoría de balanceado moderado presentó el mayor incremento, con un crecimiento de 7,19%, seguido por la renta fija corto plazo, con un incremento de 6,05% y la renta fija en entidades públicas, con un aumento de 5,91%. Los fondos de renta fija a mediano plazo fueron los que presentaron una mayor variación negativa porcentual, al caer 6,14%.

Para Tovar, “las razones para esta volatilidad son claras. En marzo afectó mucho a nuestra renta fija local lo que ocurrió con los Tesoros en Estados Unidos, cuando las tasas aumentaron a una gran velocidad y de manera muy fuerte, lo que al final terminó golpeando nuestros mercados”.

Francisco Chávez, director de Estrategia de Inversión de Fiduoccidente, destacó que “en los mercados globales se han visto variaciones muy positivas gracias a que ha sido un año de recuperación económica de la crisis por la cual atravesó el mundo”.

El experto dijo que, dentro del mercado de capitales, el accionario es el que mejor comportamiento ha tenido a nivel global, especialmente el norteamericano. “El mercado de renta fija ha sido sumamente volátil debido a las expectativas de los datos de inflación, los cuales generaron un aumento de las tasas de interés exponencial. Las divisas siguen viendo una volatilidad marcada por la devaluación de las economías emergentes”, agregó.

Movimiento del Msci colcap

El índice bursátil Msci Colcap ha se cotiza a 1.321,85 puntos luego de caer 0,11% durante la última jornada. En lo que va del segundo semestre del año ha caído 6,88%, mientras que durante el primer semestre bajó 12,16%. Si se observa el comportamiento en lo que va de 2021, ha descendido 8,07%.

¿En qué tipo de inversiones enfocan sus operaciones estas firmas?

Las comisionistas de bolsa se dedican al negocio de asesoramiento de emisión o banca de inversión, guía de inyección de capital en el mercado de renta variable, administración de Fondos de Inversión Colectiva (FIC) en todas las categorías, Fondos de Capital Privado y gestión de posición propia, lo cual incluye TES, acciones y divisas, en particular, el peso colombiano. Adicionalmente, ofrecen asesoría de cubrimiento de riesgos con el mercado de derivados y contratos de corresponsalía, entre otras tareas.

Al margen del incremento mensual en la tasa de usura, los analistas aseguran que la reducción anual desde 45,41% hasta el dato actual de 25,97% brinda oportunidades

La entidad ubicó la cifra en 25,97%, lo que representa un incremento de 35 puntos básicos (0,35) frente a la tasa vigente en abril

La compañía afirmó, a través de un comunicado, que esta operación representa un proceso de refinanciamiento de la deuda actual