MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

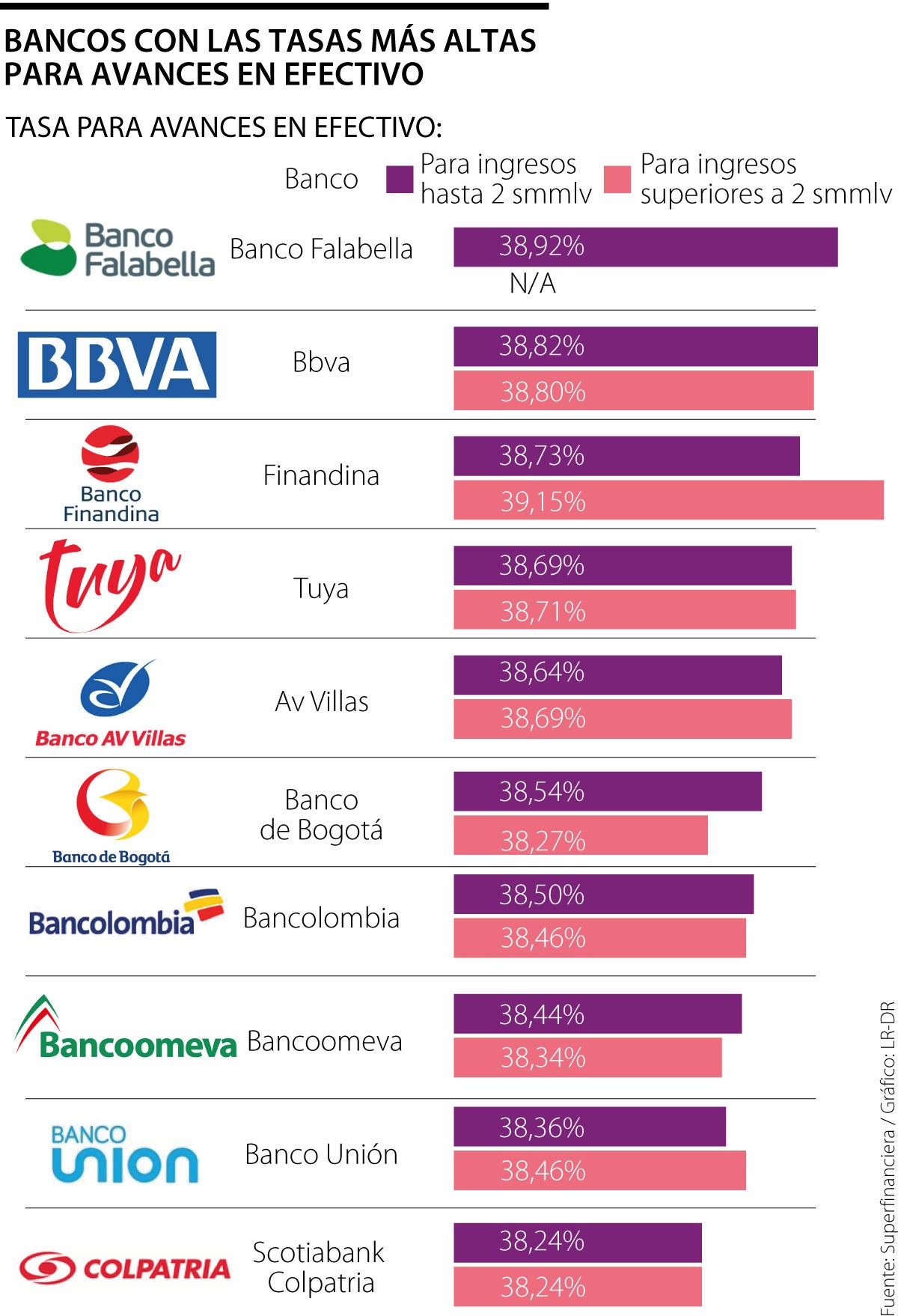

Bancos con las tasas más altas para avances en efectivo

La tasa promedio ponderada de los avances con tarjeta de crédito es de 38,6%, mientras que la usura fue de 39,8% en octubre

Si está corto de dinero y está pensando en hacer un avance en efectivo con su tarjeta de crédito, debería considerar todas las variables que tiene esta opción que ofrecen las entidades bancarias.

La primera y, tal vez, más importante es la elevada tasa de interés que tiene este producto en los bancos. De acuerdo con cifras del portal de datos abiertos de la Superintendencia Financiera, la tasa promedio ponderada entre 21 bancos observados por la entidad es de 38,6% para los avances en efectivo. La cifra está solo un punto porcentual por debajo de la tasa de usura, que para octubre, se fijó en 39,8%.

El Banco Falabella es la entidad bancaria con la tasa de interés más alta para avances con tarjeta de crédito, la cual es de 38,92%. Le sigue Bbva que tiene una tasa de 38,82%, mientras que Finandina se ubica en el tercer puesto con 38,73%.

Otras entidades que están en este listado son las tarjetas de Tuya (38,69%), AV Villas (38,64%), Banco de Bogotá (38,54%) y Bancolombia (38,5%).

“La única situación que podría justificar el uso de un avance con tarjeta de crédito es una emergencia en la que definitivamente no tenga absolutamente ninguna otra fuente de financiación. De lo contrario, va a ser siempre la peor idea, porque siempre van a ser la fuente más costosa que existe”, dijo Juan Camilo Rivera, director de la carrera de Finanzas de la Universidad Javeriana.

“Además, tienden a tener costos ocultos ya sea por seguros o comisiones que la gente generalmente no conoce. Pero igual, en este caso, estos costos no son los que resultan significativos sino las tarifas visibles como es la tasa de interés”, agregó el experto.

Precisamente, las tasas de interés no son el único cobro o variable que le puede hacer una entidad financiera por esta opción de crédito. Aunque hay algunos bancos que le permiten elegir el número de cuotas al cual quiere diferir el avance, hay otras en las que no puede cambiar este plazo, en incluso, pueden diferirse hasta a 36 cuotas sin que pueda hacer nada.

Esto depende de la entidad financiera y la modalidad en la que solicite el avance, ya sea por medio de un cajero automático, con una transferencia virtual a su cuenta o directamente en un punto físico o corresponsal bancario.

A esto se le suman los costo por comisiones que suelen cobrar la entidades bancarias. Esto también depende del banco y del modo como retire o solicite el dinero del avance, pero los precios oscilan entre los $2.100 y hasta los $20.000, según la entidad, aunque muchas no la cobran.

Según datos de la Superfinanciera, entre los bancos con los precios más altos está AV Villas, el cual tiene los valores más costosos por el retiro del avance a través de cajeros, ya sean propios o de otra entidad, y también si es por internet.

También están otros como el Banco de Bogotá, Banco Popular y Bbva Colombia si solicita el producto en oficina. En la lista también aparecen Davivienda y Scotiabank.

La Superintendencia Financiera de Colombia certificó que la tasa de usura bajó en noviembre por séptimo mes consecutivo, por lo que los bancos no pueden cobrar más de 38,28% por los intereses; esto representó una caída de 101 puntos básicos frente a la que estaba vigente en octubre de 2023, que era de 39,80%.

Desde abril de este año, fecha en que la autoridad financiera empezó con los recortes en la tasa de usura para los bancos, ha recortado 830 puntos básicos en los últimos siete meses, aunque la disminución para noviembre fue menor a la de octubre, mes en el que se redujo 225 puntos básicos respecto a septiembre.

Urs Wietlisbach, cofundador de Partners Group, mantiene una apuesta importante en infraestructura con Prime Energía, empresa de generación eléctrica en Barranquilla

La entidad reguladora argumentó que la propuesta podría generar preocupaciones desde la libre competencia económica

Redeban lanzó esta iniciativa con algunos actores del sistema privado. En poco más de dos meses ya hay más de 30 millones de transacciones. Llaves podrían pasar a Bre-B.