MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Alternativas como la compra de cartera le pueden ayudar a manejar mejor su deuda.

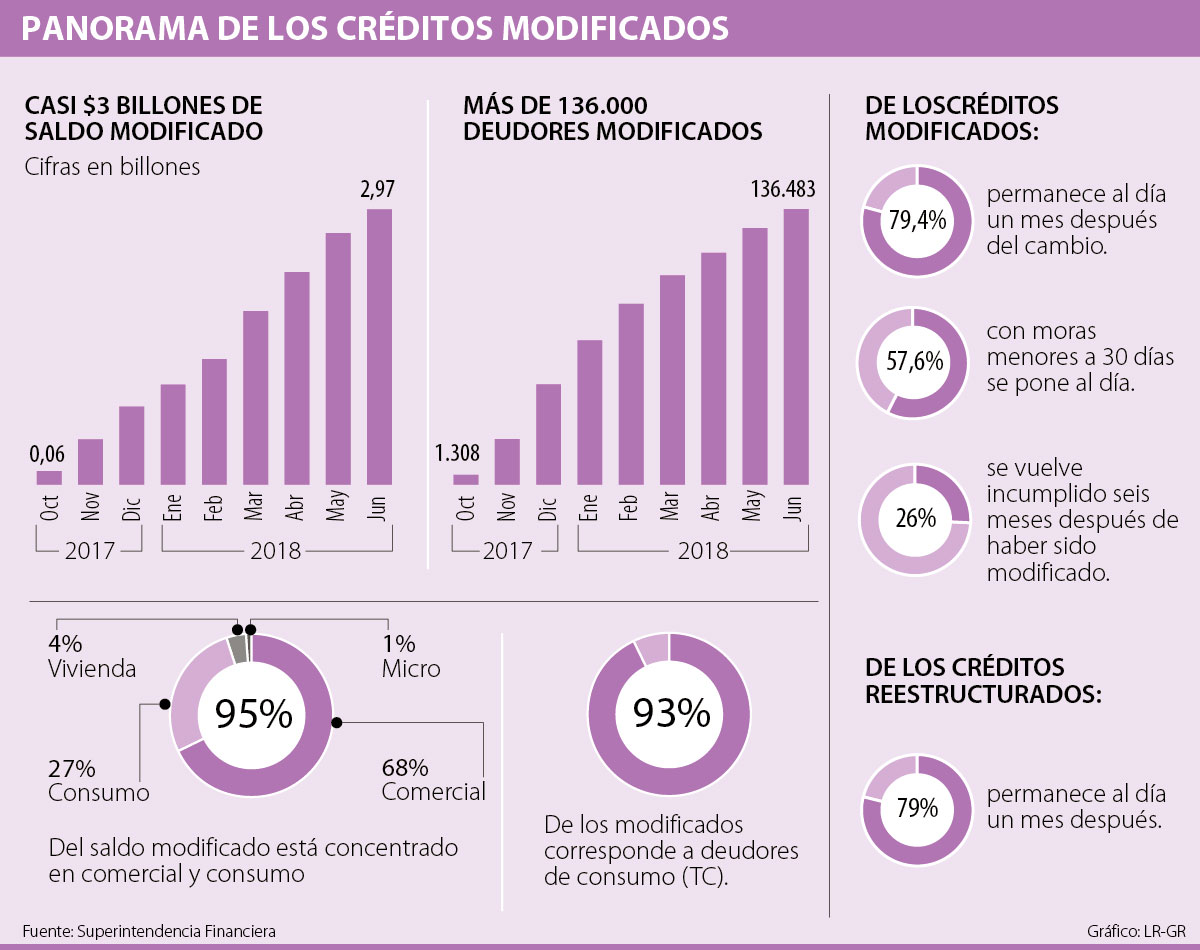

Con corte a junio de 2018, según cifras de la Superfinanciera, los colombianos le deben al sistema bancario y financiero $128,43 billones, de los cuales, $7,6 billones están en mora; es decir, 5,9% es la proporción de la cartera bruta que está vencida.

Para evitar caer en mora con sus obligaciones bancarias o salir de esta situación, usted debe tener en cuenta que los bancos tienen alternativas de las que usted puede hacer uso si está viendo que se puede quedar ‘colgado’ con sus deudas.

Según Andrés Rojas, vicepresidente de Asuntos Corporativos de la Asociación Bancaria y de Entidades Financieras de Colombia (Asobancaria), lo más importante es que si el usuario financiero siente que está ‘alcanzado’ con sus cuotas, o que por otros motivos considera que no podrá pagar a tiempo, se acerque a su entidad financiera y trabaje en un plan de pagos que le permita seguir cumpliendo con sus obligaciones sin caer en mora o en un proceso de cobranza.

Dentro de las opciones que han dispuesto las entidades están redefinir, reestructurar y compra de cartera.

La primera de estas consiste en redefinir las condiciones del crédito con las que este fue tomado al comienzo. Con este mecanismo, el usuario podrá enviar la deuda que tiene con un producto financiero a más plazos de los que ya tenía y dependiendo de la entidad, la tasa de interés puede mantenerse, subir o bajar.

En esta opción se destaca la Circular Externa 026 de 2017 de la Superintendencia Financiera de Colombia, creada con el fin de facilitar el proceso de redefinición de las condiciones de los créditos entre las entidades y los deudores que han visto afectada su capacidad de pago como consecuencia del ajuste en el ciclo económico.

El usuario podrá usar esta herramienta, siempre y cuando la obligación no haya alcanzado una mora consecutiva mayor a 60 días para microcrédito y consumo y 90 días para comercial y vivienda.

Es importante anotar que si el usuario incumple el nuevo acuerdo de pagos definido con la entidad, automáticamente será catalogado como un crédito reestructurado.

Como segunda opción está reestructurar el crédito, que consiste en renegociar las condiciones del mismo, pero a diferencia del anterior, cuando no se hace en los plazos estipulados en la primera opción, al usuario se le hace una anotación que quedará en el historial crediticio y que denota que tuvo dificultades para pagar y cayó en mora.

La tercera alternativa es acudir a la compra de cartera la cual consiste en unificar todas sus deudas con una misma entidad bancaria que podrá ofrecerle una mejor tasa de interés y extenderle el plazo del pago de sus obligaciones.

La situación de cada personas es diferente, por esto, Asobancaria recomendó que haga un análisis del momento económico que está atravesando y no dude en hablar con su entidad y llegar a un acuerdo.

Por último, tenga en cuenta que las entidades financieras no están obligadas a redefinir las condiciones de su crédito, estas realizarán las evaluaciones pertinentes y tomarán la decisión.

Planear sus finanzas también le puede ayudar

Según Alfredo Barragán, experto en banca de la Universidad de los Andes, los colombianos deben prever sus gastos, realizar una planeación de sus finanzas con el fin de tener control de sus ingresos y egresos. Esta situación podría evitar ponerlo en apuros a futuro con el pago de las obligaciones bancarias. Barragán también destacó que una buena opción para los asalariados es acudir al banco con el que su empresa tiene convenio de crédito de libranza y solicitar que éste le ayude con la compra de cartera.

El rally navideño se refiere a las alzas que suelen registrarse en los mercados de valores durante los últimos días de la temporada

Dentro de las opciones que más prometen para 2025 están las criptomonedas, los neobancos y la diversificación de portafolios

La prima de los seguros para robo de celulares están entre $6.000 hasta $55.000 al mes con cobertura total o parcial del dispositivo