MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Los banqueros prevén que seis millones de tarjetas de crédito se verían afectadas y que 1,8 millones de colombianos saldrían del sistema

El proyecto de ley 050 de 2018 que busca eliminar costos bancarios como las cuotas de manejo en cuentas de ahorro, tarjetas de crédito y débito tiene con los pelos de punta a los banqueros nacionales e internacionales, tanto, que desde su gremio, Asobancaria, elaboraron un concepto económico en el que enumeraron los cinco principales impactos si la iniciativa su aprobación en el Senado.

Los banqueros han dicho que estos cobros están asociados a los costos de los productos y servicios que prestan, por lo que alertaron como primer riesgo que el costo de la eliminación de las comisiones sería de alrededor de $3,1 billones, de los cuales, $1 billón no serían percibidos por concepto de impuesto de renta. Sin embargo, el monto total podría ser mayor si se tiene en la cuenta que el presidente del gremio, Santiago Castro, confirmó que el PIB de 2019 perdería 0,64 puntos básicos, por lo que crecería a 2,6%.

Otro efecto sería que las tasas de colocación subirían entre 0,0( puntos básicos y 1 punto básico, “lo que se traduciría en una disminución de la cartera entre $6,4 billones y $8 billones”. Esto generaría un retroceso en el crecimiento de la cartera este año, el cual no sería de 4,5%, sino de 3%.

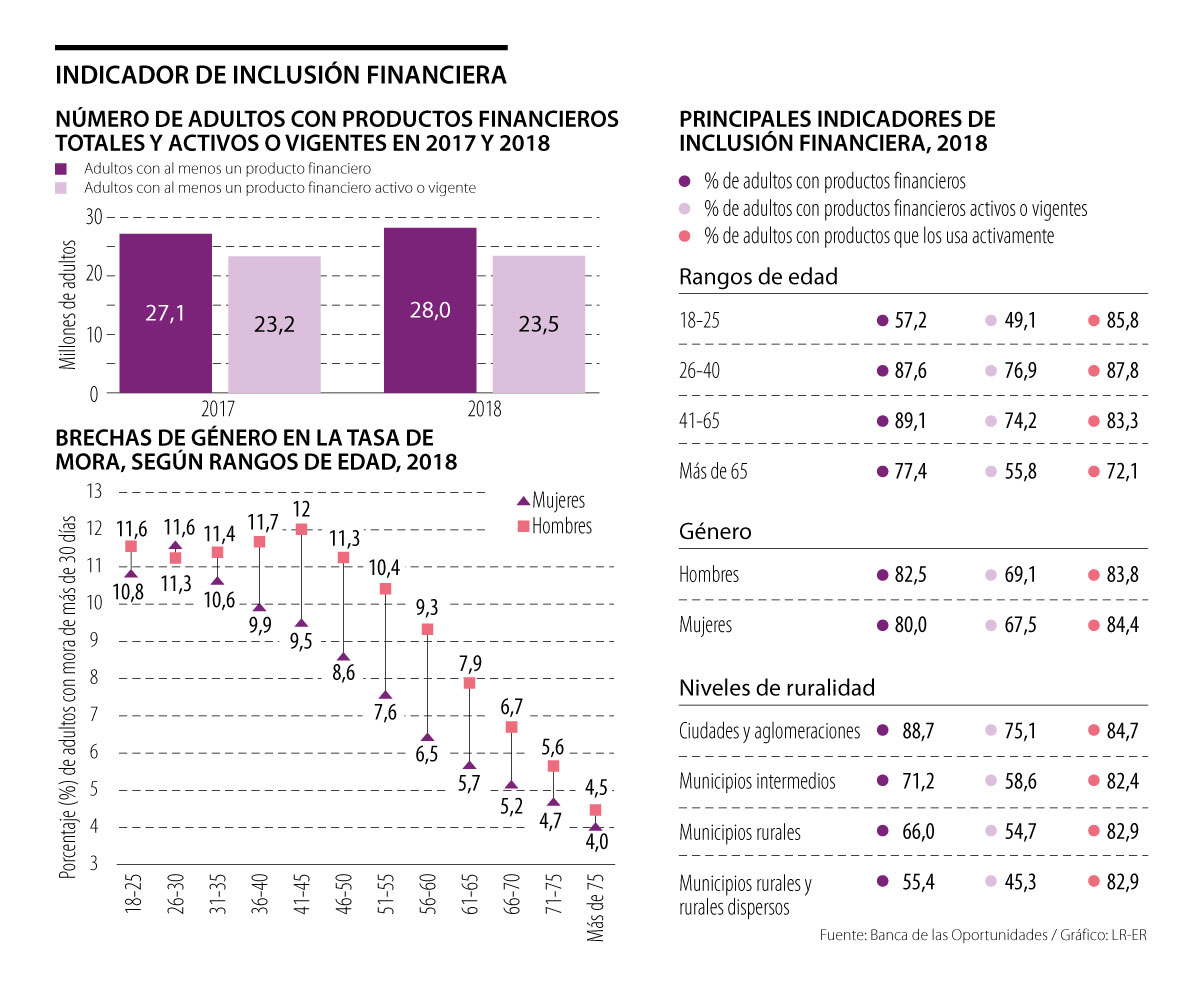

Bajo la sombra de estos riesgos macro, los cuentahabientes también sufrirían golpes, de acuerdo con lo banqueros. Uno de ellos tiene que ver con el riesgo de que 1,8 millones de personas salgan del sistema financiero y el nivel de inclusión financiera nacional se reduzca hasta 75%. Esto, de acuerdo con Alejandro García, líder de calificaciones de instituciones financieras para América Latina de Fitch Ratings, se daría porque el perfil crediticio de los bancos se vería afectado y sin esas comisiones perdería un pilar para poder dar préstamos a consumidores riesgosos por su nivel de ingresos, lo que, de acuerdo con Asobancaria, abriría la puerta al incremento del ‘gota a gota’.

“Los esfuerzos de los actores del sector por lograr mayor penetración de los servicios son significativos. Muestra de ellos son las cidras de cobertura donde se evidencia cómo la oferta de servicios para los consumidores, ligada al valor que se paga por ellos, da frutos”, dijo Juan Carlos Mora, presidente de Bancolombia.

Es por esto que el gremio señala que sin los cobros habría productos que se verían más afectados que otros, tanto productos físicos como digitales.

El cuarto riesgo lo encabeza la posible merma de las tarjetas de crédito, debido a su incidencia atendiendo a población de bajos ingresos. Los banqueros señalaron en su concepto que de 15,2 millones de plásticos, 3,5 millones son marca propia, a las cuales se suman las tarjetas que cubren a las personas que ganan menos de dos salarios mínimos, por lo que calculan que se afectará la viabilidad de seis millones de plásticos.

Sobre este punto, Jaime Upegui, presidente de Scotiabank Colpatria, dijo que el producto que podría quitar el banco de aprobarse la ley es la tarjeta Crédito Fácil Codensa con la que atienden a la base de la pirámide de consumidores. “Resulta desafortunado que la intención de generar inclusión financiera termine afectado un caso de éxito en esta materia”, apuntó.

El quinto impacto que Asobancaria pone sobre la mesa es la eliminación de 4,7 millones de productos como los depósitos electrónicos y tres millones de cuentas de ahorro electrónicas. Con estos productos se hace el pago de subsidios de Familias en Acción, por lo que dicen que el riesgo será mayor.

Esta tasa es clave porque sirve como base para calcular los intereses que le pueden cobrar los bancos por créditos de consumo y ordinarios, como el de su tarjeta de crédito

Esta iniciativa del banco busca preservar los ecosistemas marino-costeros de Colombia con la siembra de plántulas de mangle para restauración

Este lanzamiento se muestra como uno de los mayores esfuerzos de la entidad por digitalizar sus servicios y dar una mayor autonomía a los usuarios