MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

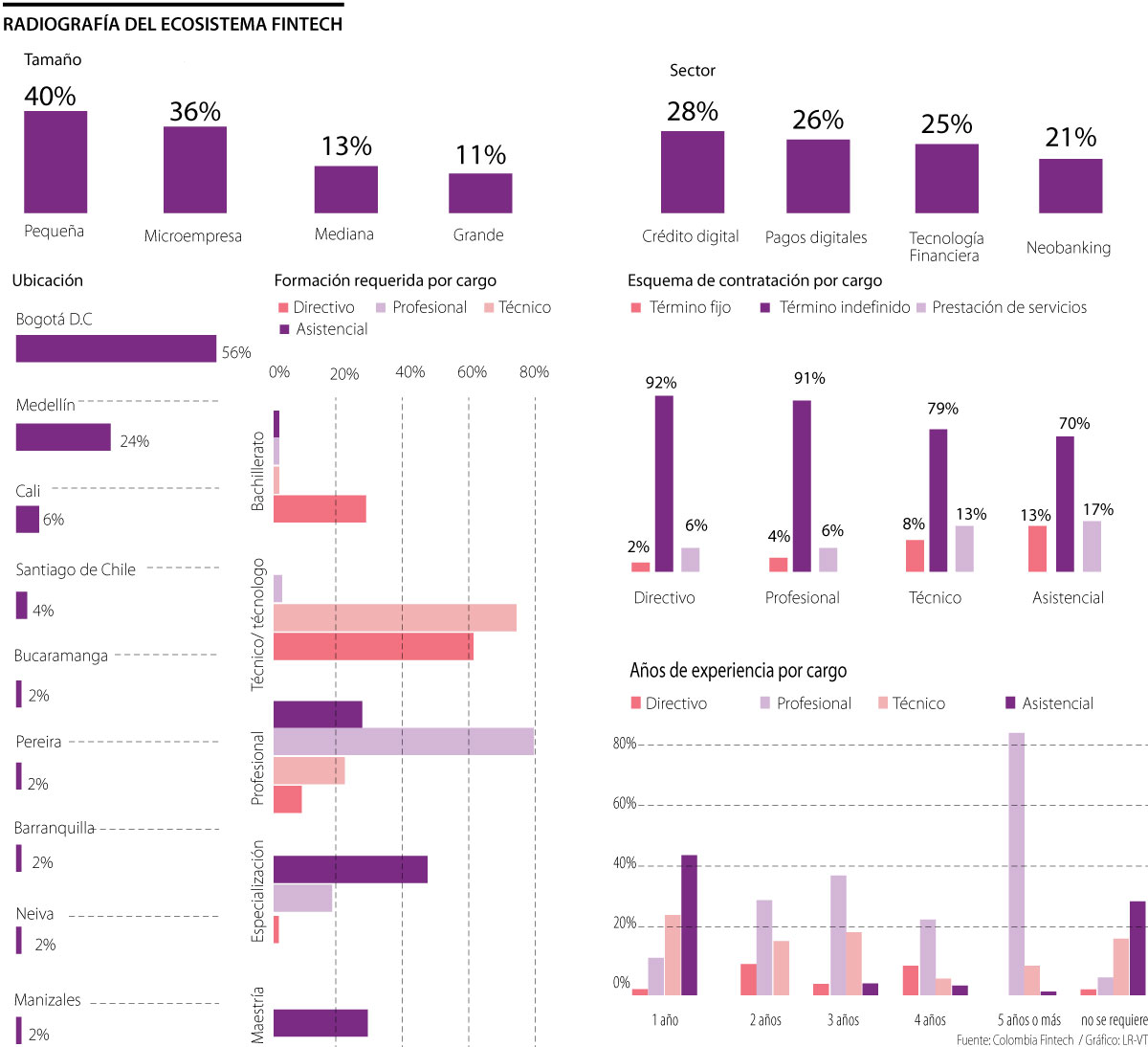

Nueve de cada 10 compañías del segmento son Mipyme. En el ecosistema predominan empresas que brindan créditos digitales (28%) y que permiten los pagos online (26%)

El ecosistema fintech continúa en crecimiento. Muestra de ello es que en lo corrido del año se unieron 38 nuevos jugadores, con lo que se completan 360 empresas. Así lo determinó el último informe de Colombia Fintech, que también aseguró que en el mercado predominan organizaciones con ganancias de hasta $4.523 millones.

Sobre el crecimiento de esta industria, Erick Rincón, presidente del gremio, expresó que “la nueva normalidad, aún cuando ha traído retos, también ha brindado enormes oportunidades. La más importante de ellas es cómo, bajo estas nuevas reglas de distanciamiento, se puede utilizar la tecnología para mejorar la confianza mutua, profundizar la cooperación entre múltiples partes a nivel mundial y asumir mayores esfuerzos de inclusión para sanar las divisiones económicas agravadas”.

El estudio hace una radiografía completa de esta industria a nivel nacional. Entre los datos más relevantes se destaca que nueve de cada 10 empresas son Mipyme, pues 36% corresponde a microempresas; 40% a compañías pequeñas; 13% a medianas y solo 11% es grande.

Comúnmente las fintech se dividen en ocho categorías; sin embargo, para efectos del estudio, se generaron cuatro grandes segmentos: crédito digital, que tiene una participación de 28%; pagos digitales, con 26%; tecnología financiera (donde se incluyen las compañías regtech, las de finanzas empresariales y las de e-factoring) con 25%; y neobanking (donde están las wealthtech, las de crowdfunding, blockchain, crypto y neobancos), con 21% de participación.

En términos de localización geográfica, Bogotá y Medellín concentran el mayor porcentaje de emprendimiento en este ecosistema. Por regiones del país, 89% de las empresas tiene su sede en el centro, 2% en el Caribe y 6% en el Pacífico. Adicionalmente, hay dos establecimientos que ofrecen servicios al mercado colombiano, pero cuyas sedes principales están en Chile.

¿Cómo es la Fuerza laboral?

El estudio indagó entre 53 empresas y encontró que 75% de ellas ocupa, en promedio, una fuerza laboral entre uno y 50 colaboradores. Además, 83% de los colaboradores está vinculado bajo el esquema de contratación laboral a término indefinido. La investigación también reveló que 40% de los colaboradores de las fintech es mujer y 60% es hombre.

Al analizar el tipo de contratación por empresa y por nivel de cargo, Colombia Fintech encontró que para todos los cargos prima la contratación laboral a término indefinido, con un promedio superior a 91% para directivos y profesionales y con un promedio superior a 70% para técnicos y asistenciales.

En función de los nichos de mercado, el documento resaltó que los negocios de crédito digital y pagos online son los que registran los porcentajes más altos del esquema de contratación a término indefinido, con nula participación de trabajadores por prestación de servicios. En contraste, el esquema de contratación laboral para el nivel directivo bajo la figura de prestación de servicios alcanza 16,7% en el sector de neobanking.

El estudio estimó que 55% de las empresas ofrece remuneración para sus directivos que oscila entre $10 millones y $19 millones. Además, 43% de las fintech genera ingresos a su nivel profesional en rangos que van desde los $2,5 millones a los $4 millones y 70% de las empresas ofrece salarios para su nivel técnico y asistencial en proporciones similares.

Para acceder a las posiciones de nivel directivo, 83% de las empresas del ecosistema nacional requiere experiencia superior a cinco años; para el nivel profesional, 60% de las empresas requiere experiencia de entre tres y cuatro años; para el nivel técnico, 75% solicita experiencia entre uno y tres años; para el nivel asistencial, 60% de las empresas requiere experiencia de entre uno y dos años. En contraste, 32% de las fintech declaró no requerir experiencia laboral.

En cuanto a la formación necesaria por cargo, para el nivel directivo, 74% de las compañías solicita especialización y maestría; para el nivel profesional, 77% requiere formación profesional. Este último porcentaje es muy cercano para el nivel técnico, pues 74% de las empresas opta por un talento humano con formación tecnológica; y para el nivel asistencial, 60% de las empresas solicita personal capacitado con grado tecnológico y 26% de las empresas tiene dentro de su equipo humano colaboradores con nivel de bachillerato.

“Hay cinco cosas que hacen que el ecosistema fintech sea robusto: la conectividad e infraestructura; la regulación y el apoyo gubernamental; la demanda y adopción por estos servicios; la inversión y financiamiento; y el talento. Este último es muy importante, pues una industria desarrollada es aquella que tiene una fuerza de trabajo profesionalizada con fundadores con una muy buena trayectoria, con equipos dinámicos y diversos, donde hay mucho empoderamiento y que superen las brechas de desigualdad”, expresó Edwin Zácipa, fundador de Latam Fintech Hub.

La industria fintech ha tenido un crecimiento exponencial en los últimos años, algo que se aceleró por la pandemia. Colombia es el cuarto país de la región con más jugadores en este ecosistema después de Brasil, Argentina y México. Los expertos pronostican un mayor crecimiento de esta industria y advierten a la banca tradicional que de no fortalecer su aceleración digital, puede quedar rezagada frente a las fintech.

Las fintech serán clave en las titularizaciones de América Latina

El último informe de Standard & Poor’s (S&P) destacó el papel de este segmento de empresas en la financiación a través de titularizaciones, un instrumento que transforma activos en valores negociables, que basan su rentabilidad en sus flujos de caja y son transmisibles a terceros. “En opinión de S&P Global Ratings, las fintech desempeñarán un papel clave en los mercados de titularizaciones locales de la región en el futuro”, destacó la firma. Las fintech buscan instrumentos de financiación que se acercan al mercado de capitales y se alejan del crédito bancario.

Esta línea de crédito tiene como principal objetivo financiar proyectos de sostenibilidad y el fortalecimiento de sectores productivos en Colombia

De acuerdo con la agencia Reuters, los precios del petróleo subieron más de 1% el viernes, rumbo a registrar un alza semanal