MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

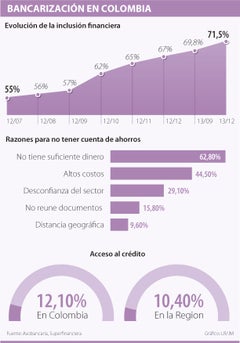

Cada vez hay más personas en Colombia que utilizan al menos un producto financiero para tener un mayor control sobre sus finanzas personales. Según las cifras de Asobancaria que presentó en el V Congreso de Acceso a Servicios Financieros, a diciembre de 2013, el indicador de inclusión financiera llegó a 71,5%.

En este sentido se puede observar un avance importante en los últimos años. Al comparar la cifra actual con la registrada un año antes, cuando fue de 67%, el aumento es de 6,7%, mientras que si se enfrenta al dato de 2007, el alza llega a 30%.

“Los beneficios de la inclusión financiera son reconocidos. No obstante, la preferencia por el efectivo como medio de pagos resulta elevada frente a países de similar desarrollo. Con esto, buscar la mayor formalización financiera debería ser un propósito nacional, no solo porque trae crecimiento y mayor equidad, sino también porque contribuiría a erradicar actividades ilícitas”, afirma María Mercedes Cuéllar, presidenta de Asobancaria.

Estas mayores cifras se consiguen gracias a el mayor acceso que se tiene en Colombia. “Somos ejemplo en temas de acceso al sistema financiero, antes un tercio de la población no contaba con acceso y hoy podemos decir que hay presencia financiera en todas las localidades menos tres”, señala Mauricio Cárdenas, ministro de Hacienda.

Con esto, uno de los principales mecanismos para la bancarización son las cuentas de ahorro, un producto que ya tienen 65,5% de los adultos.

Si bien el porcentaje es alto todavía hay una parte de la población que no lo hace, ¿cuál es la razón? Un informe del Banco Mundial identificó que 63,8% de las personas asegura no tener el dinero suficiente para usar la cuenta de ahorros, los altos costos frenan a 44,5% de los consumidores.

De igual forma, 29,1% asegura tener desconfianza del sector financiero, 15,8% no tiene los documentos requeridos para sacar el producto y 9,6%, se ven afectados por la distancia.

“Hay otras razones voluntarias como que el cliente piensa que no tiene la necesidad de hacerlo o temas culturales. Todo esto hace que el sector público pueda ayudar con reformas y regulaciones, avances en la infraestructura financiera”, dice Luis Treviño, especialista del sector financiero del Banco Mundial.

PAD, herramienta para la inclusión

Precisamente, el ministro Cárdenas dedicó parte de su exposición en el evento para presentar la licencia simplificada especializada en pagos, ahorros y depósitos (PAD), una de las herramientas del Gobierno para impulsar la bancarización dentro de la Estrategia Nacional de Inclusión Financiera.

“Tenemos un proyecto de ley para crear estas nuevas entidades dedicadas a los pagos, ahorros y los depósitos. Es un proyecto de ley que se trabajará en la agenda de la legislatura actual”, explica el Ministro de Hacienda y Crédito Público.

Con esto, el principal impacto que se podría ver sería desde el punto de vista de los costos. “A muchos colombianos les están cobrando hasta $10.000 por cada giro, eso es inaceptable y por eso, queremos crear un nuevo tipo de entidad que se encargue de hacer esos giros, vigilado por la Superintendencia y que tengan bajos costos. El precio por transacción pasará de $10.000 a $1.000”.

Aunque es un proyecto, la iniciativa despierta críticas en el sector. “La banca apoya la competencia en la prestación de los servicios, pero este propósito debe buscarse sin la introducción de arbitrajes regulatorios y el ahorro del público debe ser tratado con seguridad” dice Cuéllar. Por ahora el tema ya está puesto sobre la mesa.

La opinión

María Mercedes Cuéllar

Presidenta de Asobancaria

“El impuesto 4 x 1000 hizo que la preferencia por el efectivo frente a los medios electrónicos de pago se aumentara hasta 50% desde el nivel de 30% que se tenía anteriormente”.

La moneda norteamericana cerró el jueves al alza en $4.394,50, ubicándose $35,39, arriba de la Tasa Representativa del Mercado

El rally navideño se refiere a las alzas que suelen registrarse en los mercados de valores durante los últimos días de la temporada

Estados Unidos y España concentran cerca de 60% de los envíos en remesas, este año seguidos por Ecuador, Chile y Panamá