MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

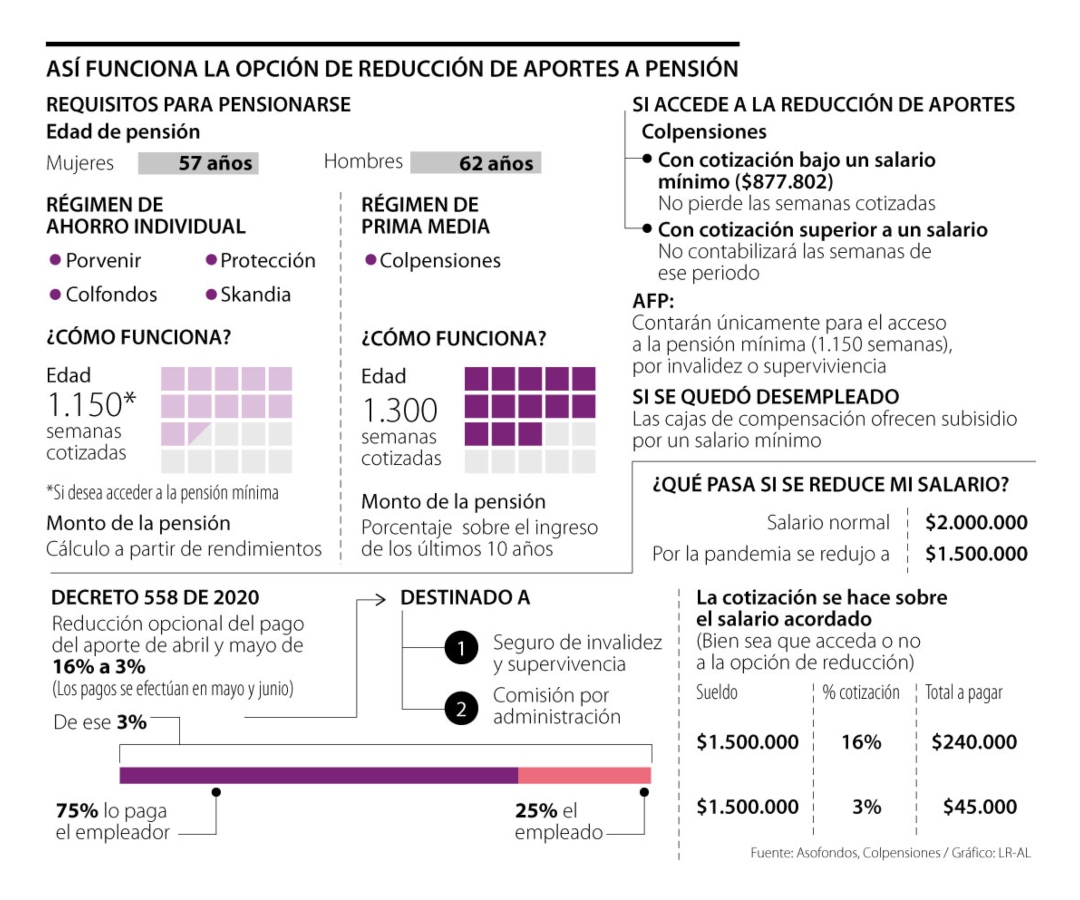

Reducción de aportes a pensión

Empleadores e independientes tienen esta opción para abril y mayo. Sin embargo, se podría afectar su ahorro e historial de semanas cotizadas

Con el fin de brindar un alivio en las cargas financieras de las empresas y de los trabajadores independientes por la crisis económica que generó la llegada de la pandemia al país, a través del Decreto 588 de 2020, el Gobierno permite la opción de reducir temporalmente los aportes pensionales desde 16% a 3% para abril y mayo, pagos que se efectuarán en mayo y junio, respectivamente.

“En estos tiempos de emergencia necesitamos proteger el empleo. Para que tengan un mejor manejo de caja, vamos a suspender, por dos meses, el aporte a pensión. Los pensionados no se tienen que preocupar, porque les garantizamos el pago de sus mesadas”, explicó el presidente, Iván Duque.

Al respecto, el vicepresidente técnico de la Asociación Administradoras de Fondos de Pensión y Cesantías (Asofondos), Jorge Llano, celebró la medida y manifestó que, en efecto, sí se comporta como una ayuda importante para el sector privado e independientes porque alivia su flujo de caja.

Sin embargo, el directivo les recomendó a los empleadores o trabajadores independientes que no necesiten acceder a esa reducción de aportes continuar con el pago cotidiano al sistema pensional.

“Esta suspensión es voluntaria y la principal recomendación que tenemos es que si la empresa puede seguir aportando a la pensión de sus empleados lo haga en estos periodos, pues esos aportes serán esenciales para la vejez de dichos trabajadores”, dijo Llano.

Entre tanto, el presidente de Colpensiones, Juan Miguel Villa, resaltó que lo positivo de la medida es que pretende proteger y conservar el empleo de los cotizantes, aunque hayan afectaciones temporales en los historiales.

“La potestad está en el empleador o el independiente, esto es totalmente voluntario. Quien opte por pagar ese 3% va a acumular semanas únicamente si la cotización es de un salario mínimo, si es superior, paga 3%, pero no acumula semanas. Vale recordar que esto es voluntario, sí se les reduce la cotización, pero sus cuentas no sumarán las semanas si tienen más de un salario mínimo”, advirtió.

En esa misma línea, el gerente de retiro e inversiones de la compañía Mercer, Pablo Medina, coincidió en que la opción de reducción de aportes pensionales sí contribuye con la estabilidad del empleo ante la crisis económica.

“Siempre hay pros y contras. Dejar de ahorrar definitivamente para el retiro es algo negativo porque eso va a impactar a futuro las tasas de reemplazo, pero el impacto por dos meses estaría bien, va a ser reducido y marginal. Entre tanto, el beneficio es que se están salvando empleos; yo prefiero dejar de cotizar dos meses a que sean 36 meses, que es lo que ocurriría en promedio si una persona se queda sin empleo”, comentó.

Sin embargo, la directora de posgrados en salud de la Universidad EAN, Fabiola Rey, aseguró que la medida solamente beneficiará a los empleadores, pero afectará el ahorro y rendimientos y de los afiliados “porque no les van a entrar recursos a sus cuentas y, además, las AFP sí cobrarán el porcentaje del costo de la comisión por administración”.

¿Cómo funciona la reducción de cotización?

La cotización normal para pensión es de 16%: 12% lo paga el empleador y 4% el trabajador. El Decreto redujo opcionalmente ese aporte de 16% a 3% (2,25 puntos los asume la empresa y 0,75 puntos por el empleado / o la totalidad si es trabajador independiente).

Ese 3% será destinado al seguro de invalidez, que aplica para quienes sufren algún accidente físico que les impida continuar su vida laboral, o a quien fallezca, para que la pensión sea heredada a un familiar de primer grado; y a la comisión por administración cotidiana que cobran los fondos.

¿Qué pasa con el monto de mis ahorros?

Los afiliados que coticen en los fondos privados Porvenir, Protección, Colfondos y Skandia, y que opten por reducir su aporte de 16% a 3% no recibirán ingresos en sus cuentas personales y, por ende, no habrá un rendimiento positivo en su saldo durante este periodo de tiempo.

Lo anterior se explica porque el aporte será para los seguros y los costos de administración. Entre tanto y de igual forma, los afiliados a Colpensiones que también hagan uso de esta facilidad no aumentarán su monto en la cuenta personal durante los dos meses.

¿Qué pasa con las semanas de cotización?

Para los afiliados al ente público, si ese pago del aporte pensional de 3% se hace sobre un Salario Mínimo Legal Vigente ($877.702), sí contará este tiempo y semanas de cotización en su historial normalmente. Sin embargo, si el aporte se hace con un monto base superior al sueldo básico, a pesar de la cotización, las semanas no serán contadas. En conclusión, si se beneficia con la reducción de aportes voluntaria, tendría una afectación temporal en las semanas cotizadas y deberá reponerlas en el futuro.

En los fondos privados, las semanas contarán únicamente para el acceso a la Garantía de Pensión Mínima, con 1.150 semanas; o para la pensión por invalidez o supervivencia.

¿Qué sucede si mi salario de reduce?

Debido a la crisis económica que produjo la pandemia, muchas empresas presentaron afectaciones en sus ingresos por lo que, automáticamente o producto de un acuerdo mutuo con su empleado, debió disminuir los salarios.

El aporte a pensión para las personas que pasaron por esta situación deberán hacer la cotización sobre el nuevo monto del ingreso. Es decir, quien devengaba $2 millones antes de la llegada del covid-19 y por la coyuntura bajó su ingreso a $1,5 millones, el aporte se hará por este último monto, bien sea si opta por realizarlo por 16% o 3%.

¿Qué pasa si quedé desempleado?

Una de las opciones más óptimas para quienes perdieron su empleo por la coyuntura es aplicar a un subsidio de desempleo por un salario mínimo ($877.702) que otorgarán las diferentes cajas de compensación del país.

El requisito esencial para acceder a esta opción es estar afiliado a una caja de compensación y haber efectuado los aportes al sistema continuamente durante el último año. El subsidio incluye los aportes al sistema general de salud y pensión, una cuota monetaria y una asistencia especial para hijos menores de edad.

La propuesta de deslistar los Recibos de Depósito Americanos está enfocada en facilitar una estructura más eficiente, concentrando su flotante en Colombia

El Ibit de BlackRock, es el mayor ETF de bitcoin en el mundo, con más de US$57.000 millones en activos desde que inició su cotización

El rally navideño se refiere a las alzas que suelen registrarse en los mercados de valores durante los últimos días de la temporada