MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Mujeres tienen una menor probabilidad de acceso a esta financiación, aunque tienen una menor probabilidad de atrasarse en el pago

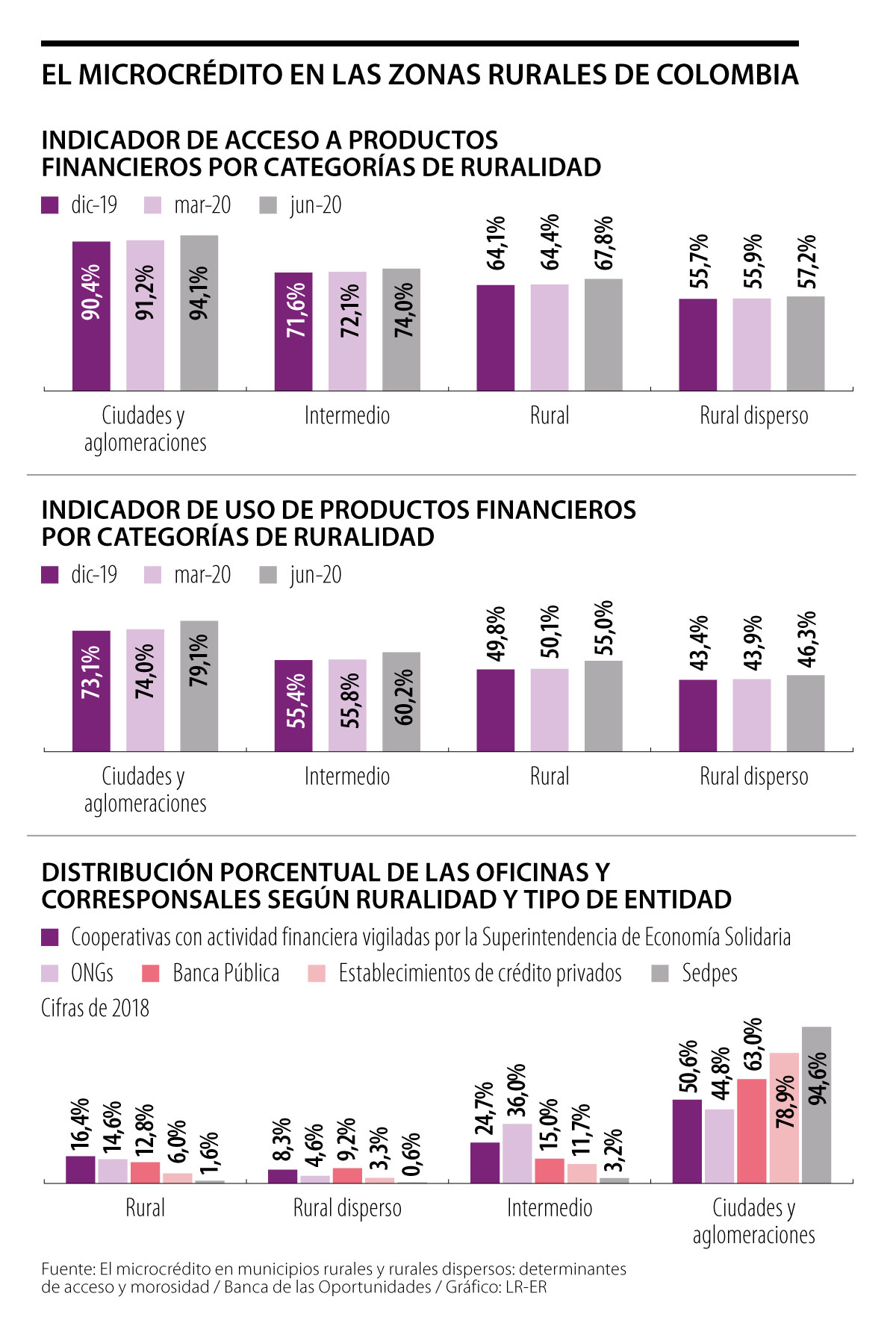

Hombre, mayor de 60 años, con pareja estable, con experiencia en su actividad económica y con vivienda propia es el perfil que tiene mayores probabilidades de que una entidad financiera le otorgue un microcrédito en los municipios rurales y rurales dispersos.

Esta es una de las conclusiones que se puede llegar con base en el estudio ‘El microcrédito en municipios rurales y rurales dispersos: determinantes de acceso y morosidad’, el cual fue realizado con el apoyo de Asomicrofinanzas y de Développement international Desjardin (DID).

Por el lado del acceso, Felipe Clavijo Ramírez, Dairo Estrada y Ana María Yaruro, autores de la investigación, encontraron que en estas zonas del país, las mujeres tienen una probabilidad menor de acceder a un microcrédito y que entre más edad tenga el deudor, más alta es su probabilidad de acceder a este tipo de financiación.

Así mismo, la relación entre los años de experiencia en la actividad del solicitante y el acceso al microcrédito es positiva, lo que significa que entre más años de experiencia, mayor probabilidad de acceso, aunque llega a un punto en el que esa probabilidad empieza a disminuir.

Aquellos microempresarios que no cuentan con un compañero permanente tienen una menor probabilidad de acceder a un microcrédito, mientras que tener vivienda propia aumenta la probabilidad de acceso.

También se encontró que habitar en un municipio de Programas de Desarrollo con Enfoque Territorial (Pdet) reduce la probabilidad de acceder a microcrédito, y que un minuto adicional de desplazamiento entre el municipio donde el solicitante del préstamo desarrolla su actividad y el municipio en donde la entidad de microfinanzas tiene la oficina o el asesor móvil más cercano, reduce la probabilidad de acceder a un microcrédito.

“Esto revela que en realidad la distancia sí está siendo un factor determinante en el acceso”, explicó Clavijo Ramírez.

Estrada, quien también es el presidente de Finagro, señaló en este aspecto que las zonas rurales necesitan oficinas “mucho más acomodadas a las necesidades de los usuarios, más modernas y con costos menores, pero también con el uso de la tecnología que están haciendo las entidades del sector financiero en este momento”.

Por el lado de la morosidad, los investigadores hallaron que las mujeres tienen menos probabilidad que los hombres de caer en mora, mientras que la posibilidad de que los jóvenes se atrasen con el pago es la más alta entre adultos de 30 a 60 años y adultos mayores de 60.

Los deudores sin pareja permanente tienen una mayor probabilidad de incurrir en mora, aunque también se encontró que por una persona adicional a cargo que tiene el deudor, la probabilidad de registrar mora por más de 30 días aumenta.

Clavijo Ramírez destacó que los deudores que se encuentran por debajo de la línea de pobreza al momento del desembolso del crédito tienen una probabilidad menor de presentar un episodio de mora, lo que incentiva la inclusión financiera.

La base de datos con la que se hizo el estudio

Para la realización de este informe, los investigadores tomaron la base de datos del libro ‘Situación actual e impacto del microcrédito en Colombia’, el cual fue escrito por Estrada y Andrea Hernández Rubio.

Cabe mencionar que para el modelo de acceso al microcrédito, 85,9% de los créditos de esta base fueron aprobados y 14,1% rechazados, mientras que para el modelo de morosidad, en la muestra había 5,4% de créditos en mora. Dentro de las características de la base de datos, 44,7% de las mujeres vivían en zonas rurales y 57,8% en urbanas. Además, 62,7% de las personas que vivían en zonas rurales tenían casa propia.

El pacto entre EE.UU. y Reino Unido avivó las esperanzas del mercado por mayor voluntad por parte de la Casa Blanca. Brent y prima de riesgo también beneficiaron

La entidad destacó el compromiso de la aseguradora, con el sector público. La compañía actualmente se encuentra en un proceso de expansión

Para el quinto mes del año, los analistas recomiendan títulos de los bancos del Grupo Aval y energéticas como ISA y GEB