MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El banco brasilero debe esperar la autorización de los reguladores desde Brasil, Chile y Colombia, y también está atento a una posible apelación de la decisión por Helm

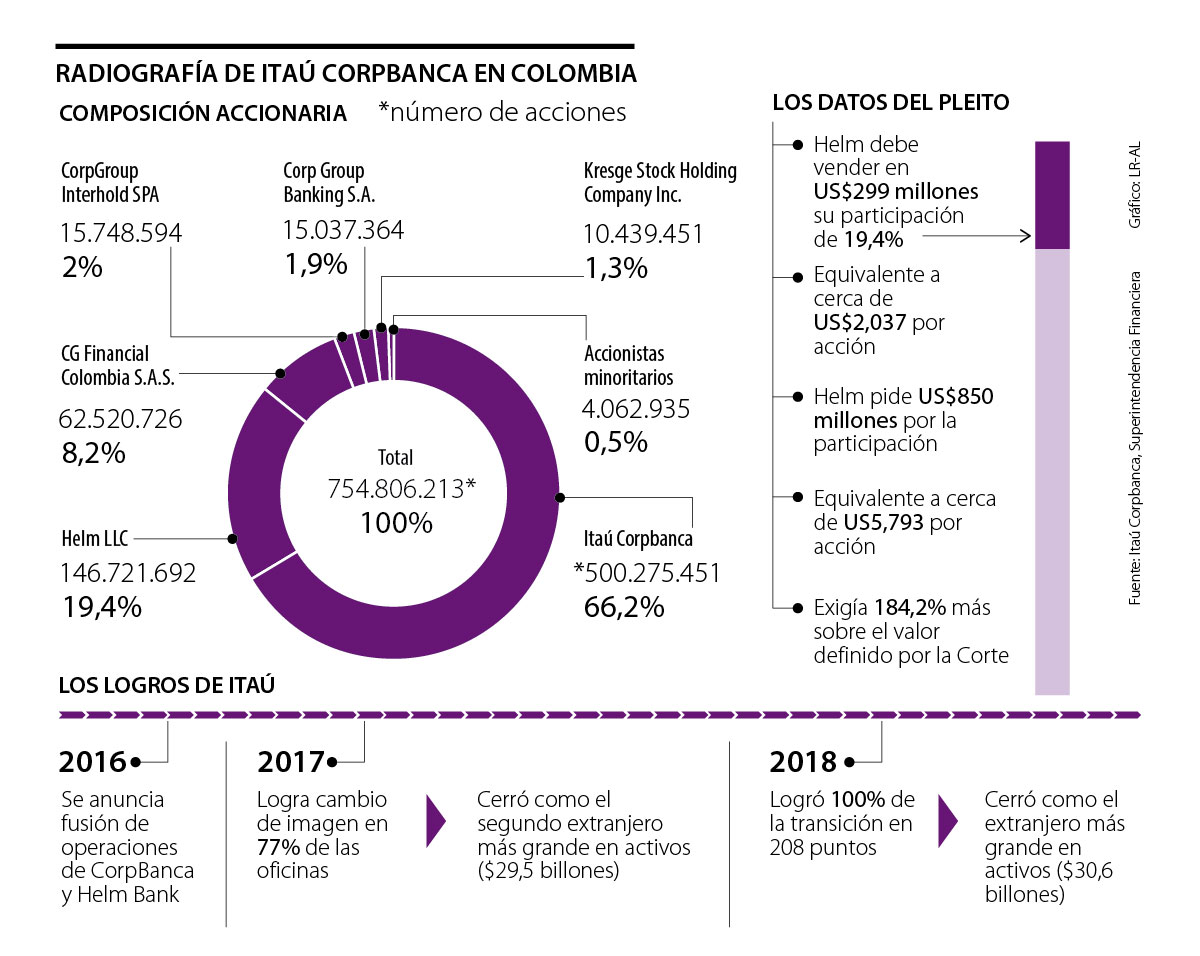

Desde 2016, cuando se dio a conocer la fusión entre tres entidades financieras de gran relevancia en el sistema financiero latinoamericano, el proceso de integración completo ha tomado tiempo. Si bien la marca en Colombia ha crecido, Itaú está hoy a la espera de si Helm apelar un fallo judicial que lo obliga a vender sus acciones (19,4%) en el país por US$2,037 cada una.

La historia viene de hace tres años cuando Itaú anunció su llegada a Colombia tras la fusión de CorpBanca y de Helm Bank. En ese mismo año este último inició un arbitraje en la Corte de Arbitraje Internacional, en el que específicamente se solicitó que Itaú Corpbanca y CorpGroup realizaran las adquisiciones de sus acciones en Itaú Colombia al mismo precio establecido en el acuerdo de transacción, suma que se estipulaba en US$850 millones al calcular una tasa de interés de 9% desde la firma del acuerdo de transacción.

No obstante, 36 meses después se dio a conocer la decisión de la Corte, que determinó que el accionista tiene que vender su participación a Itaú por un precio de US$299 millones, equivalente a US$2,037 por acción.

Al conocerse la decisión en marzo, Manuel Olivares Rossetti, gerente general de Itaú Corpbanca, había manifestado que la entidad brasilera tenía “la intención de adquirir estas acciones”, pero se estaba en un proceso de análisis.

Al respecto, Milton Maluhy, vicepresidente ejecutivo de riesgos y finanzas de Itaú Unibanco, le afirmó a LR que “Itaú sí está interesado en adquirir ese paquete accionario, y en la actualidad nos encontramos analizando los pasos a dar”, sin embargo, añadió que “se debe tener en cuenta que la forma y momento en que se compren las acciones, dependerá de las autorizaciones de los entes regulatorios de Chile, Colombia y Brasil”. Además, según la propia entidad, no hay fechas establecidas para hacer el negocio porque, más allá de las autorizaciones, se debe tener en cuenta otro aspecto clave: las posibilidades que tiene Helm de apelar a la decisión de la Corte. Un paso que faltaría en la trama de este negocio que terminaría de consolidar la posición accionaria de los brasileros en el país.

Ante estas claves que permitirían la compra de los títulos, los expertos señalan que se debe hacer un acuerdo en el que las partes se sientan ganadoras y que aumente el valor de mercado del banco pues un proceso no amigable desgastaría a los involucrados.

La entidad destacó el compromiso de la aseguradora, con el sector público. La compañía actualmente se encuentra en un proceso de expansión

El título cotizó en la Bolsa de Londres este jueves en 108,6 libras esterlinas (US$144,2) lo que refleja un aumento de poco más de US$4 en la última jornada

La operación se realizó por un monto de US$2.000 millones a cinco y 10 años, con tasas de interés de 8% y 9%, respectivamente.