MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Diversos factores que impactan el desempeño de los negocios, como el aumento del dólar o el alza en la inflación, explicarían el incremento en la tasa

Si usted quiere iniciar su propio negocio o quiere expandir su emprendimiento, los expertos en finanzas sugieren que tome un microcrédito, pues entre sus bondades se encuentran la poca tramitología y la rapidez en el desembolso.

Sin embargo, tomar este producto financiero actualmente es más costoso que si lo hubiese adquirido la primera semana del año, pues la tasa promedio de los bancos que lo ofrecen en este periodo ha incrementado 3,06%.

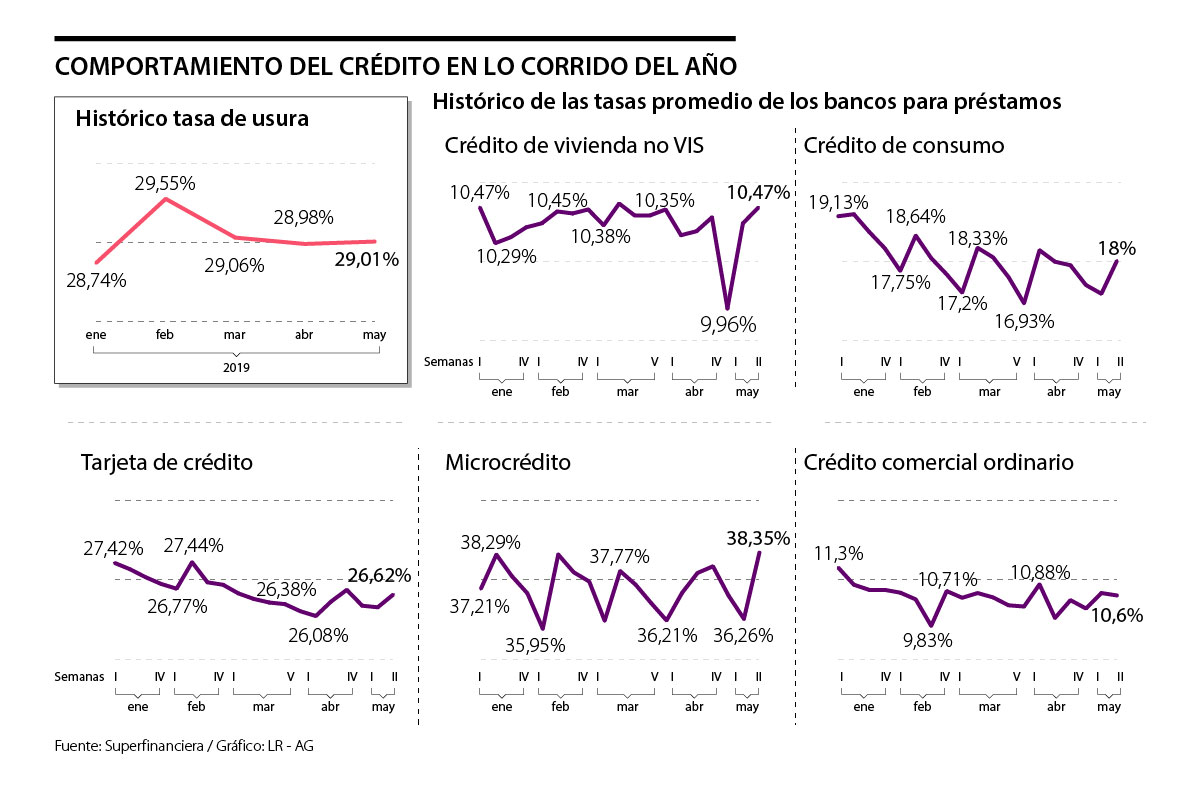

De acuerdo con los datos disponibles en el sitio web de la Superintendencia Financiera, la tasa promedio del microcrédito en las entidades bancarias era 37,21% la primera semana de enero, mientras que en la segunda semana de mayo esta se ubicó en 38,35%, la más alta de lo que va del año.

Cabe recordar que por ser un crédito dirigido a quienes están consolidando un proyecto o apenas lo están iniciando, el riesgo de quienes lo toman es alto, por lo que el interés suele ser mayor que el de otros créditos financieros.

Para Leonor Melo, presidente del Banco Mundo Mujer, el aumento de la tasa se puede explicar por el incremento del riesgo debido a la falta de claridad económica. Además, un dólar más caro y una inflación más alta impactan indirectamente en este tipo de préstamo.

“Este es un crédito especialmente diseñado para los microempresarios, por lo que los factores que influyan en el comportamiento de los negocios también lo afectan”, mencionó.

Por otro lado, Alfredo Barragán, experto en banca de la Universidad de los Andes, destacó varias hipótesis que podrían explicar por qué el costo de este crédito se ha encarecido.

“Un motivo podría ser el aumento de la demanda de microcrédito, que, al funcionar por oferta y demanda, habría aumentado la tasa”, dijo.

Considerando que este Gobierno busca impulsar la economía naranja y los emprendimientos, esto podría haber causado una mayor solicitud de microcréditos.

Otra posibilidad es que la cartera actual se haya deteriorado, lo que habría causado que se aumentaran los estándares para hacer este tipo de préstamos. De acuerdo con el más reciente informe del sector, correspondiente a marzo, el microcrédito tiene el indicador de calidad de cartera más negativo (7,33%), aunque disminuyó con respecto a marzo de 2018 (7,86%) y febrero de este año (7,45%).

Otras explicaciones detrás del aumento de la tasa podrían ser el aumento del costo del fondeo y la flexibilización de las políticas de aprobación de créditos, con lo que se aumenta el riesgo.

Por último, Barragán destacó que también es probable que uno o dos de los bancos que son los mayores emisores de microcréditos hayan aumentado la tasa, y al ponderar con el resto, parece que un alza general.

“Esto podría ser viable considerando que recientemente Banco W anunció su llegada al primer $1 billón de saldo en esta cartera”, explicó.

La variación del costo de los otros productos crediticios durante 2019

Contrario a lo que sucede con la tasa de microcréditos, al comparar las tasas promedio de los bancos de los créditos de consumo, tarjeta de crédito y crédito comercial ordinario de la primera semana del año con la segunda semana de mayo, se encuentra una disminución. La primera cayó 5,91%; la segunda, 2,92%, y la tercera, 6,19%. Por otro lado, si se compara la tasa promedio de los bancos del crédito de vivienda no VIS en pesos de la primera semana de enero y la segunda de mayo, la el interés es el mismo y el segundo más alto del año.

Esto se basa en la puesta en marcha de las líneas de crédito ‘Al Punto Microempresas Bogotá’ y ‘Al Punto Alto Impacto Bogotá’

Los precios del petróleo subían el martes, revirtiendo las pérdidas de la sesión anterior, impulsados por unas perspectivas de mercado ligeramente positivas a corto plazo