MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Minoritarios de Nutresa anuncian preacuerdo con Sura y Argos para vender en OPA

Esta OPA cosiderada por los analistas como "amistosa", incluye una serie de preacuerdos de venta de los minoritarios en OPA

Esta semana se conoció uno de los pasos finales en la compra de más participación de Nutresa por parte del Grupo Gilinski: como era de esperarse, se anunció la OPA por Nutresa en busca de minoritarios. Y, aunque aún no ha salido a la luz el cuadernillo de la oferta, documento en el que se establecen las reglas del juego para los compradores y vendedores, ya hay varios acuerdos en la mesa.

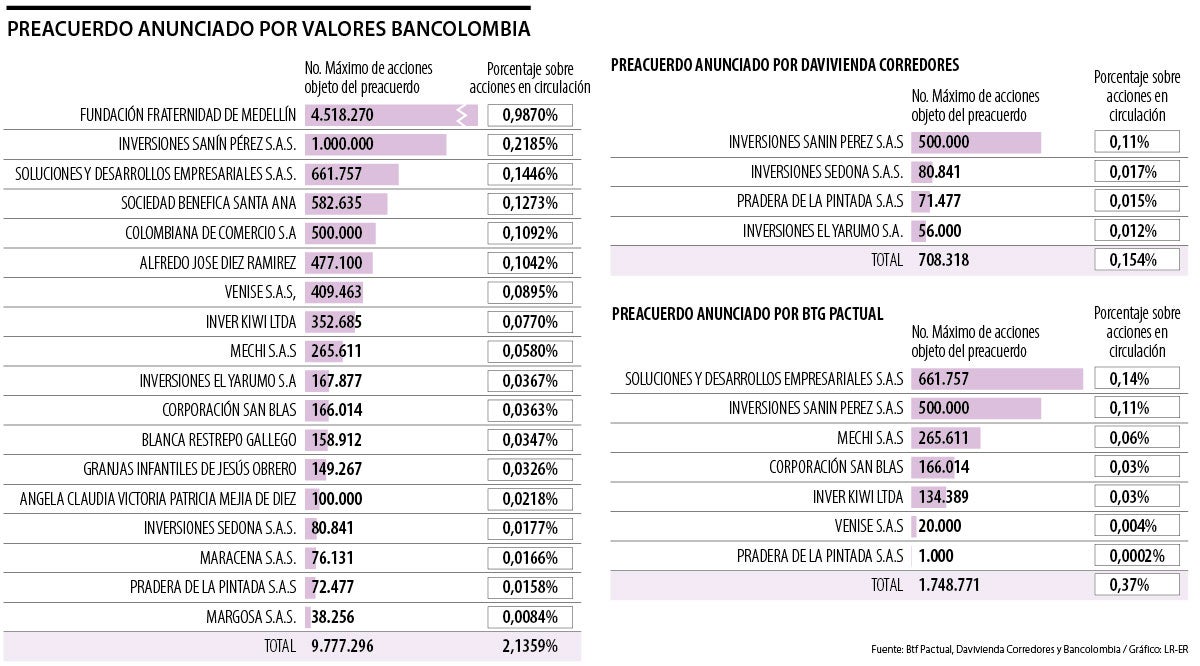

De hecho, ayer en la tarde salieron una serie de anuncios en los que Davivienda Corredores, BTG Pactual y Grupo Bancolombia aseguraron que varios compradores minoritarios realizaron una serie de pactos con los Grupos Sura y Argos para vender en OPA.

No hay que olvidar que estas dos compañías deben conseguirle a Gilinski al menos 10% de las acciones; con estos acuerdos ya tendrían 2,66% asegurado.

Por ejemplo, Bancolombia sacó un listado de 18 vendedores, dispuestos a entregar en OPA su participación de la multilatina de alimentos, participación que va entre 0,0084% de Margosa S.A.S. hasta 0,987% de la Fundación Fraternidad de Medellín. Sumando todas las participaciones de los 18 vendedores, da un total de 2,1359% de Nutresa.

Por su parte, Davivienda Corredores anunció que cuatro inversionistas minoritarios están listos para vender en OPA: Iversiones el Yarumo con 0,012%; Inversiones Sedona con 0,017%; Pradera de la Pintada 0,015%; y Inversiones Sanin Pérez con 0,11%. En total, da una participación de 0,154%.

Por último, el preacuerdo anunciado por BTG Pactual abarca siete inversionistas, entre los que están: Soluciones y Desarrollos Empresariales con 0,14%; Venise con 0,004%; Inversiones Sanin Pérez con 0,11%; Mechi con 0,06%; Inver Kiwi Ltda con 0,03%; Corporación San Blas con 0,03%; y Pradera de la Pintada con 0,0002%. Sumando todas las participaciones, da un total de 0,37%

"Esta es una OPA 'amistosa´ que tiene un proceso de supervisión tanto de la Superfinanciera como Supersociedades (en algunos casos) y al final se da una liquidación de los títulos de los accionistas, por eso los bancos", explicó Catherine Pereira, decana de la Escuela Internacional de Ciencias Económicas y Administrativas de la Universidad de la Sabana

Por otra parte, aseguró que algunos accionistas minoritarios deben haber ya pactado un precio mínimo para vender las acciones. "Es muy probable que una parte importante de ese 10% ya esté negociada. A los minoritarios en este caso les interesa lograr el mayor precio posible para no quedarse con acciones que a futuro pueden ser diluidas por los accionistas mayoritarios", agregó la decana. Por lo cual, no sorprendería que a lo largo de esta semana salgan más preacuerdos.

En el caso de Argos y Sura ofrecerán adquirir hasta 10,1% de las acciones en circulación. La forma de pago incluye varias opciones: una combinación de acciones de Sura y de la llamada Sociedad Portafolio o recibir US$12 por acción.

Banco Serfinanza y MetLife, ambas empresas emitieron más de 500.000 pólizas adaptadas a las necesidades de los colombianos

los usuarios solo necesitan acercar su iPhone o Apple Watch a una terminal compatible para realizar pagos sin contacto.

El presidente del grupo, Jorge Mario Velásquez, habló del convenio de escisión que firmaron con el Grupo Sura y la el valor de los títulos de las empresas.