MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

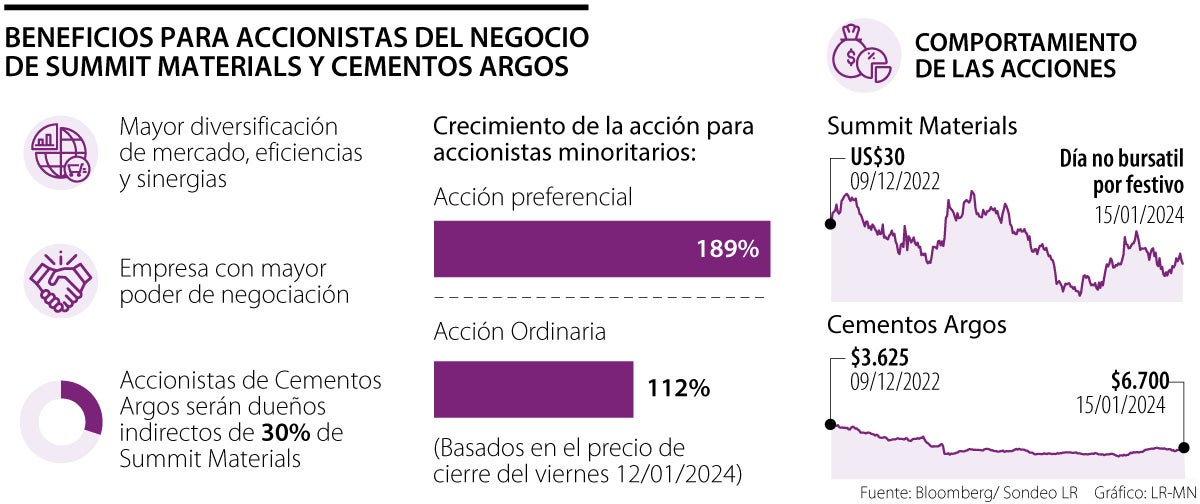

Los beneficios se relacionan con que los accionistas pasarán a ser dueños indirectos de 30% de Summit Materials.

El título ordinario de la cementera se duplicó y el preferencial está cerca de triplicarse. Además, analistas esperan que el crecimiento continúe

El viernes pasado se confirmó la unión entre Cementos Argos y Summit Materials en Estados Unidos, un suceso que desde que estaba en negociación, fue de beneficio para los accionistas, y que hoy promete seguir contribuyendo en el precio de los títulos.

Toda la historia comenzó en septiembre de 2023, cuando Cementos Argos anunció la combinación de sus activos en EE.UU. con la compañía Summit Materials, unión que conforma una de las empresas de materiales de construcción más grandes de origen estadounidense.

Tras ello, la acción de Cementos Argos en la BVC no tardó en dispararse, incluso, de inicios de septiembre a inicios de octubre de 2023, la preferencial se disparó 94,4%, y aunque la ordinaria no tuvo un crecimiento igual, también aumentó.

“Desde que se anunció el negocio, los accionistas que ya tenían la acción de Cementos Argos han visto subidas del precio de la acción en más de 100%, entonces son solo aspectos positivos para los accionistas”, dijo el economista Jhon Jiménez.

Incluso, en la jornada de ayer, la acción preferencial de la cementera aumentó más de 5%, siento la más valorizada de la jornada, seguida por la ordinaria, que subió 2,3%.

Y es que, si se revisa, la acción preferencial pasó de estar en $1.980 un día antes del anuncio del negocio, a $5.170 en la jornada de ayer. Mientras que la ordinaria pasó de estar en $3.049 a $6.700.

Con esto, se podría decir que la ordinaria duplicó su valor, y la preferencial estuvo cerca de triplicarlo.

Todas estas movidas han dado pie para que los inversionistas se pregunten, cuáles serán esos beneficios que tendrán ahora que el acuerdo ya se materializó.

Ante esto, Yovanny Conde, cofundador de Finxard, aseguró que, “desde la perspectiva de un accionista minoritario, comprar acciones de Cementos Argos a los precios actuales equivale a adquirir acciones de Summit Materials a US$16,6 por acción si optan por la ordinaria, o US$12,3 por acción si optan por la preferencial. El potencial de crecimiento, si pudieran venderlas, es de 112% en el caso de la ordinaria y de 186% en la preferencial”.

Lo anterior, considerando el precio de cierre de Summit Materials el pasado viernes, que fue de US$35,32. “Por supuesto, este potencial está sujeto a varios factores, como posibles cambios en el precio de Summit Materials, pero esta es la situación actual”, añadió Conde.

Con esto, es evidente que el negocio representa una gran oportunidad, no solo para la cementera colombiana, sino también para sus accionistas de cara a los rendimientos que recibirán.

Los beneficios se relacionan con que los accionistas pasarán a ser dueños indirectos de 30% de Summit Materials. “Con la fusión, los accionistas serán dueños de una compañía mucho más sólida, con presencia en más estados de los EE.UU., y donde se podrán lograr grandes eficiencias y sinergias al integrar la operación de ambas compañías”, afirmó Juan Pablo Vieira, CEO y fundador de JP Tactical Trading.

De acuerdo con la Superintendencia Financiera de Colombia, Confiar, La Hipotecaria y Banco GNB Sudameris son las entidades con menores tasas para este préstamo

El banco ha puesto en marcha la entrega de préstamos digitales a clientes con buenos hábitos financieros, logrando un crecimiento de 169% en el saldo de los recursos

La posible recesión en EE.UU., como consecuencia de la política arancelaria, llevó el precio del metal precioso a un nuevo máximo histórico que, incluso, seguirá subiendo