MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

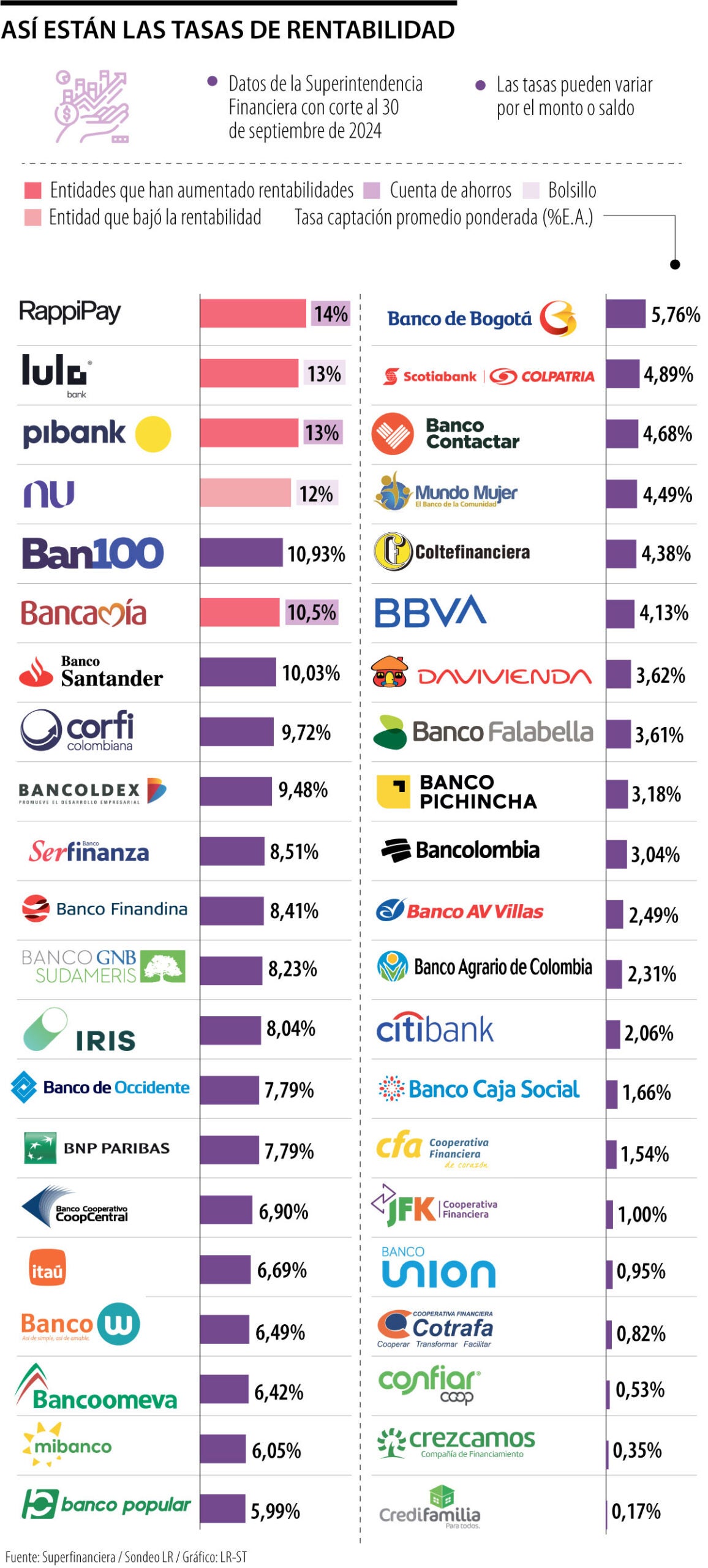

Nubank pasó de ser la segunda entidad con mejor rentabilidad a la cuarta

El neobanco señaló que el ajuste en la tasa de captación obedece a los recientes movimientos del emisor. expertos afirman que todas las entidades harán algunos recorte

Nu les comunicó a todos sus depositantes que la rentabilidad de su llamada “cajita” bajará a 12% efectiva anual. Esto se traduce en una reducción de 100 puntos básicos completos e implica una caída en el escalafón de las fintech con mejor retorno para los usuarios.

“Nuestro compromiso, desde el lanzamiento de la cuenta, es ofrecer una de las tasas más competitivas del mercado para que los clientes vean crecer su dinero. Ahora bien, es importante que sepas que la rentabilidad de las Cajitas de la Cuenta Nu puede cambiar”, escribió la firma a sus cuentahabientes.

Allí mismo indicó que, “cuando la inflación y otras condiciones económicas locales o globales cambian, el Banco de la República ajusta las tasas de interés. Esto puede hacer que las entidades financieras adapten las tasas que te cobran por préstamos y las que te pagan por tus ahorros”.

Fue precisamente esa razón la que impulsó a la baja, que, según la entidad, se hará efectiva desde el próximo 8 de octubre.

Así, tras la reciente guerra de tasas de rentabilidad, Nu pasa de ser la segunda entidad con mejor tasa, a la cuarta, antecedida por Rappipay, que por medio de la RappiCuenta, otorga 14% E.A. de rentabilidad para las personas que marquen su cuenta como exenta de 4x1000; LuloBank que ofrece 13% E.A. en los bolsillos y Pibank que ofrece en la cuenta esa misma rentabilidad.

En el quinto lugar se mantiene Bancamía con la cuenta RentaPlus que ofrece rentabilidad de 10,5% E.A.

Han pasado 16 meses desde que el costo de vida en Colombia tocó su pico más elevado (13,34%). A partir de ahí, la inflación se ha moderado hasta el actual 6,12%.

Teniendo en cuenta que la variación en los precios que pagan los consumidores ya no se aumenta a una velocidad desproporcionada, el Emisor se mueve en línea con la tendencia y el 30 de septiembre aplicó la séptima reducción consecutiva en las tasas de interés.

Es así que la tasa de intervención, que sirve de referencia a las entidades crediticias, pasó de 13,25% a 10,25% y parece haber cumplido con su misión de desestimular la toma de créditos para enfriar el gasto de los hogares y ponerle una valla de contención al costo de vida.

“Asociado a lo que viene haciendo el Banco de la República, es muy normal que las fintech y los bancos tradicionales tengan ajuste a la baja en sus tasas de captación”, comentó Alexander Ríos, analista de Iverxia.

Añadió que, en un ciclo que ya no está determinado por una inflación que aumenta vertiginosamente, las tasas de colocación y de captación buscan una convergencia.

“El hecho de que los neobancos ofrezcan rendimientos más altos que la banca tradicional se debe a varias razones: primero, están realizando un gasto comercial para atraer clientes; segundo, también tienen estructuras de costos muy diferentes y eso les facilita ofrecer unos spread de rentabilidad un poco más grandes”.

Alfredo Barragán, experto en banca, coincidió en que “suele ocurrir que cuando el Banco de la República baja su tasa de referencia, este ajuste se refleja rápidamente en los productos de ahorro y depósitos. Sin embargo, en los créditos no siempre se replica con la misma velocidad”. Y desde su punto de vista, “sería deseable que los establecimientos financieros acompañaran estas reducciones de manera más rápida en los créditos”.

Las tasas de colocación mueven el apetito por los créditos y estimulan la expansión de la economía a través del consumo y los proyectos de inversión, por ello los especialistas aseguran que el ritmo de ajuste en el margen de intermediación debería ser más parejo.

De acuerdo con la Superintendencia Financiera de Colombia, Confiar, La Hipotecaria y Banco GNB Sudameris son las entidades con menores tasas para este préstamo

El indicador se calcula con el dividendo anual por acción entre el precio, y es una herramienta clave para evaluar qué tan rentable puede ser mantener una acción

La investigación de Trump, anunciada el martes, se considera un intento de presionar al principal productor de minerales críticos, China