MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

El neobanco busca financiamiento por entre US$3.000 millones y US$5.000 millones, con una valoración entre US$75.000 millones y US$100.000 millones

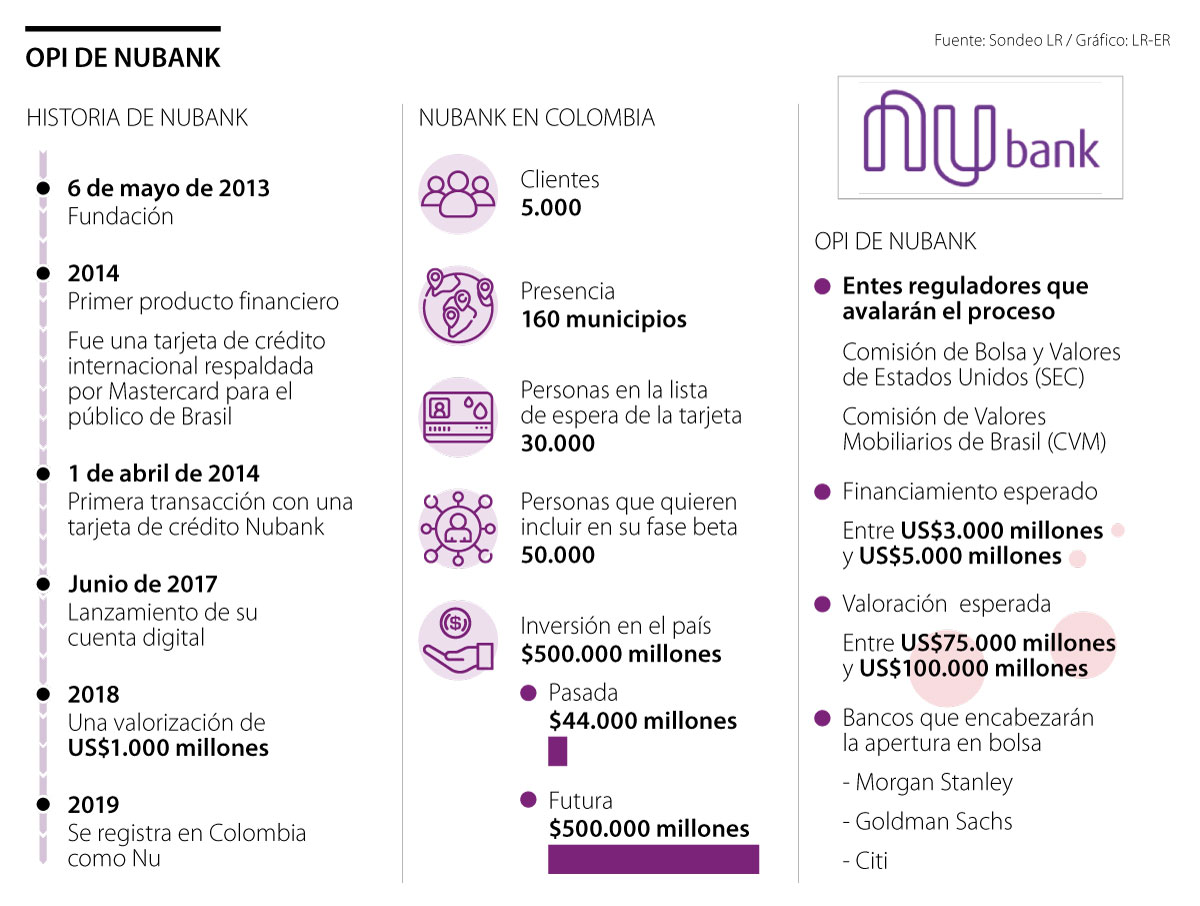

Nubank anunció que se alista para llevar a cabo una Oferta Pública Inicial (OPI). El neobanco más grande del mundo entrará a Nasdaq una vez se complete el proceso ante los reguladores.

“Este es un proceso que adelantan las compañías, abren su capital a la bolsa por primera vez con ofertas dirigidas al público, socializando un paquete accionario, lo que le va a permitir generar un importante financiamiento y crecimiento a través de esta figura”, explicó Wilson Triana, experto y consultor en banca y seguros.

Si bien la compañía no ha dado muchos detalles de la operación, la prensa especula desde agosto sobre su salida a la Bolsa de Nueva York.

El medio brasileño Valor Económico informó que el objetivo inicial del banco, según conversaciones que mantuvo con los involucrados en los preparativos de la oferta, es buscar financiamiento por entre US$3.000 millones y US$5.000 millones, con una valoración entre US$75.000 millones y US$100.000 millones.

Algunos titulares de medios internacionales como Bloomberg apuntan a que será la mayor OPI de los últimos años y se especula que podría llegar a ser mayor que la de Itaú y Banco do Brasil juntos, o la suma de los bancos Bradesco y Santander.

Nubank ya consiguió a los bancos principales para encabezar su apertura a bolsa. Morgan Stanley liderará el negocio, junto con Goldman Sachs y Citi, según informó Pipeline, el sitio de negocios del diario brasileño.

El neobanco confirmó que ya fue presentada una solicitud de registro F1 ante la Comisión de Bolsa y Valores de Estados Unidos (SEC, por sus siglas en inglés), este es el requisito para cualquier empresa extranjera que desee salir en bolsa de ese país, y el Formulario de Referencia ante la Comisión de Valores Mobiliarios de Brasil (CVM, por sus siglas en portugués).

“Se espera que la oferta pública inicial se lleve a cabo después de que la SEC y la CVM completen sus respectivos procesos de revisión, sujeto a las condiciones del mercado”, declaró la compañía.

La empresa afirmó que no tiene intención de inscribir las acciones en la Bolsa de Valores de Colombia (BVC) ni solicitar su registro en el Registro Nacional de Valores y Emisores que administra la Superintendencia Financiera de Colombia.

Nubank llevará a cabo la operación aún cuando este año cerró la ronda de inversión más grande de la historia de las empresas de tecnología de la región por US$1.150 millones, con inversionistas como Berkshire Hathaway, del magnate Warren Buffett, Whale Rock, Invesco, Tencent, Dragoneer, Rabbit Capital, Sequoia, StoneCo y Cashme.

En qué invierte el neobanco su capital

Los US$1.150 millones que recaudó la empresa entre 2020 y 2021 fueron destinados a tres áreas clave: ampliar su oferta de productos mediante la introducción de nuevas soluciones a su cartera y mantener el ritmo de penetración de mercado; la atracción de talento de clase mundial y su expansión internacional. Catalina Bretón, gerente general de Nu Colombia, afirmó para La República que el neobanco destinará al mercado nacional $500.000 millones en los siguientes siete años, de los cuales ya ha invertido $44.000 millones en producto y empleo. México, su otro foco de expansión, recibirá US$135 millones de inversión.

La entidad reguladora argumentó que la propuesta podría generar preocupaciones desde la libre competencia económica

De acuerdo con el informe de la Asociación de Compañías de Financiamiento, Afic, este producto crecerá de “manera moderada” en 2025