MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Nuevos créditos continúan disminuyendo y tasas de morosidad aumentaron en 2024

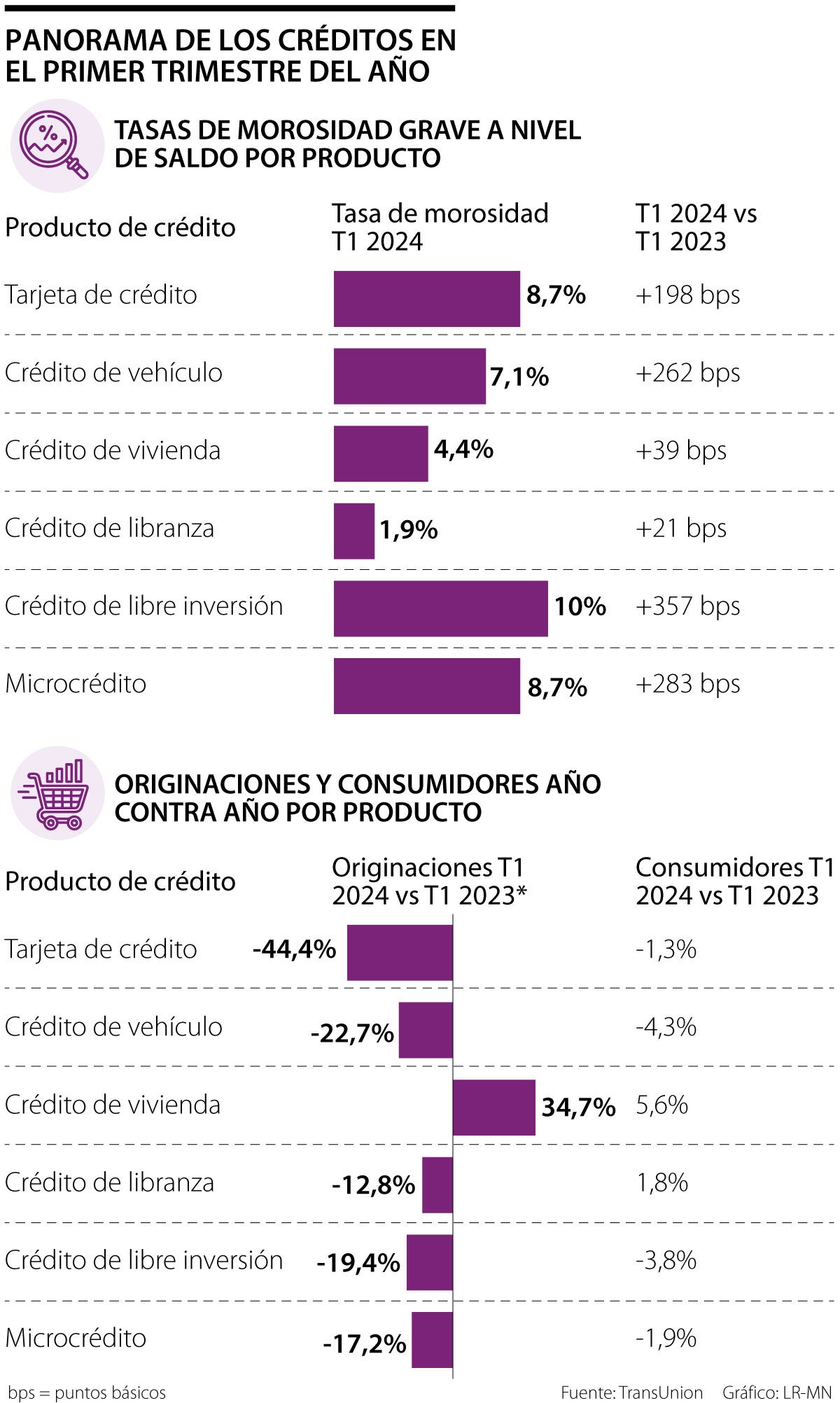

Créditos de libre inversión a plazos mostraron el mayor deterioro anual con un aumento de 357 pbs, seguidos por los microcréditos

En el primer trimestre de 2024, el comportamiento de los consumidores de crédito siguió empeorando, como se refleja en las altas tasas de morosidad grave a nivel de saldo, las tasas de transición entre categorías de morosidad y el rendimiento de las cosechas (que evalúa el comportamiento de un crédito en distintos períodos tras su otorgamiento), esto según un informe de TransUnion.

Las tasas de morosidad de 60 días o más se incrementaron para los principales productos de crédito, lo que evidencia la persistencia de dificultades de pago. Los créditos de libre inversión a plazos mostraron el mayor deterioro anual con un aumento de 357 puntos básicos, pbs, seguidos por los microcréditos y los créditos de vehículo, con incrementos anuales de 283 pbs y 262 pbs, respectivamente.

De hecho, el Indicador de la Industria de Crédito, IIC, del primer trimestre de 2024, calculado por TransUnion, disminuyó 10 puntos año contra año, alcanzando los 97. Esta disminución fue impulsada principalmente por el continuo deterioro del desempeño crediticio de los consumidores, así como por una disminución en la demanda y la oferta de crédito.

La caída en el IIC ocurrió en un contexto de desaceleración de la actividad económica y deterioro en el mercado laboral, con presiones inflacionarias disminuyendo, pero en el que la incertidumbre y las tasas de interés se mantienen elevadas.

El estudio reveló también que los créditos nuevos continúan mostrando un deterioro, con una mayor morosidad a los seis meses, en comparación con las de hace un año, para todos los niveles de riesgo. En particular, para los consumidores ‘prime’ en la originación, 6,5% de todas las cuentas de tarjetas de crédito originadas en el segundo trimestre de 2023 presentaban una morosidad de 60 días o más a los seis meses, en comparación con 5,9% de las originadas en el segundo trimestre de 2022.

Al igual que con las tarjetas de crédito, las cosechas de los créditos de libre inversión a plazos también muestran un deterioro año tras año: 12,7% de todas las cuentas originadas por consumidores ‘prime’ en el segundo trimestre de 2023 presentaban una morosidad de 60 días o más a los seis meses, frente a 8,4% de las originadas en el segundo trimestre de 2022 dentro del segmento ‘prime’.

“Este deterioro significativo en la morosidad se explica, en parte, por el aumento de deuda de los consumidores, impulsada por un mayor costo de vida y endeudamiento, lo que ha llevado a un aumento de las obligaciones de pago mensuales”, dijo Virginia Olivella, Directora Senior de Investigación y Consultoría de TransUnion Colombia.

“El aumento de la deuda de consumo ha ejercido presión sobre el ingreso disponible de los colombianos, afectando su capacidad para cumplir con sus compromisos de pago y ha sido una preocupación constante desde 2022”, agregó.

En el actual entorno desafiante, y debido a preocupaciones sobre el rendimiento, el acceso a nuevos créditos en Colombia sigue disminuyendo en la mayoría de los productos crediticios, excepto en los créditos de vivienda, que aumentaron 34,7% interanual. En la mayoría de los productos de crédito, el primer trimestre de 2024 representó el quinto trimestre consecutivo de descensos anuales en la emisión de nuevos créditos.

El número de colombianos con al menos un producto de crédito en el sector financiero también disminuyó interanualmente en el primer trimestre de 2024 para la mayoría de los productos de crédito. Los créditos para vehículos y los créditos de libre inversión a plazos mostraron las mayores disminuciones, con caídas de 4,3% y 3,8% interanuales, respectivamente.

"El panorama económico actual sigue siendo incierto, con el deterioro del mercado laboral, una disminución gradual de la inflación y el banco central continuando lentamente su ciclo de normalización de las tasas de interés", dijo Olivella.

Tanto Estados Unidos como China impusieron aranceles el mes pasado, desencadenando una guerra que avivó temores de recesión

Esta línea de crédito tiene como principal objetivo financiar proyectos de sostenibilidad y el fortalecimiento de sectores productivos en Colombia

El presidente del Banco Agrario de Colombia, Hernando Chica Zuccardi, también entregó de un crédito asociativo a la Asociación de Piscicultores del municipio de El Tarra