MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

“El tema regulatorio sigue siendo un desafío en Latinoamérica hasta que no haya una implementación más generalizada", dicen actores del sector

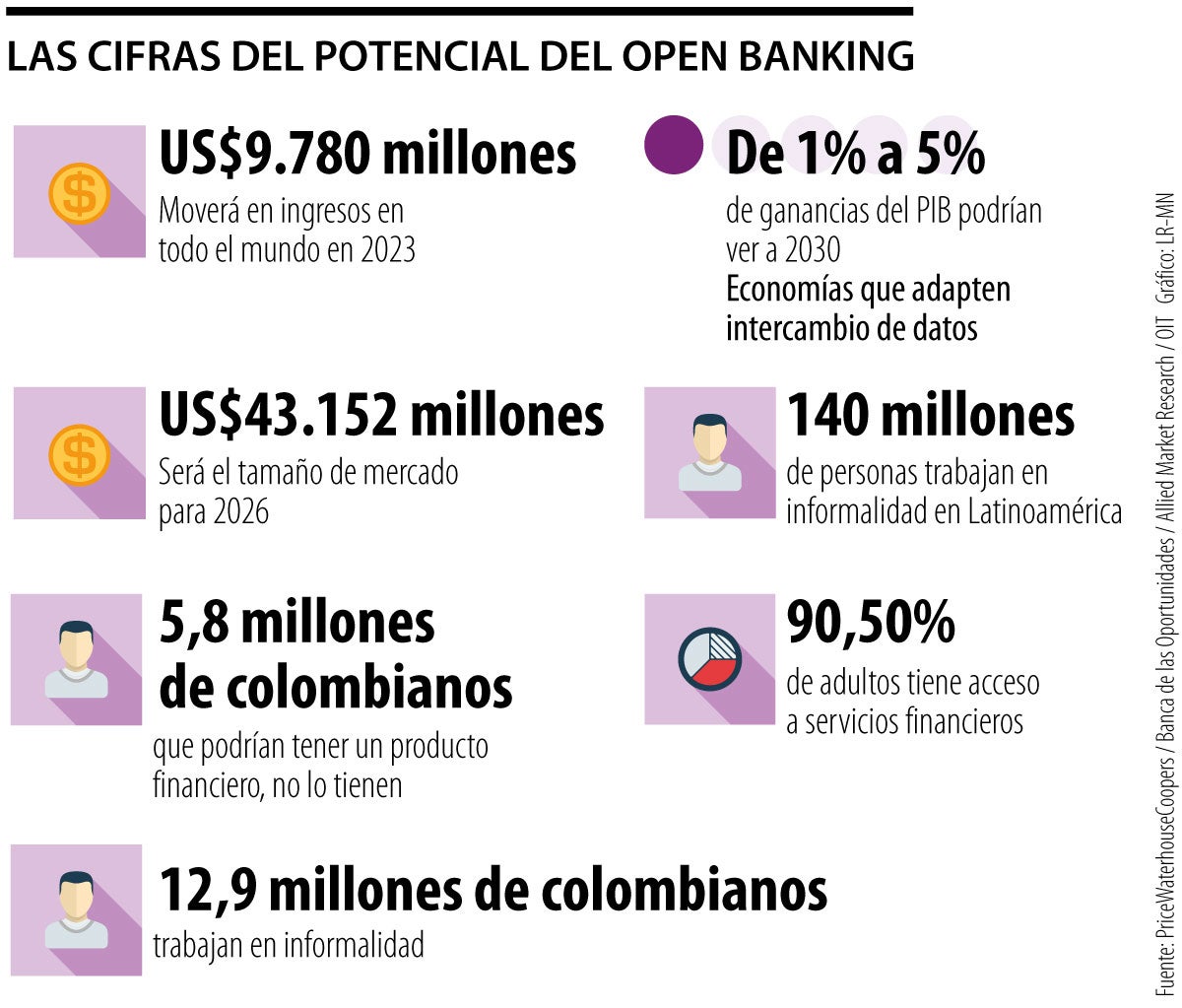

Si bien el acceso a productos financieros ascendió a 92,1% de la población total adulta colombiana, el indicador de uso se mantiene en un rango marcadamente inferior: 77,7% para el último trimestre medido en 2022, según el reporte de la Banca de las Oportunidades.

Esto equivale a cerca de 5,8 millones de adultos que, si bien tienen acceso, no están dispuestos a usar productos financieros.

Los costos de transacción y las asimetrías de la información son dos de los factores que inciden, según información del Banco de Desarrollo de América Latina, CAF, y empresas como Uflow y Finerio Connect, que promueven el open banking, u open finance, como clave para cambiar el panorama.

“La adopción del open banking en un mercado como el colombiano generaría una revolución en las cifras de uso, y también en las de acceso, que aún no logra una cobertura universal. Esto se debe a que caen los niveles de incertidumbre, y por lo tanto, también disminuye el grado de riesgo para todos los agentes del ecosistema”, dice José Luis López, co-CEO de Finerio Connect, fintech de origen mexicano.

“El tema regulatorio sigue siendo un desafío en Latinoamérica hasta que no haya una implementación más generalizada y empiecen a funcionar los modelos legislativos que recién entraron en vigencia, como en Chile”, agrega Santiago Etchegoyen, cofundador y Chief Technology Officer de uFlow.

La Superintendencia Financiera se encuentra reglamentando el open finance. El Decreto 1297 de 2022 habilitó el modelo de ‘banking as a service’, que permite que otros actores, como las fintech, colaboren con otras entidades para ofrecer soluciones.

Según un informe de Sophos y ADN Sureste, Colombia ocupa el tercer lugar en cifras de cibercriminalidad a nivel mundial, con 76% de ataques reportados

Luis Carlos Sarmiento Gutiérrez, presidente de la Junta Directiva del Grupo Aval, también habló sobre reorganizar su negocio en Hoteles Estelar

Este monto, con un plazo de cinco años y amortización al vencimiento, tiene como principal objetivo respaldar plan de inversiones de la empresa entre 2024-2026