MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

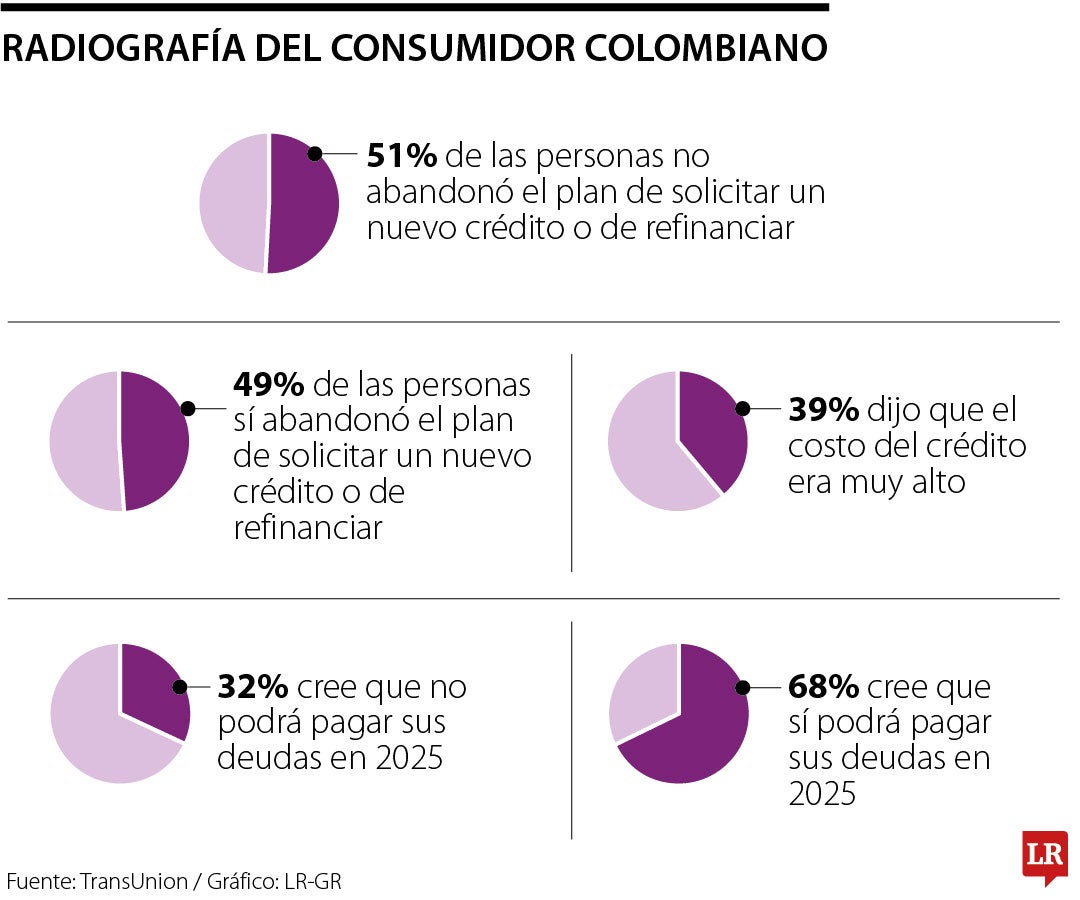

Para 2025, Casi la mitad de los consumidores indicó haber abandonado una aplicación de crédito, es decir, más de la mitad (51%), apostaron por acceder a un crédito.

TransUnion elabora una encuesta trimestral que explora cómo han cambiado las finanzas personales de los consumidores y qué cambios esperan en el futuro

Las perspectivas del consumidor percibidas en Colombia empiezan a visualizar un mejor comportamiento en la capacidad de pago de todos los colombianos en 2025.

TransUnion elabora una encuesta trimestral que explora cómo han cambiado las finanzas personales de los consumidores y qué cambios esperan en el futuro. Para 2025, Casi la mitad de los consumidores indicó haber abandonado una aplicación de crédito, es decir, más de la mitad (51%), apostaron por acceder a un crédito.

De este rubro, 39% aseguró que el costo del crédito era demasiado alto durante 2024. El informe registró, además, que hubo un aumento de 38% en los ingresos fijos de los hogares en los último tres meses, por lo que la capacidad de pago mostró una mejoría. De hecho, 74% espera que los ingresos aumenten durante 2025.

Así mismo, la capacidad de pago de los colombianos mostró una leve mejoría, ya que 68% aseguró que sí podrá pagar sus obligaciones financieras durante 2025, y solo 32% dijo que no.

Sobre esto, entre todos los encuestados que indicaron que no podrán pagar al menos una de sus obligaciones actuales en su totalidad, 35% dijo que utilizaría dinero de sus ahorros.

Un alto porcentaje de los consumidores (60%) cree que sus puntajes de crédito aumentarían si las empresas utilizaran información que no se encuentra en un informe crediticio estándar, indicando que los consumidores entienden la importancia de utilizar datos alternativos para construir perfiles de crédito más completos.

En el cuarto trimestre de 2024, 97% de los consumidores colombianos creía que el acceso al crédito es importante para alcanzar sus objetivos financieros. Sin embargo, solo 42% de todos los encuestados creía que tenía acceso suficiente (una disminución de dos puntos porcentuales respecto al cuarto trimestre de 2023).

Las razones más comunes que dieron los consumidores para revisar sus informes de crédito incluyeron protegerse contra el fraude (36%), mejorar su puntaje de crédito (36%), conocer las ofertas de crédito a las que podrían calificar (28%) y monitorear la precisión de la información (26%).

El robo de identidad (45%) y las filtraciones de datos (45%) fueron las principales amenazas cibernéticas que más preocuparon a los consumidores encuestados, seguidas de cerca por el fraude con tarjetas de crédito o tarjetas de pago (43%).

Cerca de 60% de los consumidores considera que su puntaje de crédito podría mejorar con información no tradicional, como los pagos de alquiler.

En conclusión, la demanda de crédito de los colombianos continuó disminuyendo al cierre de 2024 en gran parte debido al alto costo del crédito que se vivió durante el año pasado.

Los analistas explican el comportamiento de la usura en relación con la inflación, las decisiones del Banco de la República y la reactivación económica del país

Esta herramienta abre las puertas para que las entidades financieras que ya cuentan con Transfiya y aquellas en proceso de vincularse, cumplan con la normativa y realicen sus ajustes

De acuerdo por las recomendaciones de Nu, para este producto se debe analizar, de primera mano, los propósitos económicos y la liquidez del mismo