MI SELECCIÓN DE NOTICIAS

Noticias personalizadas, de acuerdo a sus temas de interés

Un análisis de DataCrédito Experian deja ver que de cada 10 créditos, siete van a los estratos socioeconómicos uno, dos y tres

De acuerdo con cifras reportadas por DataCrédito Experian, en el primer trimestre de 2022 las operaciones de crédito cerraron en $55,9 billones, con un crecimiento anual de 20,8%.

El análisis, que tomó las operaciones de crédito de las personas naturales que fueron registradas en DataCrédito Experian durante los primeros tres meses de los años 2021 y 2022, encontró que aumentó 35,6% el número de operaciones, pasando de 7,9 millones en 2020 a 10,7 millones en 2021.

Si se desagregan las cifras por género, creció la participación de las mujeres dentro del total, con 53,3% del total. "La mujer tiene mayor participación y particularmente entre 2021 y 2022, está ganando 0,9 puntos de participación. No es consumo puro, sino que un número importante está concentrado en la generación de ingresos", explicó Santiago Rodríguez, investigador y profesor de la Universidad de Los Andes.

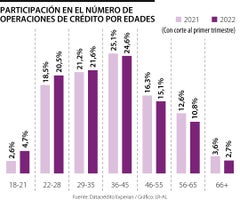

Por edad, quienes concentran la mayor proporción de los créditos son las personas que tienen entre 36 y 45 años, con 24,6%. No obstante, se encontró que los jóvenes están jalonando el indicador, pues quienes tienen entre 18 y 35 años concentran 46,8%.

En cuanto al cambio de participación entre los dos años analizados, se evidencia que entre menor es la edad del solicitante, mayor es su ganancia en participación. Los tres primeros rangos, entre 18 y 35 años, son los que tienen cambios positivos de participación, mientras los demás rangos de edad pierden participación.

De acuerdo con el análisis de la compañía, el crédito para jóvenes crece especialmente en el segmento de vivienda, con un alza de 83,4% anual en el primer trimestre del año, seguido de los microcréditos (67%).

"Los más jóvenes piden créditos de vivienda de acuerdo con sus condiciones económicas. Quitamos el mito de que los jóvenes no quieren tener vivienda"

Las personas de los estratos bajos son quienes más acceden a créditos. De 10 créditos, siete van a los uno, dos y tres.

"El crédito está llegando a toda la población y especialmente a los estratos más bajos. Lo que quiere decir, es que en el tiempo va a haber una menor diferencia", dijo Rodríguez.

La cartera de consumo es la que registra el mayor número de operaciones, con una participación de 64,4% del total. Le sigue la comercial (28,6%), el microcrédito (6,4%) e hipotecario (0,5%).

Entre tanto, los sectores real y financiero son los que lideran el auge del crédito, con una participación en las operaciones de 46,7% y 32,8% respectivamente.

La prima de los seguros para robo de celulares están entre $6.000 hasta $55.000 al mes con cobertura total o parcial del dispositivo

Ahora un CDT a corto plazo, entre 30 y 59 días, con un monto desde $300.000 hasta $10 millones, ofrece una rentabilidad de 9% E.A

El rally navideño se refiere a las alzas que suelen registrarse en los mercados de valores durante los últimos días de la temporada